The Economist v roce 2017 poukazoval na to, jak se postupně mění vztah mezi nezaměstnaností a inflací. Podobných úvah bylo předtím i potom celá řada a relevantní jsou stále. Pojďme se dnes na téma podívat detailněji včetně jeho implikací pro akciové investice.

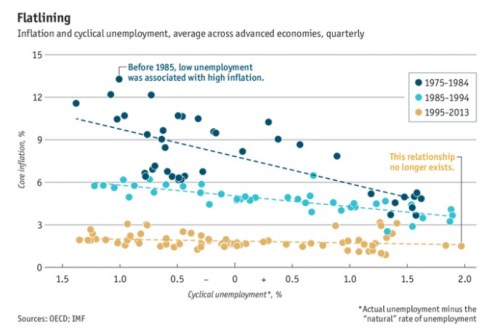

V následujícím grafu, který vyprodukoval zmíněný The Economist, jsou vyznačena tři období od roku 1975 do roku 2013. V letech 1975 – 1984 nacházíme dříve obvyklý a intuitivní vztah, kdy se vyšší inflace pojí s nižší nezaměstnaností a naopak. Ovšem křivka se v následujících obdobích postupně zplošťuje a v letech 1995 – 2013 už se zdá, že vztah vymizel – (jádrová) inflace je na výši nezaměstnanosti nezávislá (či opačně, protože kauzalitu tu obhájíme oběma směry):

Ona tolik diskutovaná „smrt“ Phillipsovy křivky vyjádřená v grafu žlutými body, je v podstatě opak toho, co se o této křivce předpokládá v dlouhém období. V něm by totiž měla (podle standardní teorie) být úplně svislá: Nezaměstnanost se v dlouhém období prostě usadí na své „přirozené“ úrovni a s tou nehne žádný pohyb inflace/poptávkové šoky. Výše uvedený obrázek ale ukazuje opak – nezaměstnanost lze mít při dané inflaci v podstatě „kdekoliv“.

Tento stav/pohled zatím v podstatě potvrzuje vývoj v americké ekonomice. I já jsem patřil k těm, kteří se již před časem domnívali, že americké hospodářství musí začít citelně narážet na svůj potenciál. A že v takové situaci je kontraproduktivní stimulovat poptávku tak, jak to fiskálně učinila americká vláda. Z velké části tento argument platí, protože tato fiskální stimulace „vytěsnila“ stimulaci monetární. Nicméně ono narážení na potenciál není (zatím) ani zdaleka tak silné. Tato z jiného úhlu pohledu pojatá smrt Phillipsovy křivky americké ekonomice samozřejmě prospívá. Jak dlouho bude ještě tento stav trvat?

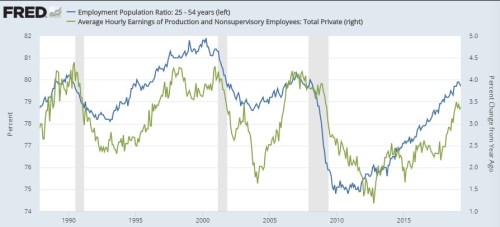

Odpověď neznám, ale celá moje dnešní úvaha je do značné míry motivována grafem, který na svůj blog před několika dny vložil Gregory Mankiw. Obrázek ukazuje vývoj zaměstnanosti a průměrných mezd. Ekonom jej komentuje jednoduše: Phillipsova křivka je naživu a daří se jí dobře:

Podobné alternativní pohledy tedy naznačují, že Phillipsova křivka mrtva není, ale „jen“ neobvykle dlouho hibernuje. Ale z hibernace se dříve, či později plně probere. Jaké jsou investiční implikace této teze? Minulý týden jsem tu psal o tom, jak hodně simplistické pohledy na monetární teorii a praxi a následné pokrizové obavy z hyperinflace stály některé investory hodně peněz. Výše uvedené by implikovalo, že s tím, jak (konečně) ožije Phillipsova křivka, se začne (konečně) prudce zvedat inflace.

Standardní vývoj by pak na základě historie měl být lehce odhadnutelný: Fed by při známkách rychlejšího růstu cen pudově šlápl na monetární brzdu tak, jak to učinil mnohokrát v historii. A jako opakovaně v historii by to spíš přehnal a poslal ekonomiku do recese a akciový trh do znatelné korekce. Nyní jsou ale ve hře nevyzpytatelné černé labutě v Bílém domě. A jejich přímý i nepřímý tlak na Fed (aby uvolňoval, ať se děje, co se děje) a jejich fiskální politika (stimulující, ať se děje, co se děje).

Může se tak stát, že probírání Phillipsovy křivky a následný vývoj směřují do více, či méně chaotické situace: Začne se zvedat inflace, Fed zareaguje odpovídajícím způsobem, stane se ale terčem tvrdé kritiky vlády, která navíc začne fiskálně opět stimulovat. Volby v roce 2020 na klidu nepřidají, naopak zvýší motivaci vlády k tomu, aby udržela ekonomiku při růstu. Výsledný fiskálně – monetární chaos by akciím určitě neprospíval.

Pozitivní scénář se pak dá lehce shrnout do známého termínu hladké přistání. Tedy posun tempa růstu ekonomiky na potenciál. To by vyžadovalo velmi citlivou nohu na plynu ze strany Fedu a koordinaci s fiskální politikou, či alespoň neházení si klacků pod nohy. Odhady tohoto potenciálu se přirozeně liší, uznávaná CBO v roce 2018 odhadovala jeho vývoj tak, jak je zobrazeno v grafu.