Známý ekonom Paul A. Samuelson v roce 1998 tvrdil, že moderní akciové trhy vykazují výraznou mikroefektivitu, ovšem s jejich makroefektivitou je to horší. Před několika lety se této teze chytil jiný známý ekonom – Robert Shiller a vše dohromady vypráví celkem zajímavý příběh. Podívejme se na něj.

Pan Samuelsom konkrétně hovořil o tom, že trhy jsou mikroefektivní - nastavují ceny efektivně na úrovni jednodlivých akcií. Důvod by měl spočívat v tom, že pokud se u jednotlivých titulů objeví zřejmá neefektivita – cena je nastavena úplně mimo fundamentální hodnotu, je tato neefektivita rychle odstraněny těmi, kdo akcie sledují. Ovšem na úrovni celého trhu podle ekonoma tento mechanismus vázne – celý trh se může na dlouhou dobu pohybovat nad, nebo pod „různými odhady fundamentální hodnoty“. Ekonom si byl asi vědom toho, že pro někoho bude těžké napasovat na sebe obě tvrzení a tak sám dodal, že druhé není v žádném rozporu s prvním.

Těžké je to třeba pro mne - já na sebe ona dvě tvrzení napasovat nedovedu (nebo jen obtížně – viz níže). Uvažují velmi prostě – dejme tomu, že na trhu se obchoduje akcie, u níž se čeká, že její dividendy budou každý rok stabilní ve výši 10 Kč. Požadovaná míra návratnosti je u ní 10 %. Vnitřní hodnota je pak 100 Kč (10/0,1). Pokud trh funguje efektivně, bude se cena pohybovat na této hodnotě, respektive odchylky od ní nebudou trvat moc dlouho. To je to, co tvrdí první část teze pana Samuelsona, která sama o sobě dává smysl.

Druhá část teze ale tvrdí, že u celého trhu je efektivita mnohem nižší. Já se na to, ale dívám tak, že trh mohou tvořit jen dvě akcie – ta výše zmíněná a druhá, která má třeba dividendu rostoucí o 2 % ročně. Její hodnota pak je 125 Kč (10/(0,1-0,02)). A i ta je v souladu s tezí první trhem správně naceněna – její cena se jen výjimečně a nakrátko dostává mimo tuto fundamentální hodnotu. Takže pokud jsou obě akcie efektivně naceněny, musí tomu tak být i u indexu, který je tvořen těmito akciemi. Můžeme samozřejmě namítnout, že celý trh je tvořen desítkami, stovkami, či tisíci tituly. Nicméně princip zůstává stále stejný a to, co platí u každé části celku, musí podle mne platit i u celku samotného.

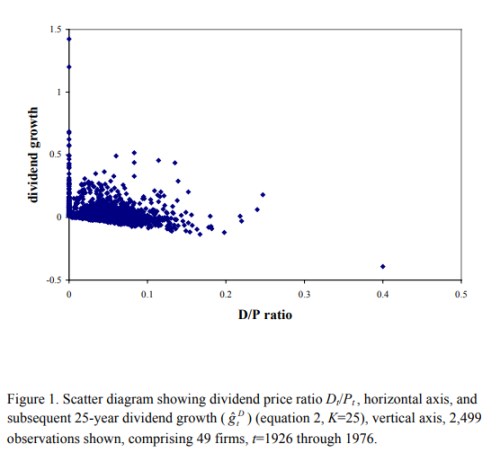

Evidentně ale dělám ve své úvaze někde chybu, protože s tezí pana Samuelsona se ztotožňuje třeba zmíněný pan Robert Shiller. Přesněji řečeno jí v jejich obou částech testuje, ale s tím, že v principu je možné, aby platila část první i druhá. K čemu pan Shiller dospěl? Ve studii „One simple test of the Samuelsons dictum for the stock market“ k testu používá podíl dividend k cenám akcií DP (dividendový výnos jako valuační měřítko) a vývoj dividend v následujících 25 letech. Logika je jednoduchá: Pokud trh jako celek, či u jednotlivých akcií funguje efektivně, měl by nižší poměr DP korelovat s vyššími růsty dividend a naopak (vyšší očekávaný růst „ospravedlní“ vyšší poměr ceny k současným dividendám a naopak).

Pan Shiller na základě analýzy dat od roku 1925 dospívá k názoru, že pan Samuelson má pravdu. Na úrovni jednotlivých firem poměr DP totiž „správně“ koreluje s dlouhodobým růstem dividend. Ale na úrovni celého trhu tato korelace mizí, či dokonce nabývá špatného znaménka (nižší dividendové výnosy v daném roce jsou následovány nižšími tempy růstu dividend). Díky následujícímu grafu může čtenář posoudit, jak silná tato efektivita je na úrovni jednotlivých akcií.

Pan Shiller tedy potvrdil onu dvousložkovou tezi tak, jak byla navrhována panem Samuelsonem. Její dvě části dovedu skloubit snad jen tak, že by se minimální odchylky od efektivity na úrovni jednotlivých akcií nějak systematicky nasčítávaly, takže v celku by pak trh již efektivní nebyl.

Každopádně pokud uvěříme popsané tezi a důkazu, znamenalo by to, že aktivní investování by dávalo větší smysl na úrovni celého trhu, než na úrovni jednotlivých titulů. Na úrovni celého trhu by to ale zase fakticky znamenalo pokusy o správné načasování, tedy činnosti podle mne značně pochybné, spekulativní povahy. I s ohledem na to, jak (ne)dokonale seřazeny jsou body v uvedeném grafu, bych to tedy možná formuloval tak, že aktivní investování je o určité odvedené práci při hledání firem, jejichž hodnota neodpovídá tomu, co naznačuje jejich cena. A také o tom, co můžeme nazývat investiční pokorou – výchozím předpokladem, že titul je spíše naceněn správně a já se mýlím, či nechápu (jako já nechápu onu evidentně správnou Samuelsonovu tezi). Možná je to až nejdůležitější vlastnost (investora), o kterou bychom měli usilovat.