Známý expert na dění na finančních trzích Aswath Damodaran se na svém blogu věnuje uplynulé dekádě s tím, že rok 2019 byl „výborným rokem pro akcie a celé poslední desetiletí bylo také velmi dobré“. Podobné platí ovšem i o obligacích. Damodaran se pak věnuje několika významným oblastem, které mají svou relevanci i pro současné dění na trzích.

Historická data z amerického trhu jsou často používána pro kalkulaci takzvané rizikové prémie. Tedy toho, kolik akcie vynášely nad výnos bezrizikových vládních obligací. Damodaran na základě svých kalkulací tvrdí, že pokud by investoři ohledně dalšího vývoje brali za bernou minci roky 1927–2019, čekali by, že akcie vynesou o 4,83 % více než desetileté vládní obligace.

Pokud vezmeme v úvahu současné výnosy na dluhopisovém trhu a výše zmíněnou prémii, akcie by měly celkově nabídnout více než 6,7% návratnost. A jelikož dividendový výnos dosahuje 1,82 %, ceny by měly k této celkové návratnosti přispět více než 4,9 %. Damodaran ovšem podotýká, že on sám není velkým přítelem odhadu budoucích rizikových prémií a návratnosti celého trhu na základě vývoje prémií historických. Důvodem je jejich vysoká volatilita a pochybný předpoklad, že tu existuje tendence návratu k průměru.

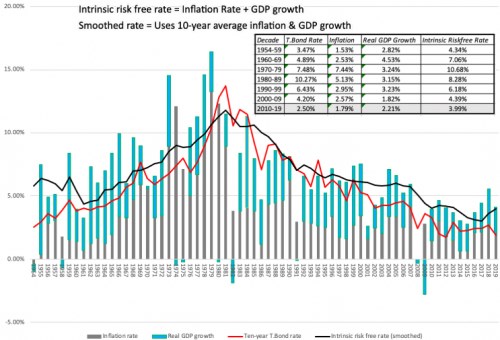

Nejvíce byly pro posledních deset let charakteristické nízké sazby a „podle všeobecně přijímaného názoru tyto sazby drží centrální banky uměle dole“. Damodaran s ním ovšem nesouhlasí a domnívá se, že centrální banky by nebyly schopny po tak dlouhou dobu udržet dlouhodobé sazby níže, než je jejich úroveň daná ekonomickým fundamentem. V této souvislosti ukazuje Damodaran následující graf s rozdílem nominálního tempa růstu amerického hospodářství a výše dlouhodobých sazeb:

Damodaran graf interpretuje tak, že „hlavním důvodem poklesu sazeb byl fundament“. Tedy vývoj nominálního produktu daný nízkou inflací a anemickým růstem produktu reálného. Můžeme sice tvrdit, že Fed stlačil sazby ještě níže, než by napovídalo tempo růstu nominálního produktu. Damodaran ale dodává, že i kdyby tato mezera neexistovala, sazby by se stejně navrátily na úrovně, na jaké jsme byli zvyklí v minulosti.

Damodaran také zmínil problematiku hodnotového investování. Zatímco takzvané hodnotové akcie v dřívější době vynášely víc než tituly růstové, již řadu let platí opak. Podle odborníka může jít i o odraz toho, že na trhu byly eliminovány hodnotové příležitosti „pro ty nejlínější“. Tedy pro ty, kteří za hodnotovou investici považovali automaticky vše, co mělo nízký valuační násobek. Tato eliminace nastala díky tomu, že se na trhu už pohybuje řada fondů, pro které je otázkou velmi krátkého času využít podobné investiční příležitosti a eliminovat jejich nadměrnou návratnost. „Domnívám se, že dobré hodnotové investování vyžaduje kreativitu a neotřelé uvažování spolu s ochotou žít v nejistotě,“ píše profesor.

„Říká se, že ti, co zapomněli na svou minulost, si ji musí prožít znovu. To je jeden z důvodů, proč zkoumáme historická data..., ale také se říká, že armádní generálové, kteří se připravují na již skončenou válku, prohrají tu další,“ píše Damodaran s tím, že pro něj je tím největším poučením z poslední dekády následující: Udržet si otevřenou mysl a nebrat příliš vážně obecně přijímané pravdy.

Zdroj: Blog Aswatha Damodarana