Ekonomové představili nové projekce vývoje na trzích a v ekonomice pro následující dva roky. Budoucnost nevidí nijak zle a já bych se dnes jejich vizi v sedmi bodech rád věnoval.

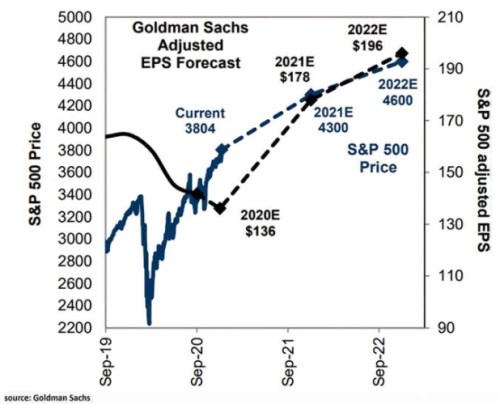

1 . ve svých nových projekcích čeká, že index SPX uzavře rok 2021 na 4300 bodech a rok 2022 na 4600 bodech. To implikuje, že letos by akcie měly posílit o 13 % a v roce 2022 o necelých 7 %. To je mimochodem číslo, které by zhruba odpovídalo požadované návratnosti, letos projekce GS implikují posílení vyšší, než by byla požadovaná návratnost, takže svým způsobem oběd zadarmo a neefektivní trh (viz bod 6).

2 . Zisky na akcii by měly letos podle GS dosáhnout 178 dolarů, v roce příštím 196 dolarů. Letos by tak měly meziročně růst o 30 % a v roce 2021 o 10 %. Růst zisků v dalších dvou letech by měl dosáhnout 6 % a 5 % (na 208 a 2019 dolarů).

3 . PE indexu SPX dosáhlo na konci roku 2020 hodnoty 21,3 (index z konce roku k očekávaným ziskům 2021). PE na konci roku 2021 by mělo podle projekcí dosahovat hodnoty 21,9. Takže GS nečeká pokles již tak mimořádně vysokých valuací, ale jejich růst. Následující graf shrnuje zmíněné projekce vývoje indexu a zisků na akcii:

Zdroj:

4 . GS ve svých nových projekcích pro US HDP pro příští rok počítá s výrazně vyšším tempem růstu v letošním roce než o jakém hovoří konsenzus (5 % vs 2,5 % v QI; následně 9 % vs 3,6 %; 7,5 % vs. 3,7 % a 5 % vs. 3,4 %).

5 . GS projektuje vyšší růst výnosů vládních obligací, než jaký implikuje trh s futures, ale stále neočekává, že se výnosy desetiletých dluhopisů zvednou nějak vysoko. Konkrétně banka udává hodnotu 1,65 % v roce 2022, což je stále znatelně pod úrovní, na které se nacházely na konci roku 2019 (nemluvě o většině času let předchozích).

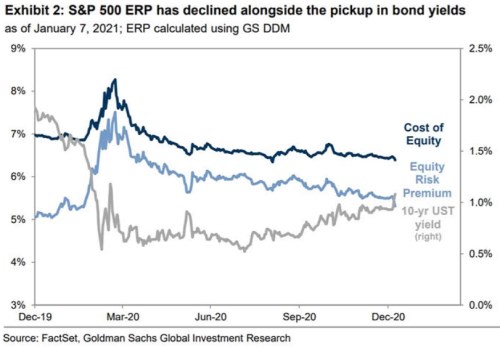

6 . V následujícícm grafu GS ukazuje loňský vývoj výnosů desetiletých vládních obligací a odhadovanou rizikovou prémii akciového trhu, které dohromady určují náklad akciového financování (i požadovanou návratnost při investicích do US akcií). Chování obou jmenovaných složek je učebnicové:

Když se zhoršil výhled, poklesly bezrizikové výnosy (horší nominální výhled) a zároveň vzrostly prémie (vyšší riziko). A to tak, že celková požadovaná návratnost se zvýšila, což přispělo k propadu akciového trhu. S lepšícím se výhledem šly výnosy nahoru a prémie dolů, požadovaná návratnost také, i když mírněji. GS v grafu neukazuje projekce prémie, podle grafu se před pandemií pohybovala mírně nad 5 %, takže k tomuto standardu by mohla ještě o něco klesnout.

Zdroj:

7 . Výše popsaný projektovaný růst akcií je tedy tažen prudkým zvýšením ziskovosti obchodovaných firem a udržením valuací na hodně vysokých úrovních (respektive jejich mírným růstem). Základem těchto dvou pilířů je pak ekonomický boom, který ovšem nebude ani za dva roky doprovázen výrazným růstem výnosů vládních obligací, jinak by bylo hodně těžké ospravedlnit předpoklad vysokých valuací (možno navázat mým pondělním článkem zaměřujícím se na možnost fiskální prémie u amerických vládních obligací).