Když známý ekonom a investor Ed Yardeni podle svých slov poslouchal píseň Party Like There’s No Tomorrow, napadlo jej, že pro současnou situaci na trhu by byl lepší název písně Party Like It’s 1999.

Yardeni poukazuje na známou věc – zatímco pandemie nepolevuje, akciový trh se šplhá na další a další vrcholy. Hovoří o vysokých valuacích, které se mohou blížit valuacím z vrcholu internetové bubliny, ale dodává, že on sám stále čeká, že index S&P 500 na konci letošního roku uzavře na 4 300 bodech. A rok 2022 na 4 800 bodech. Obavy má ale podle svých slov z toho, že těchto hodnot dosáhne index mnohem dříve a valuace se tak vyšplhají ještě výš. V takovém případě by vzrostla pravděpodobnost korekce.

Současné vysoké valuační násobky mohou být podle Yardeniho sice ospravedlněny téměř rekordně nízkými výnosy vládních obligací, ty se ale postupně zvedají z rekordního dna dosaženého na počátku srpna 2020. A podle ekonoma by poměr cen mědi k cenám zlata naznačoval, že výnosy desetiletých vládních dluhopisů by se neměly pohybovat kolem současného 1 %, ale měly by se blížit 2 %. Každopádně tímto směrem letos podle Yardeniho půjdou.

Podobně jako v roce 1999 se pak podle Yardeniho množí známky iracionality na akciovém trhu. I nyní dochází k silné fiskální a monetární stimulaci, přichází „modrá vlna“ s tím, jak demokraté získali pod kontrolu obě komory amerického Kongresu, a i kdyby došlo k růstu zdanění, vládní výdaje budou pravděpodobně stále růst rychleji než federální příjmy. Což se projeví na vládních dluzích.

Demokratická vláda hodlá poslat další peníze americkým domácnostem, k tomu chce vynaložit stovky miliard dolarů na podporu finanční situace jednotlivých států a místních vlád. K tomu se chystají stovky miliard na obnovitelné zdroje energií, investice do infrastruktury, možná včetně vysokorychlostní dráhy či půl milionu dobíjecích stanic pro elektromobily.

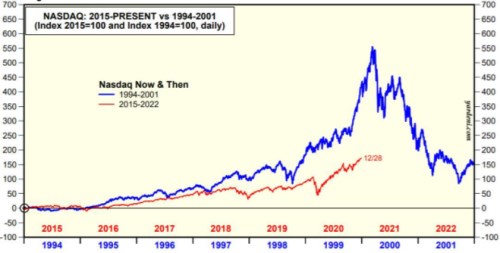

Podobné výdaje ve stylu „pár miliard sem, pár miliard tam“ mohou skončit v trilionech a podle Yardeniho již někteří dluhopisoví investoři znervózněli, ale dalšímu růstu výnosů brání Fed svými nákupy obligací. Kdyby ale dál rostly, akcioví investoři by podle ekonoma mohli začít přemýšlet o tom, zda jsou vysoké valuace skutečně opodstatněné. A významným tématem je samozřejmě stále pandemie. V roce 2020 Yardeni podle svých slov tvrdil, že investoři by neměli bojovat s Fedem, zatímco Fed bojuje s pandemií. Takový přístup skutečně fungoval, ale v roce 2021 již investoři „potřebují, aby vakcína vyhrála nad virem a jeho mutacemi“. Na Twitteru ekonom porovnává vývoj na Nasdaq do roku 2000 a vývoj posledních let:

Zdroj: Blog Eda Yardeniho, Twitter