V roce 2013 tehdejší šéf Fedu Ben Bernanke oznámil, že někdy v budoucnu americká centrální banka omezí nákup vládních obligací. Pak nastalo to, co média pojmenovala taper tantrum. Volně přeloženo, naštvání trhu z toho, že uvolněná politika tu nebude navždy. Monetární uvolnění má přitom za cíl eliminovat, či alespoň tlumit, propad poptávky a ekonomické aktivity. Nemělo by tak překvapit, že když se ekonomická aktivita začne zvedat, centrální banka začne hovořit o tom, že stimulaci sníží, či zastaví. Onen rok 2013 ale takové překvapení přinesl.

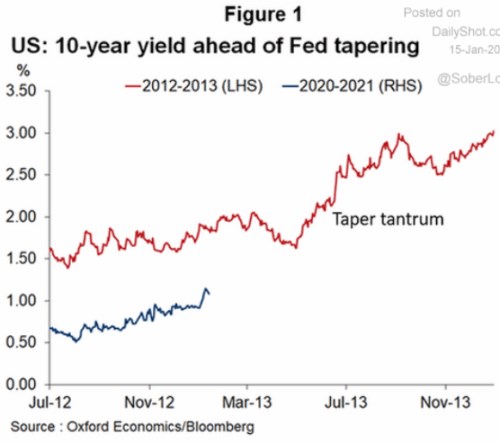

Následující graf ukazuje, jak se výnosy desetiletých vládních obligací chovaly v měsících před TT, během něj a po něm. Modrou křivkou je pak vyznačen vývoj výnosů vládních obligací ve stejném ročním období let 2020/2021:

Zdroj:

To, že Oxford Economics dala do grafu TT i vývoj posledních měsíců, ukazuje, že podle jejích ekonomů může být TT relevantní i pro další vývoj. Tedy že i nyní (či v dohledné době) by mohly být dluhopisové trhy překvapeny tím, že Fed oznámí posun ve své politice směrem k menšímu uvolnění. Od TT ale nastala ze strany Fedu změna přístupu. Nejdříve v tom, že začal být opatrnější/pečlivější ohledně svých prohlášení a vodítek. A nedávno v tom, že Fed oficiálně změnil svou strategii a nyní chce se svým inflačním cílem pracovat symetricky – po období podstřelené inflace jí nechat po nějakou dobu přestřelovat tak, aby na cíli byla ve svém průměru.

Přes tyto posuny by mělo stále platit to, co jsem zmínil v úvodu: Pokud dáme stranou teoreticky možnou úplnou změnu modelu a přístupu centrálního bankovnictví, dlouhodobě nelze čekat ekonomické oživení, či dokonce boom a zároveň monetární politiku uvolněnou přes sazby i přes nákupy aktiv. TT bylo ale ukázkou toho, že očekávání trhů a centrální banky se i přes tuto logiku mohou značně lišit. A to může vyústit v poměrně prudké přenastavení cen a výnosů obligací (TT přineslo i prudké oslabení zlata, posílení dolaru a volatilitu na akciích).

Rozhodne inflace

V pátek jsem tu psal o projekcích dalšího vývoje na trzích a v americké ekonomice od . V kostce ekonomové banky predikují (i) silné ekonomické oživení a růst zisků, (ii) pokračující vysoké valuační násobky a (iii) relativně umírněný růst výnosů obligací. Silnou podmínkou druhého bodu je bod třetí, v kontextu dnešní úvahy tedy i absence nějakého TT2.

Ale mezi třetím a prvním mohou nastat tenze – viz výše uvedené. Síla těchto tenzí by byla dána inflací – pokud přijde nízkoinflační růst, bude tenze pravděpodobně mnohem nižší než v případě, že se nominální růst bude více vychylovat směrem k inflaci. A co k tématu výnosy/růst říká historie?

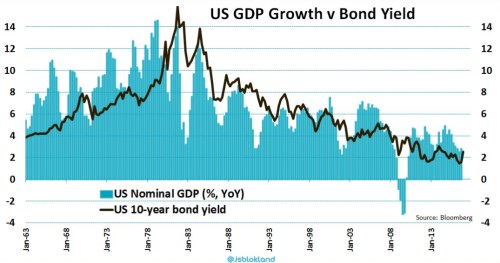

Pokud pohlédneme na druhý dnešní graf, zjistíme, že dlouhodobě se výnosy obligací a nominální růst pohybují skutečně stejným směrem. Nicméně po řadu let se nominální růst a výnosy mohou znatelně odlišovat, v šedesátých a sedmdesátých letech se navíc růst držel až na výjimky nad výnosy, poté přišel zlom k opačnému směru pohybu a také poměru:

Zdroj:

Přívětivé prostředí nízké inflace a nominálního růstu znatelně nad sazbami pak přišlo po roce 2000. A akcie (i projekce podobné těm od GS) svým nastavením nemálo počítají s tím, že tato přívětivost bude pokračovat (čímž jsme zpět u budoucí inflace). GS každopádně počítá s tím, že Fed nezvedne sazby dříve, než v roce 2025. A implicitně zřejmě i s tím, že žádné TT2 nebude.