Jsou mimořádně vysoké valuace amerických akcií odrazem nízkých sazeb? Ano a ne. Pohled na mezinárodní trhy mimo jiné hezky ukazuje, na čem skutečně stojí americký býk.

1 . Vysoko a nevídaně vysoko: Jak ukazuje následující graf, v druhé polovině roku 2020 došlo k prudkému růstu valuací na řadě trhů. Ve skupině USA, Kanada, Německo a UK to ale vydrželo jen v prvním případě. Americké PE se totiž stále drží vysoko nad dvaceti, což je úplně mimo měřítka posledních necelých dvaceti let. Podobný výšlap do neznáma se objevil v Kanadě, kde ale nastala rychlá valuační korekce. Tamní PE se tak pohybuje „jen“ na maximech let 2015 – 2016. Podobné je to s britským i německým trhem – PE je minimálně z pohledu posledních deseti let vysoko, ale ne mimo měřítka, tak jako PE v USA:

Zdroj: , MacroMarketsDaily

2 . Sazby nestačí: Vysoké americké valuace bývají obvykle vysvětlovány mimořádně nízkými sazbami a výnosy vládních obligací. Tomuto tématu jsem se zde věnoval v posledních týdnech několikrát, dnešní mezinárodní pohled (také) ukazuje, že na extrémní valuace nízké sazby nestačí. Americké desetileté vládní obligace nyní vynáší asi 1 %, německé desetileté bundy jsou ale s výnosem cca 0,5 % v záporu. Pokud by to tedy bylo jen na sazbách, německé PE by muselo být ještě extrémnější (relativně k jeho historii) než americké. Ale není. Podobná „disproporce“ panuje i u britských akcií a výnosů. Proč?

Valuace fundamentálně závisí na celkové požadované návratnosti složené z bezrizikových výnosů a rizikových sazeb. A na očekávaném růstu. Pokud je (i) americké PE vyšší než PE německé, či britské a (ii) americké výnosy jsou ale výše, znamená to jediné: Americké rizikové prémie jsou znatelně níže a/nebo americký růstový výhled je znatelně výše. Ohledně prémií, které nejsou přímo pozorovatelné, se můžeme jen dohadovat, že ty britsko–evropské přece jen mohou být o něco výše (brexit, strukturální problémy eurozóny, periferie...). A následující graf ukazující sklony výnosové křivky v USA, UK a Německu a Kanadě naznačuje, že růstový výhled je v USA skutečně znatelně nejvyšší. Pokud tedy věříme v predikční schopnost výnosové křivky:

Zdroj: , MacroMarketsDaily

3 . Rozhodne inflace: Je tedy nepřesné tvrdit, že americké valuace jsou vysoko díky nízkým sazbám. Jsou vysoko díky kombinaci „nízké sazby, nízké rizikové prémie, relativně vysoký očekávaný růst“. Tímto mezinárodním srovnáním se tak vracím zpět k tomu, co jsem tu nedávno zmiňoval: Americké valuace jsou podporovány vírou, že ekonomika a zisky se znatelně zvednou, ale to nepovede k prudkému a výraznému růstu sazeb. K tomu přispívá nová strategie Fedu, ale ani ta asi není imunní proti jakémukoliv zvýšení inflace.

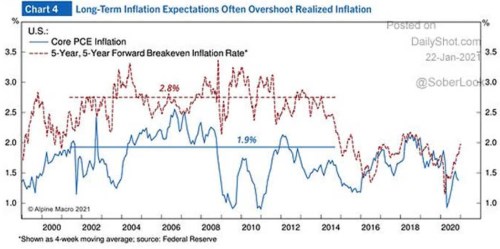

Já sám se držím toho, že inflační scénáře jsou stále dost otevřené, najdeme faktory jak inflační, tak dezinflační/deflační. Není tu prostor na jejich rozbor (viz i pondělní Taper Tantrum), jak jsme ale mohli vidět třeba v posledních Perlách týdne, tržní inflační očekávání jsou nyní na dlouholetých maximech. Dovedu pochopit proč, ovšem dobré je v této souvislosti podívat se na následující graf, který ukazuje, jak to bylo s inflačními očekávání a se skutečnou (jádrovou) inflací po roce 2000:

Zdroj: , AlpineMacro