Energie se nemusí přidat k sektorům, které budou více těžit z akciových rotací, růst v letošním a příštím roce bude naprosto mimořádný, ale cyklické akcie občas přináší zklamání. Inflace se zvedne, ale trh ohrozit nemusí. A ještě více...

Zůstaňte vyrovnaní, skepse k energiím: Valerie Grant spravuje investice ve společnosti AllianceBernstein a pro Bloomberg Finance uvedla, že na trhu je vysoká volatilita a dobře si vedou některé sektory, které v minulém roce zaostávaly. Probíhá tak například rotace od růstových akcií k hodnotovým, ale investorka radí, aby investoři nezabíhali do extrémů a drželi vyrovnaná portfolia. Rotace by podle ní mohla prospívat akciím průmyslových firem a finančním titulů. Podle některých názorů by z ní mohly těžit i energie, ale Grant je u nich podle svých slov poněkud skeptická.

Z čeho tato skepse pramení? Energie si mohou vést nyní dobře, ale z dlouhodobějšího hlediska zaostávaly za trhem. A jelikož ve světě dál roste tlak na snižování emisí, je velmi těžké nějak rozumně predikovat, jak se bude vyvíjet budoucí tok hotovosti energetických společností. Jinak řečeno, v tomto sektoru je vysoká nejistota, k tomu se přidává geopolitické riziko a podle investorky jsou i lepší způsoby, jak nyní využívat probíhající rotaci na akciovém trhu.

Grant připomněla, že rotaci od růstových akcií táhne i tlak na růst sazeb. Tyto tituly jsou totiž na vyšší sazby citlivější, protože jejich tok hotovosti je posunut více do budoucnosti. Zajímavé mohou být naopak některé akcie v sektoru zboží dlouhodobé spotřeby, včetně těch, které trpěly minulý rok a které mají dobrý cyklický výhled. Grant v souvislosti s atraktivními akciemi zmínila i tradiční retail a firmy ze sektoru turistického ruchu a ubytování. Atraktivní by podle ní měly být i banky a finanční společnosti.

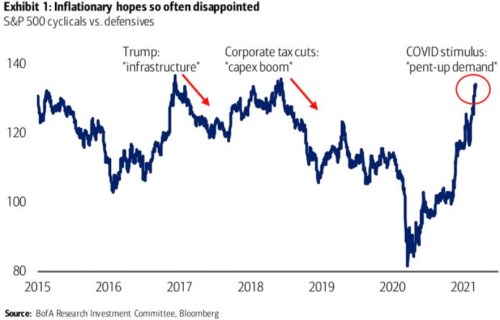

Cyklická zklamání: BofA následujícím grafem poněkud mírní nadšení pro cyklické tituly s tím, že „inflační naděje jsou často vystřídány zklamáním“. Graf konkrétně ukazuje vývoj cyklických akcií relativně k defenzivním. Prvního vyznačeného vrcholu bylo podle analytiků banky dosaženo v době, kdy panovaly naděje ve velké investice do infrastruktury, nicméně poté přišlo období, kdy cyklické akcie relativně k defenzívě ztrácely. Stejné to bylo s nadějemi na to, že snížení daňové zátěže přinese boom v korporátních investicích – následovalo období, kdy získávala defenziva. Jak dopadne současné nadšení pramenící z očekávaného spotřebního boomu poté, co se ekonomika otevře?

Zdroj: , BofA, Isabelnet

Růstový rekord a rok 2022: Jim Paulsen, který pracuje jako hlavní stratég v Leuthold Weeden Capital Management, na Bloomberg Markets řekl, že během jeho investiční kariéry rostla americká ekonomika nejrychleji v roce 1984, ale letos je šance, že tempo růstu bude ještě vyšší a dosáhne rekordu v poválečné historii. Může tak dojít k určitému zvýšení inflace a sazeb, ale ve světle prudkého růstu to nebudou ty hlavní faktory ovlivňující dění na trhu. Rozhodující bude růst ekonomiky a zisků korporátního sektoru, který podle stratéga přesáhne současná očekávání.

I v roce 2022 by mohl růst ekonomiky dosáhnout vysokých hodnot, podle stratéga i 5 %. A pak by akcie nezastavil ani vyšší růst sazeb. V roce 2022 se pak ukáže, jak vážné to bude s inflací. Paulsen se podle svých slov stále kloní k tomu, že v ekonomice je sice hodně stimulace a centrální banka udělala vše pro to, aby se inflace zvedla. Nicméně proti tomu stojí silné dezinflační trendy, včetně demografického vývoje v USA a zejména v Číně. K tomu se přidávají nové technologie, klesající rychlost oběhu peněz v ekonomice a „dezinflační způsob přemýšlení ve velké části světa“.

Inflace tak může v následujících 12 měsících znatelně vzrůst, ale pak se podle Paulsena může opět zmírnit a umožnit pokračování ekonomického boomu. V tuhle chvíli je pak podle něj rozumné zůstat mimo investice, které trpí růstem sazeb, vhodné jsou naopak cyklické akcie a trhy mimo Spojených států. Ve světě totiž probíhá synchronizované oživení a zvedají se i zahraniční trhy. Může se ale také stát, že trh to s nadšením přežene a Paulsen míní, že kdyby se index S&P 500 dostal až na úroveň kolem 4 400 bodů, mohlo by být namístě zvýšit váhu hotovosti, protože by mohla přijít korekce.

Podstatné bude, jak moc budou ke konci letošního roku využity výrobní kapacity v americké ekonomice. Paulsen míní, že pro výhled na rok 2021 je velký rozdíl, zda bude nezaměstnanost na konci roku letošního u 4 %, či naopak na 5 %. I v případě volných produkčních kapacit se ale trh může „utrhnout ze řetězu“ a pak hrozí zmíněná korekce. Velké technologické firmy budou podle stratéga „dál dominovat celému světu“, na druhou stranu ale ti, kteří chtějí těžit z dalšího růstu trhu, musí diverzifikovat i do cyklických akcií. Tím ovšem zase roste riziko, že přijdou vyšší ztráty a stratég tak doporučuje dál držet i technologie, protože pokud se trh přehřeje, ty by měly následně trpět nejméně.

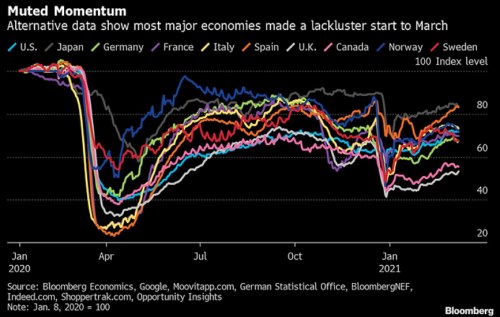

Zatím stagnace: Růstový výhled může být extrémně optimistický, ovšem následující graf ukazuje, že hospodářská aktivita v řadě zemí zatím spíše stagnuje. Alternativní indikátory ukazují, že z vybraných zemí je na tom ve srovnání s lednem roku 2020 nejhůře Kanada a Británie. Nejlépe si naopak vede Japonsko a Španělsko:

Zdroj: , Bloomberg, Isabelnet

Atraktivní technologie: Kevin Simpson z Capital Wealth Planning míní, že na konci února byly technologické akcie poněkud překoupené, pak se ale situace přehoupla do druhého extrému. Tyto akcie přitom podle něj budou vždy reagovat citlivě, a to jak směrem nahoru, tak směrem dolů. A nyní jsou mezi nimi atraktivní jména z hlediska valuačního a jde o dobrý čas přidat je do portfolia i proto, že dlouhodobě jde o firmy, které budou dál vytvářet hodnotu.

Simpson za atraktivní považuje firmy jako , , Google a . Jde o „neuvěřitelné nákupy pokaždé, když se dostaví jejich korekce“. Co ale tolikrát zmiňovaná rotace od růstu k hodnotě? Simpson míní, že k ní již nedojde tak, jako tomu bývalo v minulosti. Důvod je prostý a vystihuje jej následující příklad: „Mám teď ledničku, která je připojená na internet“. Což podle Simpsona ukazuje, že růstové firmy jsou již integrované do mnoha oblastí našich životů a to jim přidává na atraktivitě.

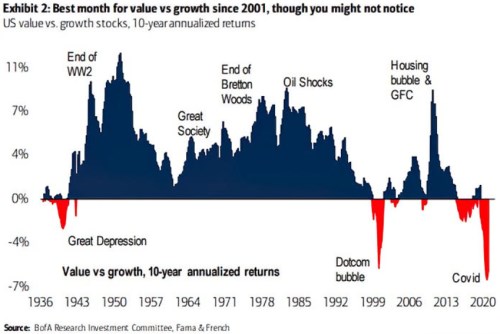

Éra růstových akcií: Atraktivitě růstových a hodnotových akcií se v následujícím grafu věnuje BofA. Konkrétně jde o desetiletou plovoucí návratnost hodnoty k růstu a z grafu je zřejmé, že hodnota měla své zlaté časy po druhé světové válce a pak v sedmdesátých a osmdesátých letech. Krátce pak ještě na vrcholu hypotéční bubliny, ale nové tisíciletí obecně přineslo čas růstových akcií:

Zdroj: , BofA, Isabelnet