Jedna z nejvíce diskutovaných rotací, o kterých se nyní mluví, je ta směrem od růstu k hodnotovým akciím. Mezi hlavní příčiny patří očekávaný růst sazeb (nižší sazby prospívají více růstovým titulům). Hodnotové akcie jsou přitom obvykle definovány jako ty, které se pojí s nízkými valuačními násobky. Což je ale ošemetné.

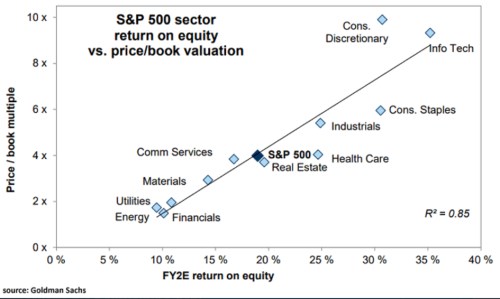

1. Návratnost a valuace - data: Následující obrázek od porovnává očekávanou návratnost vlastního jmění obchodovaných sektorů ROE s poměrem jejich cen jejich akcií k účetní hodnotě akcií (PBV):

Zdroj: Twitter

Vidíme, že mezi sektory s nejvyšší návratností vlastního jmění patří technologie a zboží běžné i dlouhodobé spotřeby. Opak platí o energetice, utilitách, či finančních společnostech. ROE přitom ovlivňuje jak cyklus (cyklickým firmám během něj fluktuuje více), tak faktory strukturální – ROE je v principu vyšší v atraktivních sektorech s vyššími bariérami vstupu a nižší mírou konkurence. Některé sektory pak sedí vzorně na proložené přímce ROE/PBV, pár jich rebeluje.

2. ROE a PBV – vnitřní mechanika fundamentu: Podívejme se na to, co vlastně z fundamentálního hlediska určuje výši PBV. Ceny akcií snad obvykle odpovídají jejich hodnotě a pak můžeme říci, že jsou dány prostě tím, (i) kolik bude akcie v budoucnu svým držitelům vynášet hotovosti a (i) jaká je její požadovaná návratnost. Pokud tedy například čekáme, že nějaká akcie ročně přinese 10 USD dividend (a zisky jsou stejné, tedy také 10 USD) a požadovaná návratnost je 10 %, hodnota a cena akcie je 100 USD (10/10 %).

Pokud je účetní hodnota takové akcie 50 USD, bude poměr PBV na 2, pokud je účetní hodnota 200 USD, bude PBV 0,5. V prvním případě by pak poměr dividend a zisků (a ROE) dosahoval 10/50, tedy 20 %, v druhém 10/200, tedy 5 %. A kolečko fundamentálního pohledu se uzavírá, když si uvědomíme, že v prvním případě je ROE dvojnásobkem požadované návratnosti (10 %) a PBV je tak na oné hodnotě 2. V druhém případě je ROE na polovině požadované návratnosti a PBV je tak na hodnotě 0,5.

3. Ošemetnost a horší, za to delší cesta: Když to na sebe tak hezky sedí, proč v úvodu píšu o oné ošemetnosti? Ošemetné je ono investiční srovnávání ROE a PBV v tom, že zisky nejsou tokem hotovostí a dividendami. Takže můžeme mít firmu s vysokými zisky a ROE, ale nízkým tokem hotovosti a naopak. Ve výše uvedeném numerickém příkladu máme předpoklad zisků rovných dividendám (či volnému toku hotovosti), ale to je hodně silný, či v podstatě nerealistický předpoklad.

A také nezáleží také na současném ROE, ale na budoucí návratnosti. Takže i kdybychom srovnávali PBV s ROE počítaným na základě relevantního toku hotovosti, nemusí nám to stále dávat relevantní obrázek. V grafu si v této souvislosti můžeme třeba všimnout, že informační technologie jsou něco nad přímkou – jejich PBV je o něco výše, než by implikovalo ROE a příčina může být právě v dlouhodobém růstovém výhledu.

S ohledem na výše uvedené pro mě bylo vlastně trochu překvapivé, jak moc blízko jsou jednotlivá odvětví seřazena u proložené přímky. Ale hlavně – hodnocení valuační atraktivity přes PBV (a ROE) je ona známá „sice delší, ale za to horší cesta“. Ta kratší a lepší je z mého pohledu shrnuta v prvním odstavci druhého bodu. Pokud si k tomu přidáme apendix ve formě druhého odstavce, nic moc dalšího nezískáme.