Merton Miller je jedním z nejznámějších jmen v oblasti financí a valuace akcií. Podle něj si musel on, Harry Markowitz a William Sharpe ve Stockholmu v souvislosti s Nobelovou cenou „vytrpět“ posměšky od fyziků a chemiků. Za to, že hlavní součást a proměnná jejich výzkumu – požadovaná návratnost, není ve skutečnosti nijak pozorovatelná, přímo měřitelná. Stojí celý koncept hodnoty na tak vratkém základu?

Pan Miller vzpomíná, že chemikům a fyzikům odpovídal, že oni zase pracují s neutrinem, jehož existenci také odvozují jen nepřímo z chování jiných částic. „Jenže to bylo před osmi lety a mezitím bylo neutrino skutečně detekováno“, dodával v roce 2000 pan Miller. Tuto příhodu popisuje v jedné ze svých analýz valuační odborník Pablo Fernandez, když zmiňuje problémy spojené s takzvanou rizikovou prémií akciového trhu. Ta je totiž takovým „neutrinem“ valuace akcií, které ale v podstatě nemá šanci na to, být někdy přesně změřeno. Proč?

1. Ani na primitivním trhu jí nezměříš: Vezměme si primitivní příklad: Na trhu se pohybují dva investoři a obchoduje se tu jedna jediná akcie. Oba mají nějakou představu o tom, jak se budou vyvíjet tržby, zisky a dividendy této firmy. Oba také ví, že si mohou koupit bezrizikové dluhopisy s výnosem třeba na 2 %. A mají určitou averzi k riziku, která je vede k tomu, že od investice do rizikové akcie chtějí 3 % výnosu nad ona bezriziková 2 %. Chtějí tedy 5 % ročně, a pokud by akcie měla podle obou vynášet dividendy ve výši 10 dolarů ročně, její hodnota a cena na trhu by měla být 200 dolarů (10/0,05, respektive 10/(0,02 + 0,03)).

Dejme nyní stranou, že očekávání a averze k riziku by se asi v praxi lišila. Zaměřme se na to, že pokud bychom i na takovémto extrémně jednoduchém trhu chtěli přímo měřit onu rizikovou prémii, museli bychom znát konkrétně ony relevantní projekce zisků a dividend. Ty spolu s cenou akcie a bezrizikovými sazbami přímo ukazují na výši prémie (viz výše uvedená čísla v závorce). Projekce investorů ale nikdy znát nemůžeme. Co můžeme znát jsou tak maximálně projekce analytiků, ale ty se nemusí projekcím těch, kteří akcie skutečně kupují a prodávají, ani blížit.

V uvedeném příkladu tak víme, že akcie se obchoduje za 10 dolarů a že bezrizikové sazby jsou 2 %. Nevíme ale, co investoři skutečně čekají ohledně vývoje zisků a dividend. Můžeme to nějak odhadnout a pak spočítat těmto čísly implikovanou prémii (nebo můžeme odhadnout prémii a zjistit, jaká mohou být očekávání). Co tedy s proměnnou - prémií, která evidentně existuje a kterou potřebujeme v případě odhadů hodnot akcií, ale kterou nelze přímo změřit?

2. Jen nepřímá historie a odhady: Co můžeme přesně změřit, je to, kolik akcie v minulosti vynášely nad bezrizikové výnosy. Můžeme tomu říkat historická realizovaná prémie. To ale neznamená, že to byla prémie, kterou investoři v minulosti skutečně požadovali (protože jimi očekávané budoucí dividendy nebyly určitě přesně takové, jako následná realita). A ona realizovaná prémie už vůbec nemusí být relevantní pro požadovanou návratnost nynější. Jinak řečeno, to, co investoři dostali, nemusí ukazovat, co chtěli dostat, a už vůbec ne to, co chtějí dostat nyní. Nicméně právě realizované prémie, spolu s odhady založenými na nějakém předpokladu očekávaného pohybu zisků, jsou v podstatě vším, na čem se dá stavět.

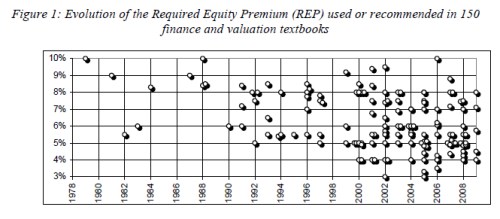

Pokud se vám zdá popsaná problematika matoucí, nic si z toho nedělejte. Pan Fernandez prostudoval 150 knih o valuaci a v podstatě naznačuje, že na tomto poli panuje obecný zmatek i mezi odborníky. Nejeden autor prý například nerozlišuje mezi tím, co bylo realizováno, bylo požadováno a požadováno je (předchozí odstavec). Následující graf ukazuje, jak se v učebnicích a knihách v čase měnila doporučení ohledně „správné“ prémie:

Zdroj: Pablo Fernandez

Já sám jsem před lety začal používat prémii ve výši 5,5 % (což občas připomínám ve svých úvahách o jednotlivých akciích). A rozhodl jsem se, že konzistenci dám přednost před pokusy o reflexi aktuálního dění – třeba přepínání trhů mezi averzí a náklonností k riziku. V konečném důsledku tu pak jde „jen“ o to, jak interpretovat výsledky kalkulací. A pro konkrétní aplikace používání (odhadů) prémie při odhadech dalšího dění na trhu viz i „Pohyb pod hladinou“ a „Trh v roce 2022“.