Podle se nepohybujeme v prostředí, které by nahrávalo dlouhodobější síle dolaru a tapering nebude znamenat výraznější růst sazeb. Alpine Macro hovoří o možnosti prudkého obratu u inflace, zase predikuje zmenšování mezery mezi ziskovými výnosy akcií a výnosy obligací. A ještě více v nových Perlách týdne

Dolar nahoru jen kvůli averzi k riziku: Další posilování dolaru je nepravděpodobné, minimálně z fundamentálních důvodů. Pro Bloomberg Markets to uvedla Esther Reichelt z Commerzbank s tím, že dolar ale může jít nahoru kvůli dalšímu zvyšování averze k riziku. Důvodem by naopak neměl být úrokový diferenciál, přesněji řečeno rozdíly v očekávaném vývoji sazeb.

Sazby by se totiž i v USA měly dál držet nízko a podle ekonomky to platí i v případě, že by americká centrální banka začala s takzvaným taperingem. Tedy s omezováním a následně úplným ukončením nákupů aktiv. Ani samotný tapering by totiž neměl vést k výraznějšímu růstu sazeb a vládních výnosů v USA a tudíž by neměl být důvodem pro posilování kurzu americké měny.

Reichelt míní, že na trhu naopak převažuje názor, podle kterého ohlášení taperingu automaticky nastartuje další posilování dolaru. Vedle výše uvedeného ale proti tomu podle ekonomky stojí i poslední inflační data. Ukazují totiž, že inflace skutečně zpomaluje a tudíž se nepotvrzují obavy z dlouhodobě vysoké inflace, situace se naopak začíná normalizovat. Celkově se tak nepohybujeme v situaci, která by nahrávala dlouhodobé síle dolaru.

Jaká měna by měla k dolaru posilovat nejvíce? Ekonomka míní, že záleží na tom, která země se bude nejvíce pohybovat směrem k normalizaci své monetární politiky. V této souvislosti se tak hovoří například o posilování norské měny, ovšem v poslední době jsou podobné úvahy přehodnocovány s ohledem na další vývoj pandemie. Každopádně blíže k normalizaci své monetární politiky jsou právě země jako Norsko, či Kanada.

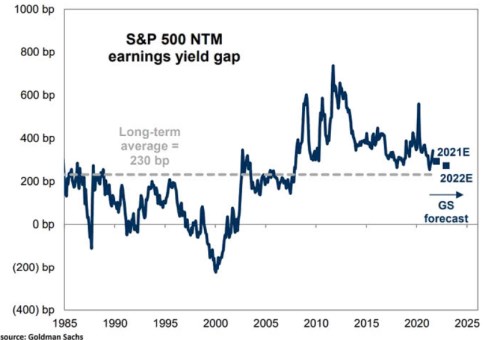

Výnosová mezera: v následujícím grafu popisuje vývoj výnosové mezery – rozdílu v obráceném PE akciového trhu (ziskový výnos) a výnosů dlouhodobých obligací. Podle banky se tento rozdíl bude postupně normalizovat – pohybovat směrem k dlouhodobému průměru z hodnot, které byly nad ním (ziskový výnos převyšoval výnosy obligací o více než 230 bazických bodů):

Zdroj:

Propad dřeva: Doug Yearley stojí v čele společnosti a na CNBC hovořil o vývoji cen stavebního dřeva a souvisejících produktů. Právě stavební dřevo je již řadu měsíců ostře sledovanou komoditou, protože jeho ceny nejdříve prošly prudkým růstem, aby následně stejně prudce padly dolů. Ředitel uvedl, že nyní průměrný výdaj na tuto položku při stavbě domu klesl v absolutní hodnotě o 40 000 dolarů. To se podle něj dalo čekat, ale překvapivá byla rychlost korekce. Ta pak jeho společnosti ulevuje od jiných nákladových tlaků a umožňuje udržet marže. čelí problémům na straně pracovní síly a některých dodávek, ale to, co se děje na trhu se stavebním dřevem, je „velmi pozitivní“.

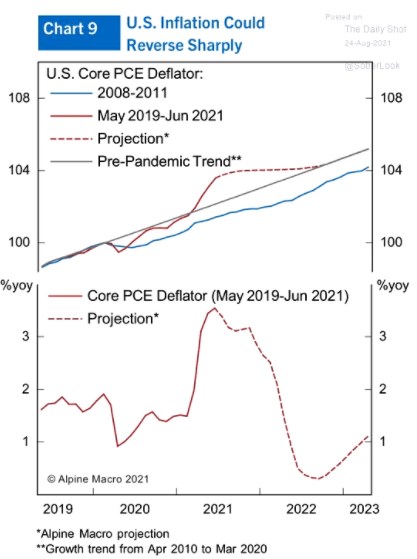

Velký inflační obrat? Inflací se v následujícím grafu zabývá i Alpine Macro. Jeho první část ukazuje dosavadní vývoj jádrové inflace i její projekce pro následující roky a to jako vývoj cenového indexu. Druhý graf ukazuje míru inflace a to opět historickou a projektovanou:

Zdroj:

Apline Macro tvrdí, že inflace by se mohla rychle obrátit. První část grafu ukazuje modrou křivkou i vývoj po roce 2008 a červená křivka včetně projekcí implikuje, že by se cenový index měl v následujícím roce vrátit zpět na svůj předpandemický trend. Nyní se sice index nachází znatelně nad ním, podle Alpine Macro by to ale mohla eliminovat následující čtvrtletí s výrazným inflačním ochlazením.

Osm let k pohlavní paritě: V USA a i mimo ně se v poslední době diskutuje o tom, zda a jak zvyšovat diverzitu ve vedení společností. CNBC v této souvislosti informovala, že u firem v indexu Russell 3000 je nyní v dozorčích radách 25 % křesel obsazeno ženami, v posledním čtvrtletí ale nově přijatí členové byli již zhruba z poloviny představováni ženami. Podle CNBC by ovšem i tak trvalo osm let, než bude dosaženo „pohlavní parity“. K tématu na CNBC hovořila i Audrey Robertson, která stojí v čele společnosti Franklin Mountain Energy. Uvedla, že její odvětví, tedy energetika, není zrovna proslulé tím, že by prosazovalo do vedení společností ženy. I kdyby zde bylo nakonec dosaženo zmíněného polovičního podílu, ani zdaleka to zde neznamená celkovou rovnost žen.