Úvěrový cyklus v zemích G3 nenahrává komoditám, i v eurozóně se blíží tapering, ale zvedání sazeb je ještě daleko. Září bývá slabým měsícem, ale to letošní může být výjimkou. K tomu úvahy o atraktivních sektorech a ještě více v nových Perlách týdne.

Zářijová rally a pak nic: Tom Lee z Fundstratu je častým hostem investičních diskusí a rozhovorů, na CNBC hovořil o svém pohledu na další dění na akciových trzích. Ty prý sice mohou překvapit, protože mají za sebou období velmi slušných zisků. Na stranu druhou se ale Lee domnívá, že fundament je pro akcie stále příznivý a stále existuje prostor pro posílení poptávky a pokračující oživení. K tomu expert dodal, že září je sice obvykle považováno za sezónně slabý měsíc. Ovšem z historického hlediska platí, že pokud si akcie v předchozích měsících vedly podobně, jako letos, září bývá naopak měsícem příznivým.

Nyní na trhu panuje řada obav, Lee se ale domnívá, že jde právě o prostředí, ve kterém je prostor pro další rally. Již v září by se tak index S&P 500 mohl dostat nad 4 600 bodů, cíl ke konci roku má přitom Lee nastaven na podobnou úroveň. Je tudíž podle něj možné, že po září by již akcie žádné zisky nepřipisovaly. Jedním z důvodů by mohl být blížící se tapering, tedy snižování a následně ukončení nákupů aktiv americkou centrální bankou. O taperingu se již nějaký čas hovoří, ale Lee se podle svých slov řadí k těm, podle kterých ještě jeho efekt není plně odražen v cenách investičních aktiv. Až tedy k taperingu skutečně dojde, ještě se to na akciích projeví.

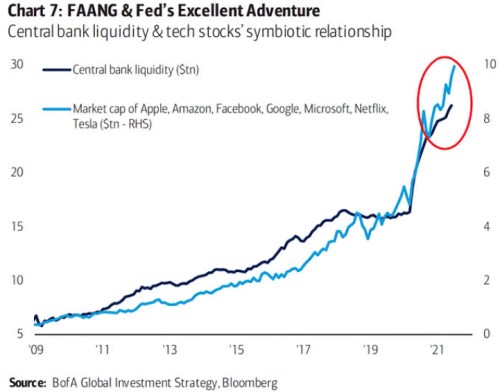

Technologie a likvidita: BofA v následujícím obrázku srovnává tržní kapitalizaci největších technologických firem na americkém trhu s vývojem likvidity. Analytici banky v popisku píší o „symbiotickém vztahu“, ale červeně také zvýrazňují posledních pár čtvrtletí, kdy kapitalizace zmíněných firem roste ještě rychleji, než likvidita:

Zdroj: Twitter

Atraktivní sektory: Dokonce i na současném trhu lze najít atraktivní sektory. Pro CNBC to uvedla Katerina Simonetti z Private Wealth Management. Příkladem sektoru, o kterém to neplatí, je podle ní zboží dlouhodobé spotřeby, ve kterém slábne poptávka kvůli cenovému růstu. Za atraktivní naopak investorka považuje služby. Díky tomu, že zde je stále znatelná neuspokojená poptávka, a tudíž prostor pro růst. Ignorovat pak podle ní nelze to, jak moc index S&P 500 letos posílil. Což konkrétně znamená, že investoři by měli prodávat index a zaměřit se na namísto plošných investic na „pečlivě vybrané tituly“, a to hlavně kvalitní společnosti. Ty by totiž měly být schopné lépe ustát volatilitu, kterou Simonetti očekává po zbytek roku.

Největším favoritem je podle investorky nyní sektor zdravotní péče a finanční tituly, zejména akcie bank. Jde totiž o sektor, který historicky vykazuje vysokou korelaci se sazbami. A jelikož se čeká jejich růst vyvolaný taperingem, nahrává to právě bankám. Vyšší sazby pak budou pro akcie i dluhopisy představovat náročnější prostředí, což by investory mělo také vést k určitému vybírání dříve realizovaných zisků a rotaci ke kvalitě. Simonetti k tomu dodala, že Fed sice hovoří o přechodných inflačních tlacích, ale tapering „je už na obzoru“.

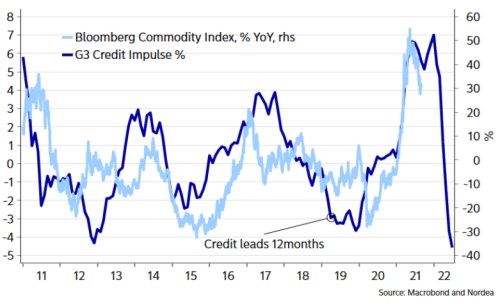

Komodity a úvěrový impuls: Nordea přichází se srovnáním vývoje komoditního indexu a úvěrovým impulsem v zemích G3, tedy v eurozóně, Japonsku a USA. Ten je v obrázku posunut o 12 měsíců dopředu, a jelikož v posledních měsících výrazně ochladl, měl by být signálem pro slabší komoditní trhy:

Zdroj: Twitter

Tapering i v Evropě: ECB se pomalu posouvá směrem k taperingu. Pro Bloomberg Markets to uvedla Marilyn Watson ze společnosti . Bloomberg k tomu přidal některá jestřábější prohlášení evropských centrálních bankéřů. Například guvernér rakouské centrální banky Robert Holzman se domnívá, že nyní je „mnohem lepší situace pro omezení některých speciálních pandemických programů“. A známý jestřáb Jens Weidmann z německé centrální banky varuje před ignorováním rizika vyšší inflace.

Watson v této souvislosti poukázala na to, že ve vedení ECB panuje řada názorů na další vývoj a politiku, což souvisí s tím, jak rozdílná je situace v různých zemích. Je tak těžké odhadnout, jaký by byl případný konsenzus vedení ECB, ale jak bylo uvedeno, ekonomka předpokládá, že ke konci roku se ECB začne přiklánět k taperingu. Více se o něm hovoří v USA a trhy se podle ekonomky začínají nastavovat na postupné ukončení nákupů aktiv centrálními bankami. Což sebou zřejmě přinese vyšší volatilitu.

Watson dodala, že šéf Fedu Jay Powell se snaží jasně rozlišovat mezi taperingem a zvedáním sazeb. U ECB pak platí, že zvedání sazeb je „dost vzdálené“. ECB sice zatím tak jasně nerozděluje tapering a zvedání sazeb jako tomu je v USA, ale ohledně splnění inflačního cíle si nastavila laťku hodně vysoko, protože inflaci chce zvednout nad 2 %. Což je výzva i s ohledem na to, že současné inflační tlaky by podle ekonomky měly být přechodné povahy. Ve výsledku tak může i ECB začít jasně rozlišovat mezi ukončením nákupů aktiv a pohybem sazeb.