Nejlepší akcií pro rok 2022 je podle Uber. Nevím, co si analytici banky myslí o Lyftu, ale třeba Morningstar se domnívá, že podhodnocený je i on. Jeho férovou hodnotu totiž společnost odhaduje na 63 dolarů. Podívejme se dnes na něj a srovnejme jej v některých valuačních ohledech s Uberem.

1. Zaměstnanci nebo ne? U Lyftu Morningstar obsáhle píše, jak se v USA a hlavně v Kalifornii vyvíjí spory ohledně toho, zda lidé pracující pro podobné společnosti budou jejich zaměstnanci, či jejich smluvními „dodavateli“. Jde v tuhle chvíli o jeden z dominantních příběhů a Morningstar míní, že vše může nakonec v Kalifornii skončit u oněch smluvních vztahů. A navíc vše potrvá dlouho, což může vytvořit prostor, aby Lyft a spol. v jiných státech jednali o vytvoření pro ně relativně příznivého legislativního rámce.

2. Valuační srovnání – riziko a beta: Jak je na tom Lyft z hlediska valuace? Podívejme se nejdříve na riziko a požadovanou návratnost. Beta Lyftu (měřítko systematického rizika) se na konci roku 2020 zvedla z hodnot kolem 1,5 na současných 2,28. To je notný skok, který výrazně zvedá požadovanou návratnost a následně snižuje současnou hodnotu volného toku hotovosti. Včera jsem přitom poukazoval na to, že podobným skokem prošel Uber, a to z úrovní něco nad jednou na úrovně kolem 1,5. Takže tam, kde Lyft začal, Uber skončil.

Celkově by tedy toto měřítko naznačovalo, že Uber je znatelně méně rizikový. A v neposlední řadě – pokud by onen rizikový skok v betě byl jen přechodným jevem, hodnota obou akcií by výrazně vzrostla i bez změn v očekávaném toku hotovosti. K tomu bych podotknul, že v odhadech hodnoty (kalkulacích požadované návratnosti) bychom měli používat betu odhadovanou pro budoucnost. Když píšu, že beta vzrostla, hovoříme o historických číslech, které mohou, ale nemusí být vodítkem pro budoucnost.

Někdo by tak mohl například z fleku říci, že ony skoky jsou irelevantní a ve svých odhadech by používal hodnoty před skokem. A nebo třeba ještě nižší, pokud by byl přesvědčen, že rizikovost těchto firem bude v budoucnu naopak znatelně nižší. I na straně rizika a požadované návratnosti tak jde o odhady budoucnosti stejně, jako tomu je u očekávaného toku hotovosti.

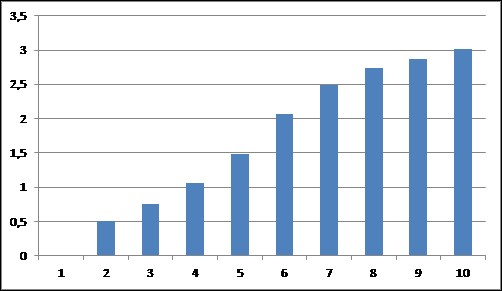

3. Co ospravedlní kapitalizaci? Lyft má nyní kapitalizaci ve výši 16,9 miliard dolarů a s uvedenou betou 2,28 by u něj požadovaná návratnost dosahovala 13,77 %. Pokud budu stejně jako včera u Uberu předpokládat, že firma po deseti letech najede na stabilní 5% růst, tak tuto kapitalizaci ospravedlní například následující scénář vývoje volného toku hotovosti FCF (to, co zbude po investicích):

Lyft by tedy na ospravedlnění současné kapitalizace musel do deseti let generovat FCF kolem 3 miliard dolarů (nyní je v záporu již před investicemi, tedy na úrovni provozního cash flow, stejně jako Uber). Včera jsme přitom u Uberu viděli, že jeho kapitalizaci ve výši 76 miliard dolarů by ospravedlnil nájezd na FCF něco nad 5 miliardami. Proč musí Lyft vydělávat více než polovinu na to, aby ospravedlnil kapitalizaci, která je jen pětinová? Odpověď je jednoduchá – má mnohem vyšší požadovanou návratnost/rizikovost (čímž se vracíme zpět k oné betě).

4. (Ne)smyslné úvahy? Pro demonstraci síly toho, co dokáže beta, riziko a požadovaná návratnost: Dejme tomu, že bychom u Lyftu počítali s tím, že onen skok bety na 2,28 je skutečně irelevantní a naopak relevantní pro budoucnost je beta kolem 1,5. Firmě by na ospravedlnění současné kapitalizace pak stačilo jen, aby do deseti let začala generovat necelých 1,3 miliard dolarů. Tedy méně než polovinu toho, co bylo uvedeno výše. Podobná mechanika samozřejmě funguje u Uberu.

Čtenář by se mohl ptát, nakolik jsou podobné úvahy o betě, požadované návratnosti a podobně relevantní. Pokud velká část trhu a investorů používá „standardní“ valuační přístup, kdy (i) odhaduje požadovanou návratnost právě na základě bety a (ii) touto návratností pak diskontuje očekávaný tok hotovosti na současnou hodnotu, pak odpověď zní, že notně. Pokud by velká část trhu u těchto akcií dala hlavně na příběhy, popřípadě podpořené nějakými valuačními, či spíše naceňovacími násobky, tak jen málo.