Valuace ukazují, jaká by mohla být návratnost akcií v následujících deseti letech. Pokud se podíváme na celý index S&P 500, jeho současné PE naznačuje, že jeho návratnost by mohla být dokonce negativní. Jiné to může být třeba u akcií menších společností, míní Jill Carey Hall z .

Valuace menších společností je nyní na rozdíl od celého indexu taková, že by mohly v následujících deseti letech generovat roční návratnost blížící se 10 %. Hall tak potvrzuje to, co BofA začala tvrdit již před časem, a doplnila, že akcie menších firem zaostávaly za celým trhem zhruba v letech 2013–2020. Obvykle se přitom pohybují v cyklech, které trvají přibližně deset let. To dohromady také naznačuje, že bychom mohli stát na prahu období vyšší návratnosti akcií menších společností.

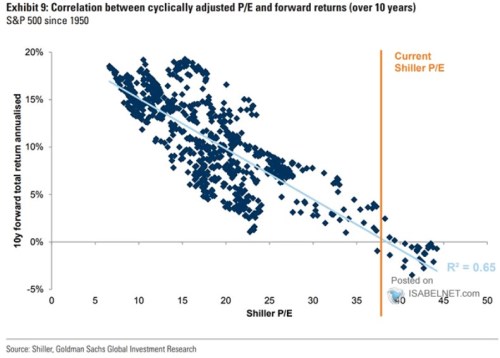

Vztahem mezi valuacemi a následnou návratností se v následujícím grafu zabývá i . Konkrétně srovnává takzvané Shillerovo PE, které porovnává ceny akcií k cyklicky vyhlazeným ziskům a návratnost akcií dosaženou v následujících deseti letech. Oranžově je vyznačena současná výše PE:

Jsou ale tyto akcie dobrou investicí v době vyšších inflačních tlaků? Strategička míní, že ano. Ukazuje na to podle ní například vývoj na konci šedesátých let. K tomu dodala, že doposud jsme se po řadu let pohybovali v prostředí nízkých cenových a mzdových tlaků, ve kterém se dařilo velkým technologickým firmám. Což se ale podle ní dnes mění. A ukazuje se i to, že menší firmy mají často dostatečný prostor pro zvyšování cen v reakci na růst nákladů. Řada z nich tak dovedla překvapit během poslední výsledkové sezóny.

O akciích vhodných pro prostředí vyšší inflace hovořil na CNBC i Larry Cordisco, který působí jako portfolio manažer fondu Osterweis Growth and Income. Inflace podle něj může příští rok klesnout ze současných vysokých hodnot, ale držet se může stále na hodnotách, které budou soustavně výš než ty, které jsme pozorovali během posledních pěti deseti let. Vhodnou investicí jsou pak podle investora akcie firem, které budou schopny zvyšovat své dividendy tempem převyšujícím inflaci.

Cordisco následně hovořil o společnosti , která má za sebou historii znatelného růstu dividend. Nyní by jí mělo pomáhat oživení mezinárodního cestovního ruchu, protože ten se podle experta stále pohybuje asi na 60 % z doby před pandemií. To znamená, že má potenciál pro růst zisků a následně dividend. Atraktivní by podle Cordisca mohla být i společnost . Jde o železničního dopravce, který by mohl těžit ze zvyšujícího se objemu přepravovaného zboží. A k tomu by u něj mohl být bonusem plán americké vlády na rozsáhlé investice do infrastruktury. sice nyní nevyplácí dividendu, ale investor jej také považuje za atraktivní akcii, a to díky jeho produktovému portfoliu.

Zdroj: CNBC