Aktualizováno České mzdy ve třetím kvartále podle očekávání zpomalily. Ovšem ne o tolik, co čekala Česká národní banka – dynamika mezd klesla z 11,3 % na 5,7 % (očekávání centrální banky 4,7 %). Vedle slabší koruny a pozitivní revize HDP to je v bankovní radě další argument pro vyšší úrokové sazby. Zvolnění mezd je důsledek postupného ukončení mimořádných příplatků ve zdravotnictví a pohled na klíčová odvětví české ekonomiky nevypadá zatím z pohledu zaměstnanců nijak špatně.

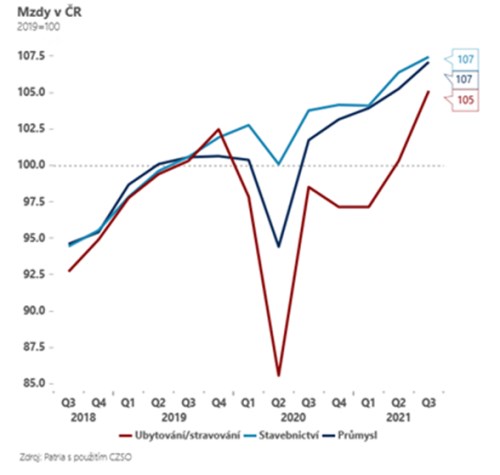

Mzdy v průmyslu rostou nadále tempem přes 5%, a to nehledě na výrazné výpadky v produkci v některých sektorech v čele s automotive (růst mezd o 4,2%). Zdá se, že páteř české ekonomiky (průmysl a stavebnictví) zatím jednoduše na napjatém trhu práce dál zaměstnancům přidává „podle plánu“ – mzdy v obou dvou odvětvích jsou zhruba 7% na před-covidovými úrovněmi. Navíc se začalo dařit i zaměstnancům v pandemií nejvíce zasažených odvětvích – pohostinství a hoteliérství. Další rychlý nárůst mezd i zde vrátil úroveň mezd viditelně na před-pandemické úrovně (viz graf).

Trhy jinak žijí nadále primárně dalším vývojem pandemie. Stále platí, že je příliš brzy na jakékoliv silnější závěry ohledně nové varianty omikron. Na začátku týdne však trhy mohou čerpat určitou naději od hlavního pandemického poradce prezidenta Bidena Anthonyho Fuccilla - první indicie podle něj naznačují, že vakcíny s posilující třetí dávkou poskytují proti nové variantě “významný stupeň” ochrany. To by časem opět znamenalo plus pro ty lokality, kde je vysoká proočkovanost třetí dávkou - například pro Velkou Británii (a tím pádem libru), kde třetí dávku mají již více než tři čtvrtiny obyvatel starších šedesáti let.

Evropským aktivům se zase může zamlouvat, že denní přírůstky nakažených v Německu (i v Česku) pravděpodobně narazily alespoň dočasně na svůj vrchol. Problém je, že zůstávají velice vysoko a ohrožují tak jako tak zdravotní systém.

Riziková aktiva (v čele s akciemi) ovšem mohou mít zatím problém najít pevnější půdu pod nohama. Nejistota spojená s variantou omikron přeci jen zůstane vysoká a do toho se trhům rýsuje vidina přísnější měnové politiky v USA. Navíc americké akciové indexy jsou “pouze” 5 % pod svými historickými maximy…, jinými slovy dosavadní korekce byla zatím minimální. Na druhé straně se zdá, že akciové indexy zvládnou poskytnout proti řadě rizik v čele s inflací investorům lepší ochranu než jakékoliv jiné alternativy. Rostoucí inflace alespoň na americkém akciovém trhu také v průměru zvyšuje odhady tržeb a zisků podniků (v širokých indexech). A i díky tomu se od konce léta 2020 valuace amerických akciových indexů pozvolna vylepšovaly, a to nehledě na jejich další zisky…

Kromě pandemie budou trhy v tomto týdnu sledovat zejména americká inflační čísla za listopad - ta se přiblíží 7 % a definitivně potvrdí trhům sázky na zrychlení taperingu. Vedle toho budeme zvědaví na říjnový výsledek průmyslu v eurozóně - čekáme špatná čísla zejména v místech, kde vládne průmyslu automotive. Celkově ale asi nepůjde o výraznější překvapení.

*** TRHY ***

Koruna

Česká koruna se pohybuje v okolí 25,40 EUR/CZK a příliš se nenechala v uplynulém týdnu rozhodit volatilními akciovými trhy i eurodolarem. To je v zásadě dobrá zpráva a s blížícím se zasedáním ČNB by postupně mohla koruna hledat pevnější půdu pod nohama. Dnes ji pravděpodobně nijak výrazně nepřekvapí slabší růst domácích mezd. V dalším průběhu týdne se ji však pravděpodobně nebude líbit říjnový výsledek průmyslu zatížený výraznými výpadky ve výrobě v automobilovém sektoru.

Zahraniční forex

Reakce eurodolaru na v pátek zveřejněná data z amerického trhu práce a ISM ze sektoru služeb nebyla nijak výrazná, ačkoliv trhy s pevně úročenými aktivy překvapeny byly. Relativně nízký přírůstek nových pracovních míst, byl nicméně kompenzován propadem míry nezaměstnanosti na 4,2 % a velmi vysokým údajem ISM (navíc silným v detailech). Implikace pro zasedání Fedu v prosinci jsou tedy neměnné - tempo měnové expanze zredukuje, aby se rychle vytvořil prostor pro růst úrokových sazeb (reagujících na vysokou inflaci). Mimochodem právě americká inflace za listopad (čekejme údaj v intervalu 6,5-7 %) bude hlavním americkým číslem tohoto týdne.

Ropa

Severomořská ropa Brent v pátek zkolabovala o téměř 12 % až pod hranici 73 US/barel v reakci na zprávy o rychlém šíření nové varianty koronaviru omikron. Takto dramatický cenový propad vykazuje všechny znaky tzv. flash crashe, tedy situace, kdy trh zasáhne fundamentálně důležitá informace, avšak propad je znásoben nízkou likviditou (v USA byl Black Friday) a panickým výprodejem.

Dnes ráno si ropa připisuje k dobru prozatím více než 4 %, čímž alespoň částečně koriguje extrémní výplach z konce minulého týdne. Na současných cenových úrovních však dle nás trh stále vytváří výrazně negativní scénář, kdy je varianta omikron nejen výrazně nakažlivější, ale hlavně rezistentní vůči existujícím vakcínám. Takový scénář je sice možný, nicméně na jednoznačné závěry si budeme muset ještě počkat (dle společnosti BioNTech to budeme vědět do dvou týdnů). Rychlé šíření varianty omikron každopádně vnáší na ropný trh další podstatný prvek nejistoty, který může ceny ropy v nejbližších týdnech držet na uzdě.

Akcie

Akcie v zámoří v pátek prodloužily svůj týdenní pokles. Výprodeje zasáhly především technologický sektor. Tesla se během seance propadala o více jak 6 %, mateřská společnost Facebooku Meta Platforms Inc. se po 20 % kontinuálního propadu dostala do medvědího trhu. Propadly se i akcie Applu. Wall Street závěr: Dow Jones -0,2 %; S&P -0,8 %; Nasdaq -1,9 %.