Pokud známe rychlost a vzdálenost, můžeme se dobrat času, za který vzdálenost urazíme. Pokud známe vzdálenost a čas, dobereme se odpovídající rychlosti. Ohledně americké monetární politiky a inflace se hodně hovoří o rychlostech a času, ale v podstatě vůbec ne o vzdálenostech. Podíváme se na ně.

Fed před pár měsíci oznámil, že mění svou strategii týkající se inflačního cíle. Zatímco doposud pracoval s cílem ve výši 2 % spíše asymetricky, nyní by měl tíhnout k mnohem větší symetrii. Jinak řečeno, až donedávna kladl velký důraz na to, aby inflace výrazněji nepřevýšila 2 %, k podstřelování cíle byl ale mnohem benevolentnější*. Nyní se bude snažit, aby cíle bylo dosaženo v průměru – po období vyšší inflace by mělo nastat období inflace nižší tak, aby „v průměru“ dosahovala 2 %. A naopak, po období nižší inflace by mělo nastat období inflace vyšší. Opět tak, aby „průměr“ dosahoval 2 %.

V souvislosti s tím, co jsem psal v samotném úvodu, se nám tak poněkud znejasnila ona pomyslná vzdálenost – kam se chce ohledně inflace dorazit tak, aby bylo dosaženo onoho průměru. Není totiž úplně jasné (nikde jsem to neviděl jasně definováno), jaké období bude Fed z hlediska oněch pomyslných průměrů považovat za relevantní. V extrému bychom třeba mohli hovořit o tom, že relevantní je pár čtvrtletí dozadu a dopředu. A jelikož inflace je již pár čtvrtletí vysoko nad cílem, dospěli bychom pak k závěru, že Fed se bude nyní snažit prudce snížit inflaci pod cíl tak, aby její střed za celé časové období byl na 2 %. Což by implikovalo dramatické utažení monetární politiky.

Tento příklad je samozřejmě z dílny finance fiction a používám jej jen jako extrémní demonstraci toho, o čem hovoříme. Je celkem zřejmé, že Fed bere ohledně oněch průměrů za relevantní nějaké delší časové období po finanční krizi, kdy inflace (jádrová) výrazně podstřelovala. Současné období inflace vyšší je z tohoto pohledu dotahováním se na onen průměr. Ale opět – můžeme jen hádat, jaká výše (rychlost) a délka trvání takové vyšší inflace je odpovídající k tomu, aby bylo dosaženo kýžené vzdálenosti (průměru – inflačního cíle). Protože nevíme, jaká vzdálenost to je.

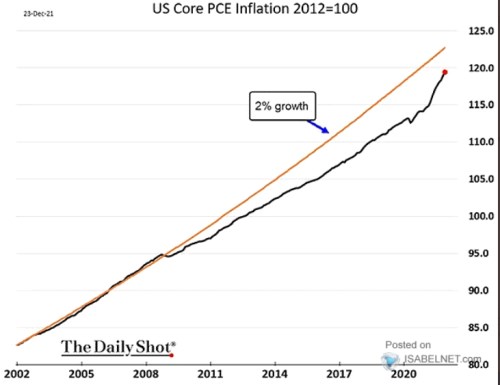

Vypovídající je v této souvislosti následující graf, který popisuje vývoj indexu (jádrových) spotřebitelských cen a srovnává jej s přímkou ukazující 2 % (tedy cílový) růst cen. S tím, že za výchozí je zvolen rok 2002. Až do roku 2008 skutečná inflace na onen cíl relativně sedí, ale s finanční krizí přišlo dlouhodobé rozevírání mezery, která se začala zmenšovat až během pandemické inflace:

Zdroj: Twitter

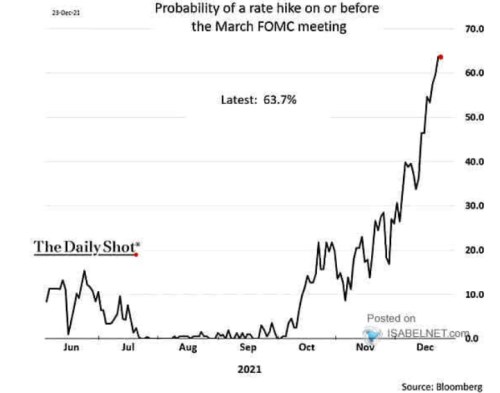

Je zřejmé, že pokud by Fed pracoval s obdobím od roku 2002, respektive 2008, dotahování se na průměrnou 2 % inflaci by trvalo znatelně déle, než kdyby relevantní období bylo výrazně kratší (graf by ale přímo implikoval cílení cenové hladiny). A neznajíc vzdálenosti, trh nyní očekává, že do března (včetně) dojde ke zvýšení sazeb s 64 % pravděpodobností:

Zdroj: Twitter

*Čtěnář může namítnotu, že Fed a další sentrální banky se snažily co mohly, aby inflační cíl nepodstřelovaly, ale prostě na něj inflaci nebyly schopny zvednout. Jde o téma, které rozhodně nepořešíme v poznámce pod čarou. Ale v souvislosti s tím, o čem dnes píšu, bych rád alespoň poukázal na to, že i zde funguje sebenaplňující se proroctví, V tom smyslu, že pokud trhy věří, že inflační cíl je fakticky asymetrický, bude mít centrální banka asi více práce s jeho dosažením (zespodu), než kdyby měla kredibilitu v tom, že její cíl je symetrický. Efekt „vše co je třeba“.