BofA ukazuje, že růst sazeb v minulosti doprovázely i vysoké zisky na akciích. Mark Mahaney z ISI ale míní, že technologické tituly mohou mít kvůli obratu v monetární politice před sebou pár těžších měsíců. A doporučuje spíše kvalitu. Raphael Bostic z Fedu tvrdí, že na stole jsou ohledně sazeb všechny možnosti. A ještě více v nových Perlách týdne.

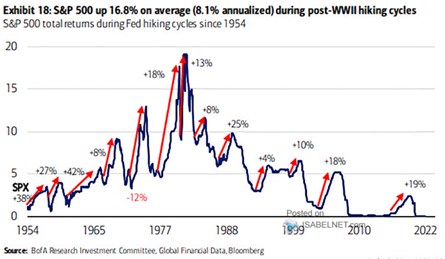

Růst sazeb a zisky na akciích: BofA v následujícím grafu připomíná chování amerického akciového trhu během období zvedání sazeb. Vyznačen je jejich konkrétní vývoj a červené šipky ukazují, jak si vedly akcie. Poslední zvedání sazeb doprovázelo posílení trhu o 19 %, před rokem 2008 si akcie připsaly 18 % a největší zisky během fáze růstu sazeb realizovaly během první poloviny šedesátých let (42 %):

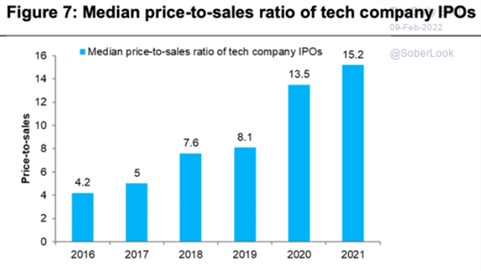

Pro technologie jsou nyní rozhodující sazby: Mark Mahaney z ISI je analytikem internetových společností, ale jak uvedl na CNBC, v poslední době se z něj musel stát spíše analytik úrokových sazeb. Akcie technologických firem totiž citlivě reagují na různé úvahy o dalším vývoji americké monetární politiky a analytik míní, že tomu tak bude až do chvíle, než se vyjasní, jak a kolikrát bude Fed sazby zvedat. Přednost by tak Mahaney v současné době dával silnějším společnostem typu Google a Alphabet, těžká je naopak doba zejména pro společnosti s vysokým poměrem cen akcií k tržbám.

Dosáhl již svého valuačního dna poté, co si akcie prošla výraznou korekcí? Expert v odpovědi poukázal na to, že se nyní obchoduje s násobkem ceny k ziskům PE mezi 14 – 15, což jsou nejnižší hodnoty v historii této firmy. Pokud přitom dokáže růst, jeho valuační násobky by se měly opět pohnout směrem nahoru, a to výrazně. Nicméně v několika následujících měsících se podle analytika výrazný obrat čekat nedá.

Mahaney podle svých slov čekal optimističtější výhled od Uberu, který v podstatě jen potvrdil očekávání trhu. I tak se ale nyní společnost obchoduje s násobky zisku EBITDA, které nemusí odrážet prudký růst ziskovosti očekávaný v následujících několika letech. I na tuto akcii bude doléhat růst sazeb a akcie také pro další růst potřebuje ekonomické oživení. Její valuace a ziskový výhled ale vedou analytika k tomu, že akcie patří mezi jeho top volby, spolu se zmíněným Facebookem a Amazonem.

Soudě podle historie nemusí být podle analytika současná korekce na Nasdaqu u konce. Připomněl ale rok 2018, kdy oslabení trhu umožnilo některým investorům koupit za atraktivní ceny akcie firem, jakými jsou právě , či Google a „tehdy i Netflix“, který pak znatelně posílil. Na dosažení dna si ale nyní možná „počkáme ještě pár měsíců“. K tomu Mahaney dodal, že akciové trhy už si dlouho neprošly obdobím delšího a možná až agresivního zvedání sazeb. To znamená, že si neprošly obdobím, kdy bylo na delší dobu lepší se vyhnout technologickým firmám s vysokými valuačními násobky a zaměřit se zejména na kvalitu. Pro chování celého trhu během takového období viz předchozí graf.

Téměř čtyřikrát dražší než před pěti lety: Valuace technologických firem vstupující na americký akciový trh přes primární úpis akcií v posledních letech výrazně rostou. Podle následujícího grafu byla cena těchto akcií při úpisu v roce 2016 4,2krát vyšší, než tržby na akcii. O dva roky později již byl medián cen 7,6krát vyšší a v minulém roce dokonce 15,2krát vyšší:

Zdroj: Twitter

Inflace bude tam, kde jí chceme mít: Sazby by musely v určitý okamžik vzrůst nad nulu tak jako tak, i kdyby inflace nebyla na tak vysokých číslech. Konkrétní signály a postup Fedu se ale výrazně promítnou do chování lidí a na inflaci budou mít dopad. Pro CNBC to uvedl prezident Atlanta Federal Reserve Raphael Bostic, podle kterého americká centrální banka ovlivní smýšlení lidí právě tak, aby dostala inflaci tam, kam jí dostat chce. K tomu Bostic míní, že trh práce i celá ekonomika budou i nadále v dobrém stavu, zatímco sazby se budou pohybovat směrem k tomu, co je historicky považováno za normální.

Ekonom podle svých slov nyní uvažuje o trojím zvýšení sazeb v letošním roce, pokaždé o 25 bazických bodů. Zdůraznil ale, že ve skutečnosti jsou na stole všechny možnosti a o konkrétním vývoji sazeb rozhodnou data, která přichází z ekonomiky. Bostic také míní, že Fed by měl co nejrychleji ukončit nákupy aktiv, a věří, že následné snižování rozvahy této centrální banky nemusí vést k problémům na trzích.

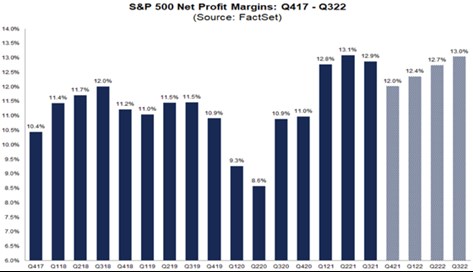

Cyklus a trend marží: V prvním a druhém čtvrtletí roku 2020 došlo k výraznému propadu ziskových marží společností obchodovaných na americkém trhu. Marže se ale následně prudce zvedly, na úrovni čistého zisky z 8,6 % na 13,1 % v druhém čtvrtletí minulého roku. Podle odhadů měla pak přijít opětovná korekce, která bývá někdy připisována vyšší inflaci a s ní spojeným vyšším nákladovým tlakům. I v letech 2018 a 2019 je ale patrný určitý cyklický vývoj, kdy mají marže ke konci roku tendenci korigovat. A i podle současného konsenzu by mělo v následujících čtvrtletích opět dojít ke zvyšování ziskovosti obchodovaných firem:

Zdroj: Twitter