V investičních portfoliích by podle Horizon Investments měl být vyšší podíl akcií než v minulosti, globální ekonomika nenahrává evropským akciím a akciím menších firem. může mít nejlepší časy za sebou, vyšší inflace tažená mzdovým vývojem může být dobrým prostředím pro akcie. A ještě více v nových Perlách týdne.

60/40 už není namístě: Scott Ladner z Horizon Investments hovořil na CNBC o tom, že strategie 60/40 již není namístě a lepší je v portfoliu držet 80 % akcií a jen 20 % dluhopisů. Expert totiž tvrdí, že dřívější populární přístup v současných podmínkách pravděpodobně znamená, že 40 % portfolia nebude nic vydělávat. Na stranu druhou ale může být z hlediska rizika stále přínosné diverzifikovat část portfolia do dluhopisů a výsledkem je zmíněný poměr 80/20. V jeho rámci by je ale také dobré zaměřit se na méně volatilní akcie, či ETF.

Nepůjde ale dolů i návratnost celého akciového trhu v souladu s tím, jak vysokých zisků dosahoval během řady předchozích let? Ladner k tomu uvedl, že pokud se hovoří o nějakém návratu k průměrné návratnosti akcií, tak „průměry mohou být hodně zavádějící“. A akcie v dobře sestaveném portfoliu, které je odolné vůči riziku, budou podle něj stále nabízet znatelně vyšší návratnost než dluhopisy.

Na otázku týkající se rotace mezi různými sektory a trhy expert uvedl, že evropské akcie a akcie menších firem si obecně vedou lépe v prostředí vyššího globálního růstu. Nyní ale podle něj začíná období, kdy světová ekonomika poroste pomaleji, a to těmto skupinám aktiv do karet nehraje. Svůj názor týkající se dalšího vývoje v globálním hospodářství pak opírá o to, že pokračuje cyklus utahování monetární politiky na rozvíjejících se trzích, „Čína na plyn moc nešlape“ a Fed se také pohybuje směrem k taperingu a zvyšování sazeb. To ale neznamená, že by se blížila recese, protože spotřebitel i firmy mají dostatek hotovosti.

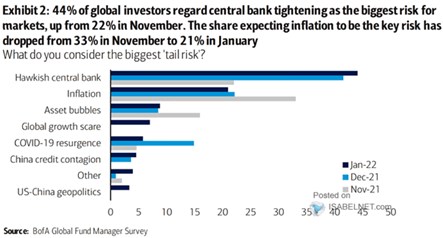

Největší rizika a nejnatlačenější obchody: BofA ukazuje výsledky svého poledního průzkumu mezi investory a ty mimo jiné ukazují, že jestřábí centrální banky jsou nyní považovány za největší riziko. Na významu v tomto smyslu naopak ztrácí téma inflace:

Zdroj:

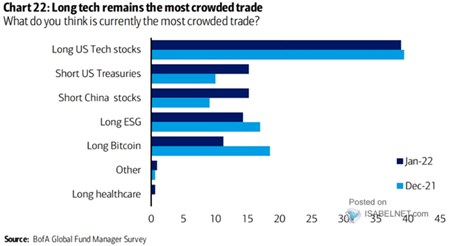

Druhý graf pak ukazuje, že americké technologické akcie jsou stále nejoblíbenější sázkou, i když jejich popularita ve srovnání s prosincem mírně klesla. Opak platí o krátkých pozicích na amerických vládních dluhopisech a na čínských akciích. Leden také přinesl určitý odklon od dlouhých pozic na ESG aktivech a bitcoinu:

Zdroj:

může mít nejlepší časy za sebou: Výsledky Netflixu za čtvrté čtvrtletí minulého roku byly dobré, ale výhled týkající se počtu uživatelů v prvním čtvrtletí roku letošního potvrzuje obavy z rostoucí konkurence. Na Yahoo Finance to tvrdil Santosh Rao z Manhattan Venture Partners, podle kterého tak možná Netflixu skončily zlaté časy a nyní bude muset produkovat kvalitnější obsah, aby získal další uživatele.

Z hlediska geografického růstu je pro firmu nejdůležitější Asie a Pacifik, u zvýšených cen v USA je podle experta nutné vyčkat, zda bude možné je kvůli konkurenci udržet. Řada firem se totiž pustila do stejného podnikání jako a v konečném důsledku bude rozhodovat zmíněná kvalita nabízených programů a obsahu. Rao přitom míní, že zde má silnou pozici, ale i on se bude muset více snažit.

Jak moc lze skloubit produkci zaměřenou na témata zajímavá pro Američany s mezinárodní expanzí a snahou generovat růst v zahraničí? Expert míní, že část produkce zaměřená zejména na amerického uživatele nemusí být tak atraktivní v zemích jako Čína, či Indie. Nicméně je podle něj velmi dobrý, co se týče lokální produkce zaměřené na konkrétní regiony a země. A k tomu se maximálně snaží využít „mezinárodní obsah“ i tím, že má kvalitní titulky.

„V tuhle chvíli se všichni přidávají, ale ne každý uspěje. Odvětví je stále ve své počáteční fázi rozvoje, a to zejména co se týče globálního trhu. Uvidíme tak konsolidaci, někdo se bude specializovat a celkově bude mezi firmami docházet k velkému pohybu“, uvedl expert k celému odvětví. je přitom společnost, která stála u jeho zrodu, má dominantní pozici a otázka ztráty tržního podílu se tak týká hlavně této společnosti.

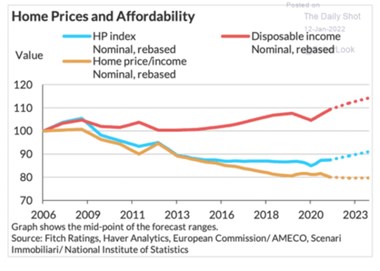

Výjimečná Itálie: Růst cen nemovitostí je již delší dobu významným rysem ekonomického dění v řadě zemí. Následující graf ukazuje jednu z výjimek, kterou je Itálie. Podle něj totiž po roce 2006 došlo k asi 10 % zvýšení disponibilních příjmů domácností, ale ceny bydlení za stejné období klesly o více než 10 %. Dostupnost měřená poměrem těchto cen k příjmům tak výrazně vzrostla:

Zdroj:

Vyšší inflace nahrávající akciím: Současná vysoká inflace v USA je tažena hlavně problémy ve výrobních vertikálách, které by měly postupně polevit. Nicméně se dá čekat, že zejména mzdy se stanou novým tahounem vyšší inflace a ta se tak stabilizuje někde mezi 2,5 – 3 %. Pro Bloomberg Markets to uvedl Anthony Raza z UOB Asset Management, podle kterého by takové prostředí nahrávalo akciím, a to zejména v situaci, kdy by důvodem byly právě vyšší mzdy.

K plánovanému zvedání sazeb expert uvedl, že k prvnímu zvednutí obvykle dochází v době, kdy je ekonomika silná a není ani pravděpodobné, že by došlo k výraznějšímu utažení finančních podmínek. První zvednutí sazeb tak sice doprovází určitá nervozita, ale fakticky by nemělo přinést zlom na trhu. Expanze bude také pokračovat a Raza uvedl, že jeho společnost má stále nadvážená riziková aktiva.

Trhy pak podle experta začínají uvažovat o možnosti březnového zvýšení sazeb o 50 bazických bodů, což „je možné, ale není to náš základní scénář“. Není totiž třeba tak výrazně brzdit ekonomiku a na výrazně vyšší sazby se Fed dostane až později. Pandemie pak bude pro trhy ztrácet na významu.