Hovory o tom, že hodnotové akcie konečně začnou mít navrch nad akciemi růstovými, jsou trochu podobné úvahám, že evropský trh konečně předběhne trh americký. Důvodů, proč by se tak mělo stát, se objevuje celá řada, ale realita se jimi doposud zas a znovu odmítá řídit. Mezi ony důvody patří třeba relativní valuace – jak jsem mimo jiné ukazoval včera. Hodnotové akcie jsou na tom relativně k růstu „levně“, podobné to může být s Evropou vs. USA. Dnes právě o Evropě a seznamu od Morningstar, na kterém mají být neamerické akcie „to own“ (viz níže). A řada z nich je právě z našeho kontinentu.

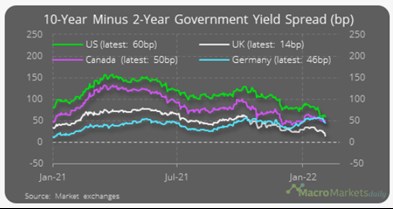

1 . Valuace evropského trhu a výnosové křivky: Americké akcie se obchodují s mnohem vyššími valuačními násobky než ty evropské. Což znamená, že u nich hodnotí investoři růstový výhled (relativně k požadované návratnosti) mnohem lépe. Před časem jsem tu připomínal, že takový pohled má docela pevnou oporu v historických výkonech americké a evropské ekonomiky. Na tom asi vývoj posledních pár týdnů nic nemění, ale co se mohlo změnit, je výhled cyklický. Pokud bychom totiž brali za bernou minci sklon výnosové křivky, tak v USA (spolu s Kanadou a UK) došlo k jejímu výraznému zploštění. Což by na základě historických zkušeností indikovalo blížící se ochlazení ekonomiky. Vývoj v Německu jde sice posledních pár dní podobným směrem, ale posledních pár měsíců je přece jen trochu jiných:

Zdroj:

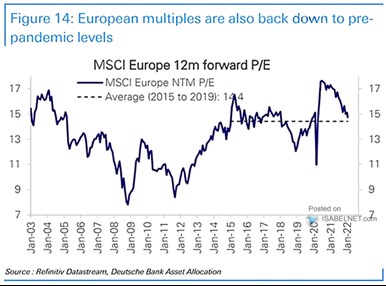

Jak ve dnešním druhém grafu poukazuje , valuace evropských akcií se v tomto prostředí dostaly zpět na předpandemickou úroveň. To znamená, že PE počítané na základě posledních ročních zisků se pohybuje mezi 14 – 15:

Zdroj:

2 . Seznam „dobré vlastnit“: Jak jsem zmínil v úvodu, Morningstar přišla se seznamem neamerických firem a akcií „to own“. Tedy takových, které by bylo dobré vlastnit. Nejde ale o akcie nutně atraktivní k nákupu – jak poukazuje sama společnost, u některých z nich je třeba čekat na vhodný okamžik k nákupu. Tedy korekci ceny, a to třeba velmi výraznou. Seznam je v sekci „Our Pics“, jsou na něm tituly z celého světa, ale Evropa má velké zastoupení. Zejména díky švýcarským farmaciím, a , a také díky řadě britských akcií (před časem jsem tu o tomto specifickém trhu psal). A najdeme tu i italské Ferrari. Patří mezi onu skupinu, kde by se na případný nákup muselo čekat na korekci?

Ferrari vydělalo za posledních 12 měsíců po investicích 0,59 miliardy eur, podobně jako v roce 2019. Požadovaná návratnost mi vychází kolem 7 % a kdyby firma neustále vydělávala (pro své akcionáře) zmíněnou částku, současná hodnota takového cash flow je podle mých kalkulací 8,3 miliard eur. Tržní kapitalizace je 38,4 miliardy eur, tedy výrazně vyšší částka. Na ní se dostanu, pokud nechám onen volný tok hotovosti růst ročně asi o 5,6 % (do nekonečna).

Ve dvou posledních předpandemických letech rostly tržby společnosti cca o 4,5 %. Což by samo o sobě naznačovalo, že očekávání trhu nejsou nastavena zrovna nízko - Ferrari by se muselo znatelně odpoutat od onoho předpandemického růstu. Což by mohlo učinit i díky maržím, ale ty nelze zvyšovat donekonečna. Morningstar se s tím pak nepáře a tvrdí, že férová hodnota akcií se pohybuje někde kolem 116 eur, zatímco cena na trhu se blíží 200 eur. Investor čekající na atraktivní nákup by si tu tedy musel počkat na téměř 50 % korekci. Morningstar přitom Ferrari řadí do ne zrovna početné skupiny firem s „wide moat“, tedy silnou konkurenční výhodou. I tak: Co by vlastně bylo dobrého na vlastnění akcií s podobným poměrem cena/odhadovaná hodnota? A na čekáních na korekci? Dávat pozor na to, co si přejeme.