Dění na Ukrajině bude mít nějaký dopad na inflaci, ale rozhodování Fedu nijak výrazně neovlivní. Ten změní směr, ale bude postupovat „jemně“. Pro CNBC to uvedl Richard Fisher, bývalý šéf Fedu v Dallasu. Podle něj zvedne americká centrální banka sazby v březnu o 25 bazických bodů a začne tak proces stahování „hyperakomodační monetární politiky“. Co ekonom soudí o dalším vývoji?

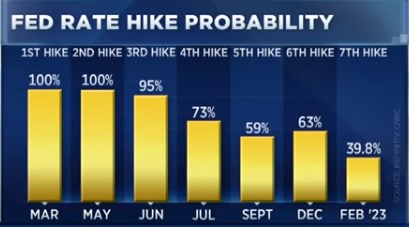

Fisher byl tázán na to, za jak dlouho se podle něj podaří inflaci výrazně snížit. Míní, že se tak v dohledné době nestane a je to spíše otázka roku 2023, kdy by se inflace mohla dostat zhruba k 3 %. Podle následujícího obrázku přitom trhy nyní se 100% pravděpodobností počítají se zvednutím sazeb v březnu a stejné je to se zvedáním v květnu. Šesté zvednutí sazeb v prosinci má více než 60% pravděpodobnost:

Fisher má za to, že bude ještě nějaký čas pokračovat vysoká nejistota a volatilita na trzích, Fed přitom musí zvažovat nejen další vývoj sazeb, ale i jeho rozvahy. Další dotaz se týká takzvané „Fed put opce“. Jde o zkratku, podle které Fed nenechá akciový trh realizovat příliš velké ztráty. Navíc investoři se mohou spolehnout, že zasáhne v případě, že by hrozily. Existovala tato pomyslná put opce v minulosti a existuje případně stále?

Fisher odpověděl, že „se dostal do problémů, když Bernankemu řekl, že Fed svým kvantitativním uvolňováním takovou opci efektivně nabízí“. Pak se ukázalo, že tomu tak skutečně je, což bylo zřejmé třeba během období nazývaného taper tantrum. Tehdy trhy prudce reagovaly na zmínky o ukončení nákupů aktiv a poklesu rozvahy Fedu a ten pak svou rétoriku a politiku skutečně pozměnil.

Ekonom míní, že taková opce a postoj Fedu panují i nyní. Dodal ale jednu podstatnou věc: Strike cena této opce je nyní někde jinde než v minulosti a celková situace se liší. Jinak řečeno, investoři by se podle experta neměli spoléhat, že Fed bude reagovat i na menší propady trhu. Centrální banka sice stále bere vývoj na akciích do úvahy, ale ne tak jako v minulosti.

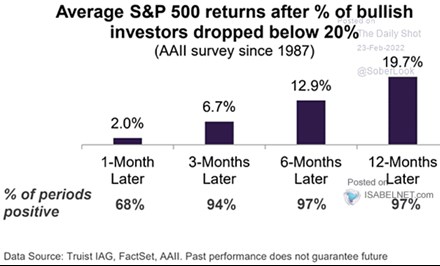

Nálada na americkém akciovém trhu by se přitom nyní nedala nazvat jako vyloženě býčí. Například podle průzkumu AAII se mezi býky v současnosti řadí méně než 20 % investorů. Na druhou stranu jde podle následujícího grafu o kontrariánský signál, protože trhy po takové situaci obvykle znatelně posilují, do roka si v průměru připisují téměř 20 %:

Zdroj: , CNBC