Jak se rýmují současné valuace amerických akcií s inflací a výnosy na dluhopisových trzích? Tímto tématem jsme se zabývali v pátek, dnes přejdeme k druhému tahounu cen akcií, tedy ziskovosti obchodovaných firem.

První dnešní graf je z dílny BofA a ukazuje histrorická a aktuální očekávání (konsenzus) pro zisky v následujících 12 měsících. Až do roku 2012 měla růstová očekávání alespoň na počátku své životnosti tendenci ochomítat se kolem 10 %, s tím, jak se blížila doba jejich expirace, reflektovaly aktuální vývoj:

Zdroj: Twitter

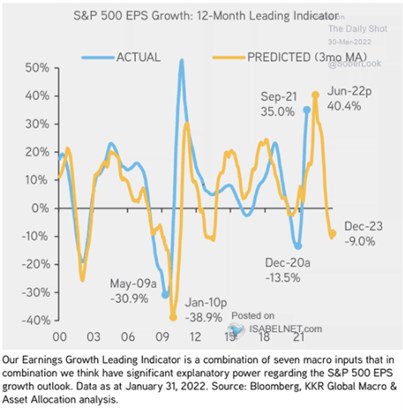

Pointa grafu je asi hlavně v tom, že jak očekávání pro rok letošní, tak pro rok příští se normalizují v tom smyslu, že se začínají zhruba blížit k oné 10% metě. Odhadem růstu zisků u amerických akcií se zabývají v řadě institucí včetně KKR a jeho výsledky prezentuje druhý dnešní graf. Ten ukazuje skutečný růst zisků firem v indexu SPX a růst implikovaný modelem založeným na blíže nespecifikovaných sedmi makroproměnných:

Zdroj: Twitter

Zatímco konsenzuální očekávání nyní implikují snížení tempa růstu zisků někam pod 10 %, model KKR hovoří dosti jinou řečí. Přesněji řečeno, hovoří o podobných číslech, ale se zápornou hodnotou. Jak jsem uvedl, ony proměnné, na kterých model stojí, tu nejsou specifikované. Pokud například obsahují sklon výnosové křivky, či podobně vyznívající vedoucí indikátory, graf na jejich základě může lehce většit recesi s odpovídajícím vývojem zisků. Já jsem tu ale nedávno psal o tom, že množící se predikce recese v USA mohou být hodně přehnané, a i z obrázku od KKR je vidět, že model má do dokonalosti daleko.

Vrátil bych se ale krátce ještě k prvnímu grafu. Z něj je vidět, že očekávání bývají snad až pravidelně výrazně korigována tím či oním směrem. Pokud by ale nyní byla správná, potvrzovala by se ona stagnace růstu zisků kolem 10 %, či mírně klesající trend pod 10 %. Jak jsem přitom (opět) zmiňoval minulý pátek, na akciovém trhu došlo k určité korekci valuací (poměru cen a zisků PE), ale ty se stále drží hodně vysoko. Což odpovídá tomu, že poměr očekávaných sazeb k očekávanému růstu je stále přívětivý (jen už ne ultrapřívětivý, jako před korekcí).

Současné PE je tak bez velkého přemýšlení neslučitelné s tím, co by implikoval graf od KKR. Ale oříškem by pro něj mohl být i graf první. Tedy (i) pokud by pokračoval onen mírně klesající trend pod 10 % a (ii) skutečně došlo ke znatelnému růstu sazeb, jak se nyní čeká. S výrazně vyššími sazbami a výnosy obligací by to totiž již nebylo tak přívětivé prostředí.

A co se týče zisků, nemusí být bez relevance i to, co jsem nedávno psal v „Extrémní poměr zisků na příjmech a budoucnost akciového trhu“.

Extrémní poměr #zisky na #příjmy a budoucnost trhu s #akcie - https://t.co/yoYP4xCRWp pic.twitter.com/8b3VAY6nFd