V řadě mezer, které současná doba vytvořila mezi doposud silně korelujícími proměnnými, je i ta mezi výnosy vládních dluhopisů a výkony cyklických sektorů (relativně k defenzivním). Cyklické sektory jsou totiž ve vztahu k výši výnosů mimořádně nízko. Dnes trochu o této mezeře a o tom, co o dalším vývoji na trzích může a nemusí říkat známé CAPE.

Na obvykle relativně úzký vztah mezi výnosy dluhopisů a výkony cyklických sektorů (relativně k defenzivně) poukazuje ve svém výzkumu BCA Research. A také na onu mezeru, která začala vznikat někdy na počátku tohoto roku: Výnosy zamířily prudce nahoru a nyní se pohybují u 3 %. Ale ofenzíva relativně k defenzivě je na tom, jako kdyby výnosy byly spíše kolem 1,5 %.

Onen obvyklý vztah je intuitivní: Výnosy obvykle rostou s vyšší ekonomickou aktivitou, a naopak. To samé platí u cyklických sektorů. Na tento vztah jsme si mohli zvyknout proto, že funguje na základě poptávkového cyklu. Pokud poptávka sílí, sílí ekonomická aktivita a inflační tlaky, a tudíž onen růst výnosů a ofenzivy.

Jenže letos se začalo ukazovat, že přechodnost inflačních tlaků je nižší, než se čekalo, a jejich výrazná část je stále generována nabídkovou stranou ekonomiky. Tudíž vzniká kombinace inflačních tlaků a utlumené, ne vybuzené, ekonomické aktivity: Výnosy rostou, ale vede spíše defenziva. To, že nyní po dlouhé době v ekonomice působí znatelný nabídkový šok, mění nejeden doposud „fungující“ mechanismus, na jehož pozadí byly šoky poptávkové. Mimo jiné připomínka, že takové mechanismy a z nich odvozovaná pravidla mají své jasné limity.

Platí to i o predikcích dalších vývoje činěných na základě valuací. Na jednu stranu historie ukazuje celkem zajímavou korelaci mezi PE a dlouhodobou (!) návratností akciového trhu. A také je to v souladu s intuicí. Na stranu druhou nejde o korelaci, či dokonce kauzalitu dokonalou. A také mimo jiné záleží na tom, jaké PE (poměr cen a zisků) si vybereme.

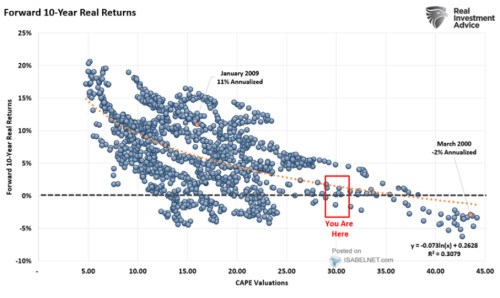

Následující graf dává dohromady realizovanou návratnost s poměrem cen akcií k cyklicky vyhlazeným ziskům (Shillerovo CAPE). Tedy k ziskům dosaženým za posledních deset let. Uvedenými body tu lze proložit nějakou přímku, či křivku, která je v souladu s tím, co bychom asi čekali. Ale její vypovídací schopnost je hodně slabá:

Zdroj:

Podle grafu by CAPE implikovalo desetiletou reálnou návratnost hodně blízko nuly. U CAPE by předností mělo být právě vyhlazování zisků, ale je otázkou, zda to také není určité negativum. Což můžeme dovozovat i z toho, že korelace mezi běžněji používaným „forward“ PE a budoucí návratnosti je poněkud vyšší. Na závěr už jen připomenu, že ono forward PE počítané ze zisků očekávaných v následujícím roce korigovalo z extrémně vysokých hodnot (implikující velmi nízkou budoucí návratnost). A nyní se tedy výhled z této perspektivy zlepšil (než když bylo vysoko nad dvaceti). PE se ale stále drží minimálně z historického hlediska hodně vysoko.