Roberta Lucase se v jednom rozhovoru v roce 1998 ptali, zda by měl být každý ekonom zdatným historikem (v Journal of Economic Methodology). Odpověděl, že to nutné není, ale je třeba, aby někteří ekonomové dobře znali historii. Stejně jako by jiní měli být experty v matematice a jiní zase třeba v sociologii. „Není třeba, aby byl každý dobrý ve všem a ani to není možné“, dodal tehdy držitel Nobelovky, který se mimo jiné věnoval racionálním očekáváním. A kdy si akcie sáhnou na své dno?

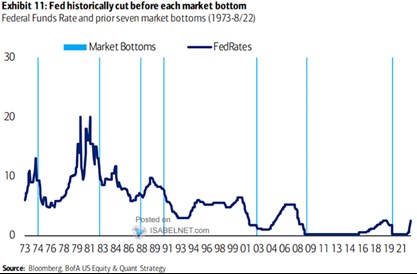

Následující graf od BofA ukazuje vývoj klíčových sazeb Fedu a světle modře jsou vyznačeny časové body, kdy se akcie odrazily od svého lokálního dna. Ekonomové banky to komentují s tím, že v minulosti Fed před dosažením dna sazby již snižoval. Jinak řečeno, přestal politiku utahovat a vydal se směrem ke (kvalitativnímu) uvolňování (což nutně neznamená, že politika byla uvolněná, ale to dnes nechme stranou):

Zdroj: Twitter

Na trhu a v investičních diskusích se to hemží řadou úvah, které jsou směsicí historického pohledu a zkušeností na straně jedné a teorií na straně druhé. Občas se mi ale zdá, že přece jen převažuje onen historický pohled – povětšinou hledání podobných období v minulosti a jejich nasazování na současnou situaci. Nebo přístup, který v uvedeném grafu zvolila BofA. Ten může mít své silné, ale také slabé stránky. Dá se to možná shrnout do onoho „historie se neopakuje, ale rýmuje“. Vodítkem tak minulost může být, ale rýmy mohou také být hodně volné.

Prostě historie není Jára Cimrman, aby se zhlédla v rýmech naprosto dokonalých. Proto možná neuškodí ani ona teoretická stránka. Dobře patrné je to vlastně již řadu čtvrtletí, a to ve více oblastech. Historický ekonomický vývoj se totiž z velké části točí kolem cyklů, a to cyklů poptávkových (i když možná zrovna pan Lucas by to rozporoval). Dění posledních pár let je ale do značné míry dáno nabídkovými tlaky a to přehazuje řadu doposud zaběhnutých polarit a snižuje relevanci některých „pravidel“.

K onomu grafu: Historie by tedy napovídala, že trh si na dno nesáhl v červnu, jak někteří tvrdí. Ale odraz ode dna bude ještě nějaký čas trvat, protože Fed velmi pravděpodobně bude ještě nějaký čas sazby zvedat. A je dost dobře možné, že poté se nevydají zase hned dolů, ale budou stagnovat. I kdyby se vydaly dolů někdy příští rok, stále by podle historického mustru akcie ještě udržitelně nahoru nešly. Ono nabídkové specifikum současné doby by pak zpoždění akcií za obratem sazeb asi spíše umocňovalo, než eliminovalo. Ale představit si dovedu i scénáře, kdy by akcie tentokrát centrální banku předběhly – scénáře by se opět točily kolem nabídky, tentokrát v tom lepším směru.