Pokud by nás zajímala nějaká pomyslná trendová cesta akciového trhu, v podstatě nás zajímá trendový růst zisků obchodovaných firem a nějaké „férové“ valuace. Tedy poměry cen a zisků PE, které by odpovídaly dlouhodobému fundamentu. Minulý týden jsem zde načrtl jeden scénář s tím, že PE by se v něm pohybovalo mezi 12 – 13. Že nejde o úplnou finance fiction pak ukazuje to, že americké akcie mimo „elitní“ FAAMG se nyní obchodují s PE kolem 13. A co ukazuje historie?

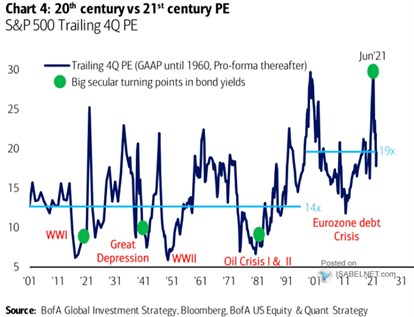

Nyní můžeme občas slyšet, že akcie v indexu SPX se obchodují s PE blízko historických průměrů. Taková prohlášení sama o sobě mohou být ošemetná, protože historie nabízí docela širokou škálu různých průměrů v závislosti na tom, která období použijeme. Takže jsem uvítal následující graf od BofA, který ukazuje skutečně dlouhodobý vývoj valuací:

Zdroj: Twitter

BofA pracuje s PE, které nepoužívá zisky predikované pro následujících 12 měsíců, ale skutečně dosažené za posledních 12 měsíců. Jelikož zisky obvykle rostou, toto PE je obvykle o něco nižší, než to první. Z grafu pak jasně vidíme, že průměr PE posledních dvaceti let je někde na 19, současné valuace jsou přitom ještě o něco níže. Takže z tohoto pohledu by americké akcie nyní byly dokonce spíše levnější.

Jenže vše se mění v případě, když za relevantní vezmeme období mnohem delší než nějakých dvacet let. Jak ukazuje graf, v podstatě stoletý průměr začínající na počátku minulého století vygeneroval průměrné PE na 14. Tedy o více než čtvrtinu níže než oněch 19, což už je rozdíl. Které číslo by mělo být relevantnější? Jako obvykle podobná dilemata řešíme kombinací pohledu do historie a nějakou fundamentální úvahou. Což zde neznamená nic jiného než otázku, které období by z fundamentálního pohledu mělo být podobnější tomu, co se bude dít v následujících letech, či desetiletích.

V principu se tedy opět bavíme o tom, jaký bude poměr požadované návratnosti k růstu zisků. Ony dva průměry v grafu totiž neukazují nic jiného, než že v posledních dvaceti letech byl tento poměr mnohem přívětivější – požadovaná návratnost byla relativně k růstu zisků znatelně níže, než v průměru během předchozích stech letech. A to zase neznamená nic jiného, že v posledních dvaceti letech vládlo nízko inflační prostředí doprovázené relativně slušným růstem. Alespoň na úrovní zisků. Zisky rostly, bezrizikové sazby se držely nízko a to samé platilo o rizikových prémiích.

V grafu jsou vyznačeny i zelené body, které značí strukturální obrat na dluhopisovém trhu. Poslední historií potvrzený obrat nastal počátkem osmdesátých let. Pak nastal strukturální pokles výnosů a sazeb, v principu ono přívětivé prostředí popsané výše. BofA ale umístila ještě jeden bod do současnosti. Ten je zatím neověřený, jde o domněnku. S poměrně jasnou implikací.