Pokud by ceny akcií a jejich valuace držela vysoko zejména náklonnost k riziku, je tato náklonnost jejich slabým místem. Pokud jsou naopak kotvou vysokých valuací vysoká očekávání na straně budoucích zisků, trh může být citlivý zejména na změny v této oblasti. Jak je tomu nyní?

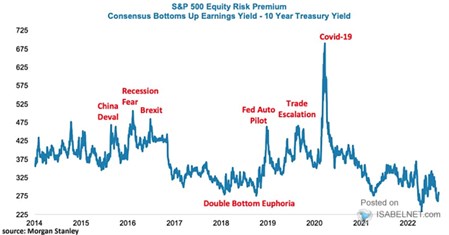

Minulý týden jsem tu ukazoval následující graf, podle kterého by nyní rizikové prémie akciového trhu měly být mimořádně nízko. Jinak řečeno, relativně vysoké valuace by stály právě na nízkých rizikových prémiích a trh by měl slabé místo právě zde:

Zdroj: Twitter

K uvedenému grafu jsem ale také dodával, že kalkulace od Morgan Stanely ve skutečnosti neukazuje rizikové prémie, ale kombinaci rizikových prémií a očekávaného růstu. Lepší interpretace grafu je tedy spíše taková, že na trhu vládne optimismus ohledně této kombinace. Což ale konec konců ukazují i samotné valuace (hodnoty v grafu také nejsou ničím jiným, než obráceným PE sníženým o bezrizikové výnosy). K tomu jsem dodával, že třeba podle čísel od Yardeni Research nyní dlouhodobější očekávání týkající se růstu zisků nejsou nijak nízko.

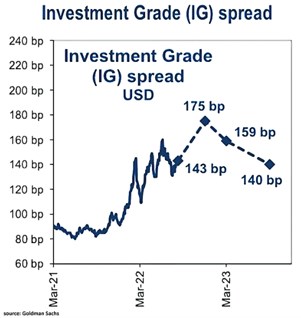

Dnešní druhý graf ukazuje vývoj rizikových prémií u korporátních dluhopisů s vyšším ratingem. A také predikce týkající se jejich dalšího vývoje. Akciové rizikové prémie nejsou to samé, jako ty na dluhopisech. Ale je celkem rozumné předpokládat, že vztah mezi nimi by měl být poměrně úzký.

Zdroj: Twitter

Podle grafu jsou prémie u obligací nyní relativně vysoko – ve srovnání s hodnotami v roce 2021. Pokud bychom předpokládali, že u akcií tomu tudíž bude podobně, jen to potvrzuje, co jsem psal výše. Tedy to, že akcie a jejich valuace nyní nedrží na stále poměrně vysokých hodnotách vztah investorů k riziku. Podle grafu by dokonce prémie byly nyní spíše silným místem valuací (spíše by šly dolů, než nahoru*). Opak ale potom platí o růstových očekáváních.

Jak skloubit hovory o recesi s tím, že by podle investorů měl být růstový výhled u zisků hodně dobrý? Trh jednak nemusí přes všechny úvahy s recesí počítat. A (možná hlavně) tu hovoříme o dlouhodobějších očekáváních. Tedy o tématech jako je produktivita, potenciální růst, podíl zisků na celkových příjmech. A občas tu píšu, že základem překvapivě dobrého vývoje v delším období bývá nejednou překvapivě těžší vývoj v kratším. V logice popsané v úvodu ale každopádně slabším místem trhu nyní nebudou prémie, ale právě růstová očekávání.

*GS predikuje, že u dluhopisů prémie ještě porostou, příští rok pak klesnou zpět na současné úrovně. Pokud by se to samé dělo na akciích, prémie trh potáhnou nějaký čas dolů, pak se vše v této oblasti navrátí tam, kde jsme nyní. Pokud by ale pokračoval trend naznačený v predikcích, došlo by někdy v roce 2014 a potom k tomu, co píšu v textu ohledně silného místa.