Steve Westly se domnívá, že má stále náskok před konkurencí, s jednou výjimkou. BofA se přidává k těm, kteří poukazují na mizerné výsledky portfolia 60/40, Topdown Charts porovnává standardní sezónní vývoj na americkém trhu s tím, co se děje letos. A ekonom společnosti Jefferies Thomas Simons se domnívá, že recese v USA přijde znatelně později, než se tvrdí. A nezaměstnanost bude muset jít nad 5 %.

má jen jednoho konkurenta: Steve Westly byl členem vedení Tesly, nyní je jejím investorem a poslední zveřejněná čísla ze strany této firmy podle něj nevyznívají nijak zle. Podepisují se na nich sice tenze v dodavatelských řetězcích, kterým čelí i další výrobci elektromobilů. si ale celkově vede dobře a investor na CNBC uvedl, že podle něj to dokážou dobrá čísla za poslední čtvrtletí tohoto roku.

Westly míní, že realistický je i růst, o kterém hovoří. Vyrovnat se jí podle něj mohou jen čínští výrobci elektromobilů. CNBC k tomu doplnila, že v prvním pololetí tohoto roku měla na americkém trhu 71,4 % podíl, za ní bylo Hyundai s 9 %, se 6 % a s 4,4 %. Westly se domnívá, že výhodou Tesly jsou továrny v Číně i v Evropě. Vysoká je i její ziskovost a to zejména pokud se vezme v úvahu, že jde o rychle rostoucí firmu. Podle experta totiž automobilky v průměru dosahují čistých marží něco nad 4 %, zatímco u Tesly to je 13 – 14 %.

Ne vše ale hraje americké automobilce do karet. Podle Westlyho jí roste konkurent ve formě čínské BYD, která by letos měla prodat asi 1 milion vozů. Naopak zřejmě prodá jen asi 60 tisíc vozů a „zápasí s dosažením 50 tisíc“. Jak tedy bylo uvedeno, na poli elektromobility je pro Teslu konkurencí spíše Čína. Na dotaz týkající se horší ziskovosti na úrovni hrubých marží expert odpověděl, že jej moc netrápí, protože stále hodně investuje, mimo jiné do továrny v Německu a v Austinu, k tomu rozjíždí výrobu nových vozů.

Řeč přišla i na . Westly by podle svých slov byl radši, kdyby se Elon Musk a jeho společnost zaměřili výhradně na elektromobily. Nicméně téma Twitteru podle experta nemění dlouhodobý výhled u Tesly, který je dán tím, jak se podaří vyřešit problémy ve výrobě, budoucími výrobními kapacitami a schopností růst. A na těchto rovinách je firma podle Westlyho před většinou ostatních výrobců, včetně zajištění dodávek lithia. „Mimochodem, nyní se dostali před Golf v Německu, ne u elektromobilů, ale u všech prodaných vozů“, zakončil expert.

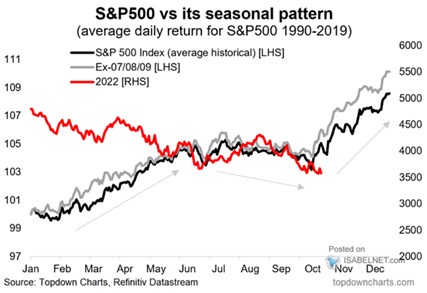

Přijde silný konec roku? Todown Charts v následujícím grafu ukazuje typické sezónní chování akciového trhu během let 1990 – 2019. Akcie v USA podle něj mají po lednové stagnaci tendenci růst až do června, do října pak opět stagnují, či korigují a zbytek roku je pro ně nejsilnější. Graf srovnává tento vývoj s tím letošním. Počátek roku byl velmi atypický, protože trh korigoval, od června do října se pak zhruba držel dřívějšího standardu:

Zdroj: Twitter

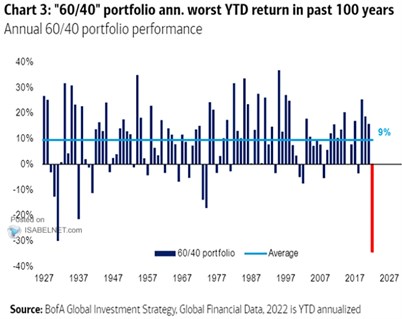

Nejhorší výsledky 60/40 za posledních 100 let: V minulých Perlách týdne jsme poukazovali na názor Natta Browna, podle kterého aktuální dění na trzích opět potvrzuje, že „60/40 oficiálně končí“. Tedy že investiční portfolio složené ze 60 % z akcií a ze 40 % z dluhopisů již není optimální z hlediska návratnosti a rizika. Podle experta může být lepší portfolio 50/30/20, které je z poloviny složeny z akcií, z 30 % z obligací a zbytek by představovaly alternativní investice. Portfoliem 60/40 se v následujícím grafu zabývá i BofA, která ukazuje jeho výkony za posledních sto let:

Zdroj: Twitter

Podle obrázku byla průměrná návratnost portfolia 60/40 9 % a po většinu času se dosažené zisky držely v kladných číslech. Graf ale poukazuje zejména na to, že návratnost nyní prudce klesla a dosáhla nejnižších hodnot za posledních sto let.

Ekonomika silnější, než se zdá: Podle Yahoo Finance se na trhu nyní čeká příchod recese na počátku příštího roku. Ekonom společnosti Jefferies Thomas Simons ale s tímto názorem nesouhlasí, americké hospodářství je podle něj nyní relativně silné a efekt monetárního utahování se naplno začne projevovat až v druhé polovině příštího roku. Silný dolar podle experta také není takovou brzdou, jak by se dalo čekat a „celé hospodářství je nyní méně citlivé na sazby než ve stejné fázi cyklu v minulosti“.

Menší citlivost na sazby je podle ekonoma dána tím, že jak spotřebitelé, tak firmy, mají hodně levných úvěrů s fixními sazbami. Takže jen relativně malá část ekonomiky přímo čelí rostoucím sazbám. Simons se ale domnívá, že recese v USA přijde, jen to bude později. Inflace bude podle ekonoma ztrácet na síle, v druhé polovině příštího roku začne růst nezaměstnanost a pokles inflace získá na razanci. Otázka podle experta je, jak moc bude muset nezaměstnanost vzrůst na to, aby nastalo „výrazné snížení inflace“. On sám se domnívá, že nezaměstnanost se bude muset pravděpodobně dostat nad 5 %.