Americká centrální banka nikdy neskončila se zvedáním sazeb dříve, než se dostaly nad inflaci. Pokud se přitom podíváme na tržní očekávání pro příští rok, měla by se podle nich inflace stále pohybovat nad 5 %. To znamená, že ze strany Fedu tu ještě nějaký čas potrvá jestřábí politika. Pro Bloomberg to uvedl Brad Gibson ze společnosti AllianceBernstein. Přehnané jsou ale podle něj úvahy o sazbách a výnosech dluhopisů pohybujících se u 9 %.

Gibson v souvislosti s teoriemi o vysokých výnosech dluhopisů poukázal na to, že už v tuto chvíli se objevují na trzích tenze, a to jak v USA, tak v zahraničí včetně Velké Británie. V případě britských vládních dluhopisů pak bude důležité, jak se bude vyvíjet jejich rating s tím, že podle experta půjde spíše negativním směrem.

Gibson míní, že výnosy britských dluhopisů je nejlepší srovnávat s americkými a evropskými dluhopisy. Dluhopisy britské by nyní měly kvůli vývoji v této zemi nést určité rizikové prémie. Důvodem je volatilita na britských trzích a riziko spojené s děním ve Velké Británii. Kvůli těmto prémiím pak expert zůstává vůči zmíněným cenným papírům „poněkud opatrný“. Rally by na nich byla stále „trochu těžká“ a v dohledné době je u jejich výnosů „cesta nejmenšího odporu směrem nahoru“.

Bank of England půjde cestou kvantitativního utahování. To podle experta představuje součást cyklu utahování monetární politiky. Poukázal v této souvislosti na to, že předchozí kvantitativní uvolňování, během něhož centrální banka nakupovala cenné papíry, přineslo pokles volatility na trzích. U opačného procesu se tak dá čekat vyšší volatilita. Ta by měla na trh obligací přinést vyšší časové prémie, a tudíž další tlak na růst výnosů a pokles cen.

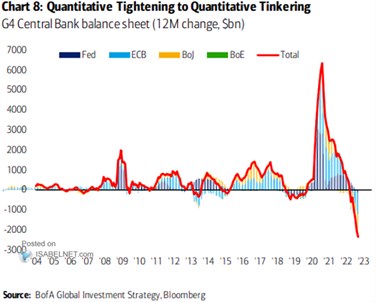

Globální přechod z kvantitativního uvolňování na utahování ukazuje následující graf. Jde konkrétně o změny rozvah hlavních centrálních bank a míra jejich současného poklesu je z historického hlediska mimořádná:

Zdroj: Bloomberg, Twitter