Oxford Economics predikuje pokles amerického hospodářství v první polovině příštího roku. Minimálně neoficiálně by to tak byl pokles dvojitý, který by měl samozřejmě dopad i na ziskovost obchodovaných firem (viz mé předchozí příspěvky). Dlouhodobější chování trhu je ale o něčem jiném.

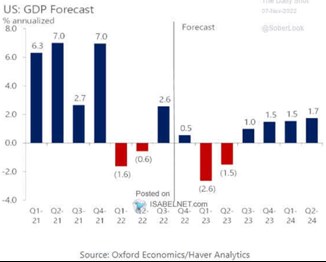

Jak vidíme v následujícím grafu, Oxford Economics očekává, že v posledním čtvrtletí tohoto roku klesne růst amerického hospodářství z 2,6 % na 0,5 %. A chladnutí tím neskončí, protože pro první čtvrtletí roku příštího ekonomové této společnosti věští 2,6 % anualizovaný pokles:

Zdroj: Twitter

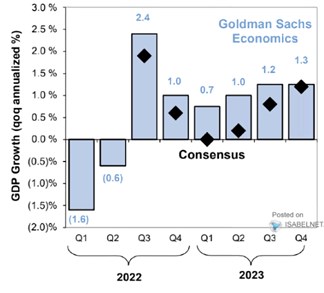

Produkt by měl podle OE klesat i ve druhém čtvrtletí příštího roku, pak by již mělo vše směřovat zase do kladných růstových čísel. Pro srovnání se podívejme na druhý obrázek, který jsem zde ukazoval nedávno a který prezentuje konsenzuální odhady a také predikce . Podle konsenzu se ekonomický růst dotkne nuly v prvním čtvrtletí 2023 a pak půjde nahoru. pak svými predikcemi může představovat určitý protipól výše uvedeným předpovědím od OE, protože v GS čekají „dno“ v prvním čtvrtletí, ale jde o dno růstové (0,7 %):

Zdroj: Twitter

První graf ale není nutně pesimističtější, než druhý. Všimněme si totiž, že OE čeká sice dvojčtvrtletní pokles produktu, ale na konci příštího roku už věští růst ve výši 1,5 %. GS a konsenzus přitom tou dobou čeká 1,3% tempo růstu. Může se to zdát jako zanedbatelný rozdíl, ale to záleží: Predikce OE jsou nataženy až do poloviny roku 2024, kdy by podle nich mělo americké hospodářství růst o 1,7 %.

Pokud mohu soudit, většina odhadů potenciálu americké ekonomiky se nyní pohybuje na necelých 2 % a predikce OE tak naznačují, že do konce roku by v USA měli být cca na tomto potenciálu. Pokud by konsenzus, či akciový trh čekal delší nájezd a/nebo nižší potenciál, ve výsledku by takový pohled byl ohledně růstu pesimističtější. A to by promlouvalo i do fundamentu akcií. A to ještě není celý příběh:

Jak tu rád připomínám, pro akcie není rozhodující růst sám o sobě, ale to, jaké bezrizikové výnosy jej doprovází. Příkladem mohla být pokrizová léta, kdy byl růst relativně utlumen, ale sazby byly mimořádně nízko a pro akcie tak nakonec šlo o velmi přívětivé prostředí. Akcie tak mohou krátkodobě citlivě reagovat na známky recese a podobně. Nakonec ale bude rozhodovat to, jaký je potenciál ekonomiky – jak dokáže dlouhodobě růst. A na jaké úrovni relativně k tomuto růst se usadí výnosy dluhopisů. Tedy na tom, k jakému režimu „reálný růst/inflace“ se vše nakonec přikloní.