Jan Hatzius z v roce 2018 představil studii, která se zabývala tím, jak se klíčové sazby americké centrální banky promítají do stavu celé ekonomiky. Dospěl k závěru, že dříve byl tento vztah relativně pevný, nicméně během posledních pár desetiletí se hroutil. Co tedy ekonomiku z hlediska monetárního ovlivňuje? A co s tím může dělat Fed?

1 . Hlavně finanční podmínky: Vztah mezi produktem a sazbami je v učebnicích popisován takzvanou IS křivkou, podle pana Hatziuse došlo v posledních desetiletích k jejímu zhroucení. Změny sazeb tedy podle jeho analýzy přestaly fungovat jako predikční faktor změn v produktu. Co ale dále funguje, jsou změny finančních podmínek, které jsou dány měnovým kurzem, rizikovými spready, bezrizikovými výnosy a cenami akcií.

O finančních podmínkách jsem tu psal před týdnem a i tento týden zejména ve vztahu k akciím. S tím, že Fed si kvůli snahám o snížení inflace přeje podmínky utažené, ale poslední dobou dochází k jejich uvolnění (i přesto, že Fed sazby dál zvedá). Pole toho, co tvrdil pan Hatzius, by pak měly být pro ekonomiku rozhodující právě finanční podmínky a ne sazby samy o sobě. Můžeme tak zřejmě tvrdit, že Fed si je toho všeho pravděpodobně vědom a z tohoto pohledu zřejmě vnímá i vývoj na akciovém trhu. Tj., nemá zase tak velkou radost z jeho posilování.

2 . Fed a ekonomika: Klesající relevance sazeb a pokračující relevance finančních podmínek naznačuje, že se mohl postupně měnit vztah mezi sazbami a finančními podmínkami. Dříve totiž na HDP působily obě proměnné, vliv sazeb postupně klesal. Pan Hatzius skutečně dospěl k závěru, že se postupně hroutil vztah „sazby – finanční podmínky“. To vše by pak mohlo naznačovat, že Fed má sníženou schopnost ovlivnit dění v ekonomice. Na cestě „sazby – finanční podmínky – HDP“ se totiž trhá první vazba*.

Jsou tedy možnosti Fedu omezené? Pan Hatzius v této souvislosti ve své analýze poukazuje na to, že existuje znatelná vazba mezi tím, jaké signály Fed vysílá po zasedání FOMC a změnou finančních podmínek. Zjednodušeně řečeno, pokud je signál jestřábí, mění se dopovídajícím způsobem situace na dluhopisových, akciových a měnových trzích. Tudíž finanční podmínky a ty už mají znatelný vliv na dění v celé ekonomice. A podobné je to při signálech hrdliččích. Možná je toto jedním z důvodů, proč Fed ve srovnání s obdobím před dvaceti, třiceti lety klade takový důraz na jasnou komunikaci.

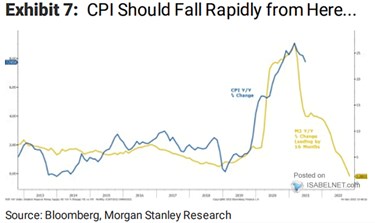

3 . Opomíjený agregát M2? Celkově se tedy zdá, že se situace zkomplikovala – namísto sazeb „funguje“ spíše složitější komplex dění na dluhopisových, akciových a měnových trzích. Na druhou stranu se ale můžeme podívat na graf ukazující prostý vztah mezi peněžním agregátem M2 a inflací:

Zdroj: Twitter

Greg Mankiw na svém blogu nedávno psal, že M2 je „z módy“. On sám tento agregát ale stále sleduje a ten nyní ukazuje, že Fed by to mohl s utahováním přehnat (podle grafu by dosavadní vývoj M2 implikoval výrazný pokles inflace v příštím roce). Fed otočit zatím nechce, finanční podmínky tak ale již učinily:

Zdroj: Twitter

*Popsané závěry by také snižovaly relevanci porovnávání sazeb s jejich odhadovanou neutrální úrovní. Ne proto, že neutrální sazby se odhadují špatně, ale proto, že ani ona mezera nemá na reálnou ekonomiku takový vliv.