Nancy Tengler ze společnosti Laffer Tengler Investments preferuje firmy s dividendovou kulturou a hovoří o vlídnějším Fedu. Investice do výroby polovodičů se šplhají na nevídané hodnoty. Akcionáři Tesly se obávají Muskových aktivit v Twitteru a ukazuje, co by s akciemi mohla udělat recese.

Vlídnější Fed a portfolio pro příští rok: Nancy Tengler ze společnosti Laffer Tengler Investments hovořila na CNBC o složení investičních portfolií její firmy. To vychází z očekávání, podle kterého by americká ekonomika měla příští rok zpomalit a centrální banka by měla být „vlídnější“. Tento očekávaný vývoj pak vede investorku k nákupům akcií velkých firem, které mají „dividendovou kulturu“. Za zajímavé tak považuje například Abbvie, či Servicenow.

U Servicenow si Tengler pochvalovala vedení, podle kterého bude společnost zaměřující se na cloudový software těžit z dlouhodobých trendů. A krátkodobé makroekonomické výkyvy jsou tak méně důležité. Tengler pro příklad zmínila, že jeden z klientů společnosti má díky produktům firmy uspořit 1 miliardu dolarů. Servicenow je tedy podle investorky společností se službami, po kterých je poptávka v současném prostředí charakterizovaném nedostatkem zaměstnanců.

Tengler zmínila, že v roce 2020 se její firma investičně odkláněla od dluhopisů směrem k akciím a komoditám. Ty totiž měly mnohem lepší profil na straně rizika a očekávané návratnosti. Asi před pěti měsíci ale Laffer Tengler Investments změnila směr, protože dluhopisy začaly být výrazně atraktivnější. Tengler ovšem investorům neradí, aby se stranili akciového trhu.

Investorka v souvislosti s alokací portfolia mezi akcie a dluhopisy poukázala i na to, že „dvě třetiny času si akcie v minulosti vedly lépe, než dluhopisy“ a v portfoliu mají své místo i v době vyšší inflace. Dobrou volbou jsou pak podle expertky právě zmíněné dividendové tituly. Na závěr Tengler uvedla, že v současné době jsou alokace institucionálních investorů na akciovém trhu níže, než v roce 2008. Negativní je pak podle ní i nálada mezi retailovými investory. A to jí dohromady naznačuje, že je větší pravděpodobnost návratu peněz na akciový trh než jejich další odliv.

Nevídané investice do polovodičů: ECLAC v následujícím grafu ukazuje vývoj investic do výroby polovodičů. Ty dosáhly lokálního vrcholu v roce 2018, následně klesly, ovšem v roce 2021 přišel jejich nevídaný růst. Řada zemí se totiž snaží vypořádat s nedostatkem čipů. V roce 2021 tak celkové investice dosáhly více než 80 miliard dolarů, předchozí vrchol v roce 2005 dosahoval necelých 35 miliard dolarů. Tahounem současného investičního boomu jsou zejména Spojené státy, Japonsko a Německo:

Zdroj: Twitter

a Twitter: Fundament Tesly je ovlivňován děním na trhu s elektromobily, ale investoři se nyní obávají toho, že Elon Musk nebude své firmě věnovat dostatečnou pozornost kvůli Twitteru. Pro CNBC to uvedl Tim Higgins z WSJ, podle kterého jde o téma, které nabývá na důležitosti zejména ve chvíli, kdy se hovoří o recesi v americkém hospodářství. V takovém prostředí je totiž dvojnásob důležité, aby se ředitelé firem věnovali plně své práci. Podle experta jde přitom o téma, které se s Elonem Muskem pojí již nějakou dobu kvůli řadě jeho aktivit a předmětů zájmu.

Musk byl podle Higginse až donedávna „miliardářem bez velké hotovosti“. Jeho bohatství totiž spočívalo zejména v akciích Tesly. Když se to změnilo, investoval svou hotovost do Twitteru. A podle experta u akcionářů Tesly panují obavy, že případná potřeba další hotovosti by znamenala Muskovy prodeje akcií této společnosti. „Elon má za sebou historii zaměřování se na požár, který má přímo před sebou. S tím, že problémy ve zbytku své říše dává v takové situaci stranou. Nyní je jeho hlavním problémem Twitter a finanční zdroje svého království orientuje tímto směrem“, dodal expert.

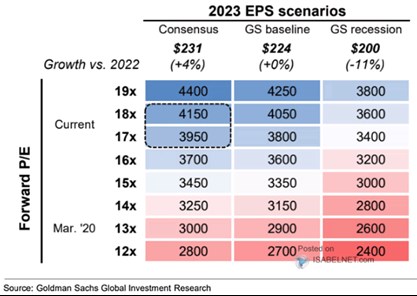

Zisky a PE: v následující tabulce shrnuje současnou situaci na trhu na rovině zisků očekávaných pro příští rok a valuačních násobků:

Zdroj: Twitter

Konsenzus nyní predikuje zisky v příštím roce na 231 dolarech a akciový trh se obchoduje s PE mezi 17–18. V Goldman Sachs ale čekají, že zisky se dostanou jen na 224 dolarů, v případě recese by dokonce meziročně klesly o 11 % na 200 dolarů. S PE na 17 by to znamenalo hodnotu indexu na 3400 bodech, s nižšími valuacemi ještě menší.