Profesionální investoři sázejí na to, že se podaří vyhnout ekonomické recesi, i přes všechna varování stratégů z Wall Street o opaku. A to může být z mnoha důvodů nebezpečná sázka.

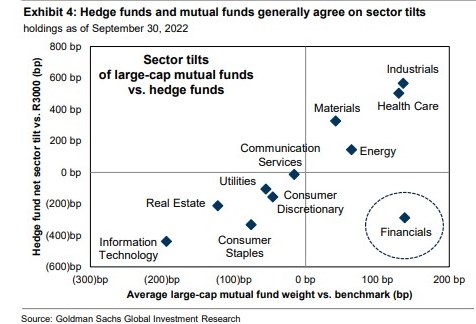

Peněžní manažeři upřednostňují akcie citlivé na ekonomiku, jako jsou akcie průmyslových společností a producentů komodit, vyplývá ze studie o pozicích podílových a hedgeových fondů s aktivy v celkové výši téměř 5 bilionů dolarů. Naopak akcie, kterým se obvykle daří během hospodářského poklesu, jako jsou akcie veřejných služeb a základního spotřebního zboží, jsou v současné době v nemilosti, ukazuje analýza.

Tyto pozice představují sázky na to, že se Fedu podaří zkrotit inflaci, aniž by tím vyvolal recesi (tzv. měkké přistání), což je obtížně dosažitelný scénář. Úskalí takových sázek se projevilo v pátek a v pondělí, kdy silné údaje z trhu práce a amerického sektoru služeb vedly ke spekulacím, že Fed bude muset svou agresivní politiku zachovat, což zvyšuje riziko chyb. "Současné preference sektorů jsou v souladu s pozicí pro měkké přistání," napsali v pátečním komentáři stratégové z a dodali, že na podobný postoj ukazují i tematické a faktorové expozice.

Není ale pravdou, že by fondy přešly do rizikového módu. Ve skutečnosti letos zvýšily držbu hotovosti nebo sázky na medvědí akcie, když se Fed v boji proti inflaci pustil do nejagresivnější kampaně za poslední desetiletí. I přes defenzivní nastavení ale tíhnou k cyklickým pozicím, což je v rozporu s rozšířenými obavami, že na obzoru je vážné zpomalení ekonomiky. V průzkumu mezi správci fondů z minulého měsíce jich čistých 77 % očekávalo během příštích 12 měsíců globální recesi, což je nejvyšší podíl od bezprostředních následků krize covidu v roce 2020.

Je možné, že profesionálové upravují svá portfolia vzhledem k ekonomickému riziku pomalu. Anebo hledají ochranu před recesí prostřednictvím jiných strategií, jako je zaparkování peněz do hotovosti. Věrohodnější vysvětlení však souvisí s nadějemi, že Fed nakonec bude schopen měkkého přistání. V tom případě jsou totiž špatné ekonomické zprávy pro trh považovány za dobré, protože dokazují, že kampaň předsedy Fedu Jeroma Powella v boji proti inflaci funguje, a proto tvůrci politik mohou od agresivního tempa zvyšování úrokových sazeb ustoupit.

Tento příběh, popisovaný jako otočka Fedu, se široce uvádí jako důvod, proč americký akciový index S&P 500 posílil o více než 10 % ze svých říjnových minim navzdory horším údajů v oblastech, jako je bydlení a výroba, a horším odhadům zisků.

Nyní se však odehrává pravý opak. Akcie se v pondělí vyprodávaly poté, co nečekané zvýšení ukazatele služeb v USA vyvolalo obavy, že Fed se možná bude muset držet své jestřábí politiky. Tato data navíc přišla po páteční silnější než očekávané zprávě o zaměstnanosti, která rovněž podnítila nervozitu ohledně politiky Fedu. „Pokud se růst zhorší příliš rychle nebo zajde příliš daleko, pak na trhu převládne narativ, že ‚špatné zprávy jsou špatné zprávy‘,“ napsal v pondělí obchodní tým Chase. "V takovém scénáři trhy pravděpodobně znovu otestují minima z roku 2022."

Zdroj: Bloomberg