Z historického hlediska vedlo zpřísnění finančních podmínek podobně, jako jsme byli svědky v posledním roce, vždy k recesi. Odhadnout potenciální závažnost je však složitější.

V posledních měsících se většina investorů přestala ptát, zda zvýšení úrokových sazeb Federálním rezervním systémem povede k tvrdému přistání, ale začali řešit, jak tvrdé toto přistání bude. A zatímco mnozí hledají vysvětlení pro současnou situaci v předchozích epizodách zpřísňování sazeb, ekonomická historie nemá tendenci se ani tak opakovat, jako tvořit podobnosti.

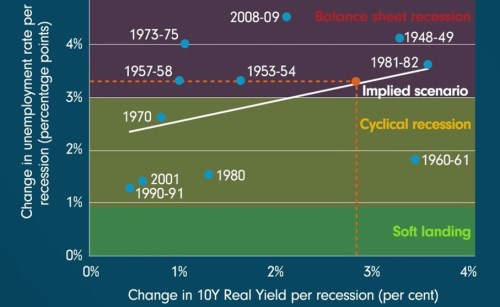

Když se podíváme na změny reálného výnosu desetiletého dluhopisu v USA v období 12 měsíců před každou recesí od druhé světové války, zjistíme, že čím větší bylo zpřísnění, tím vyšší byla následně nezaměstnanost. Z tohoto jednoduchého lineárního vztahu vyplývá, že současná míra nezaměstnanosti na základě maximální změny desetiletých reálných výnosů dluhopisů, která byla dosud zaznamenána (282 bazických bodů) by se mohla zvýšit o více než 3procentní body. To by znamenalo, že nás čeká měkčí ze spektra "bilanční" recese – hluboká recese je často prohloubena tím, že domácnosti a/nebo podniky snižují zadlužení ve své bilanci.

Minulá výkonnost však samozřejmě není zárukou budoucích výsledků. Víme, že zpřísňující se finanční podmínky nejsou jedinou proměnnou, která je ve hře. Graf ukazuje historické případy, kdy podobná úroveň zpřísnění měla jiné účinky. Například recese v letech 1960-61 byla relativně krátká a předcházela třetímu nejdelšímu období hospodářské expanze v historii USA. Přeskočíme-li na začátek 80. let 20. století, máme tu archetypální recesi, která byla výsledkem rychlého a vytrvalého zvyšování úrokových sazeb Paulem Volckerem.

I když se pořád domníváme, že současné utahování finančních podmínek zcela jistě povede k recesi, očekáváme, že pokles nebude tak hrozný, jako v minulosti. Jedním z důvodů je, že rozvaha amerických domácností je celkově poměrně zdravá. Zadlužení v poměru k disponibilnímu příjmu se sice teprve nedávno dostalo nad úroveň před covidem, což ale stejně bylo výrazně nižší než nejvyšší hodnoty před globální finanční krizí. V důsledku toho odhadujeme 80% pravděpodobnost "cyklické" recese, při níž se míra nezaměstnanosti zvýší přibližně o 1,5 - 2 procentní body.

Jak však ukázaly nedávné otřesy v bankovním sektoru, vzhledem k výši zadlužení v systému se skrývají křehká místa, která by ještě mohla ovlivnit rovnováhu rizik. Pro investory je proto nejlepší sledovat současnost a zároveň hledat vodítka v minulosti.

Zdroj: Fidelity International