Výnosová křivka v posledních desetiletích neindikovala nástup recese ve chvíli, kdy se dostala do inverze. Ale až tehdy, kdy se z inverze vynořovala. Nyní je stále v inverzi a z tohoto pohledu není překvapivá pokračující síla americké ekonomiky. O tom jsem psal včera, dnes pár souvisejících úvah o dalším pohybu sazeb, výnosů a také akcií.

1. Inverze a vynořování z ní: K inverzi výnosové křivky dochází podle standardního ekonomického uvažování proto, že centrální banka zvedá krátkodobé sazby, které se hodně promítají do výnosů krátkodobých dluhopisů. Zvedání sazeb tak posouvá přední část výnosové křivky nahoru. A zároveň tlumí ekonomickou aktivitu (cíl centrální banky. A na to zase reaguje delší konec křivky – výnosy dlouhodobých dluhopisů mají tendenci klesat.

K vynoření z inverze pak může „modelově“ dojít proto, že centrální banka začne kvůli (přehnanému) ochlazování ekonomiky sazby zase snižovat. A výnosy dlouhodobých dluhopisů se zase ve vidině oživení začnou postupně zvedat. Děje se tak přitom ještě v době nástupu recese – trhy reagují na budoucnost, ne na aktuální stav. Tj., v tomto modelovém případě vynořování z recese indikuje onu recesi tak, jak tomu bylo během posledních pár desetiletí (opět viz včerejší úvahu).

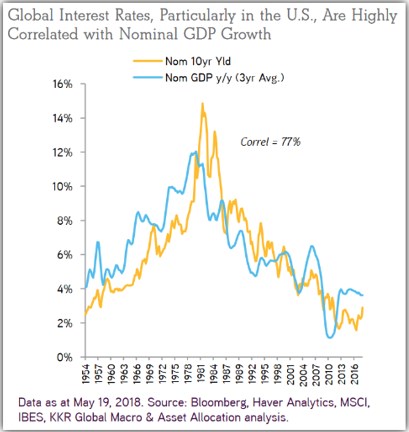

2. Tentokrát jinak? Zda se podobné kolečko otočí i nyní lze posuzovat z více pohledů. Já bych se odpíchl od nějakého hrubého posouzení toho, kde je vůbec pomyslná rovnovážná úroveň výnosů desetiletých vládních dluhopisů Následující obrázek porovnává dlouhodobý vývoj výnosů těchto obligací a tempa růstu nominálního produktu (plovoucí tříletý průměr). Do inflačně proslavených sedmdesátých let měly výnosy tendenci pohybovat se pod růstem, pak tomu bylo nějakou dobu naopak. A celkově udělejme na základě všeho zkratku, podle které by se „rovnovážné“ výnosy desetiletých dluhopisů a tempo nominálního růstu zhruba rovnaly.

Zdroj: KKR, IsabelNet

Docela se nyní hovoří o tom, že by nové technologie mohly výrazně zvednout produktivitu a potenciál amerického hospodářství. Pokud mohu soudit, tak nyní je potenciál odhadován na cca 2 % ročně. S předpokladem 2 % dlouhodobé inflace pak máme tedy cca 4 % nominální růst amerického hospodářství. V tuto chvíli se výnosy desetiletých vládních dluhopisů pohybují na 4,01 %. S výše uvedenými předpoklady jsou tedy v souladu s tímto potenciálem. Pokud to pak vše vztáhneme ke změnám sklonu výnosové křivky, tato linie úvah by naznačovala, že její pravý konec se hýbat nebude. Co konec levý, krátký?

Podle trhů začnou sazby Fedu klesat relativně brzy, podle nejednoho ekonoma a také Fedu samotného to jen tak nebude. Třeba Goldman Sachs čeká, že na konci roku 2024 se budou sazby Fedu pohybovat na 4,6 %, pod 4 % by se pak podle sklonu predikční křivky od GS dostaly během roku 2025. Dohromady to pak nahrává tezi, že:

A. výnosová křivka se z inverze jen tak nedostane

B. pokud by jako signál recese skutečně sloužilo její vynoření z inverze, je recese nejdříve tématem konce roku 2024, spíše 2025.

C. pokud jsou dlouhodobé výnosy nyní cca nastaveny na nominální rovnovážnou úroveň (nejsou pod ní), samy o sobě neindikují nějaký útlum ekonomické aktivity. Narovnání křivky je pak otázkou poklesu krátkodobých sazeb. Interpretovat se to dá také různě, já bych nyní tíhnul k tomu „tentokrát jinak“. Tj., bod B méně relevantní.