Navzdory více než ročnímu úsilí centrálních bank o zkrocení inflace ukazuje nejnovější průzkum, který pořádala společnost Fidelity International mezi svými analytiky, že tlak na pracovní náklady stále nepolevuje. Dobrou zprávou je, že většina analytiků nevěří, že vysoké úrokové sazby přivedou americkou ekonomiku do hluboké recese.

Letos, kdy na trzích převládaly diskuze o blížící se recesi, která, jak se zdá, nikdy nepřijde, se nejnovější signály od analytiků, ukazují jako důležité. Analytici Fidelity totiž podrobně zkoumají, co se v jednotlivých společnostech děje.

Pravidelné průzkumy společnosti Fidelity, kterých se účastní více než 150 sektorových analytiků z celého světa, v posledních měsících stále vykreslují obraz americké ekonomiky nadějně. Nejnovější průzkum za září opět nabízí známky měkčího přistání, což je názor, který zřejmě zahřál i americký Federální rezervní systém, když před svým zářijovým zasedáním zvýšil své prognózy ohledně růstu HDP.

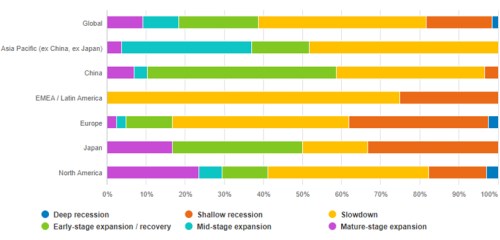

Téměř 60 % analytiků Fidelity pokrývajících Severní Ameriku modeluje pro příštích 12 měsíců zpomalení americké ekonomiky nebo sklouznutí do recese, více než 40 % vidí ekonomiku v určité fázi expanze, ale jen malé procento očekává hlubokou recesi.

Graf 1: Mnoho analytiků vidí před sebou zpomalení

Otázka: "Jaký ekonomický scénář zahrnujete do svých finančních prognóz na příštích 12 měsíců?" Graf ukazuje procento analytiků, kteří zvolili jednotlivé odpovědi.

Zdroj: Průzkum analytiků společnosti Fidelity International, září 2023.

Inflace v centru pozornosti

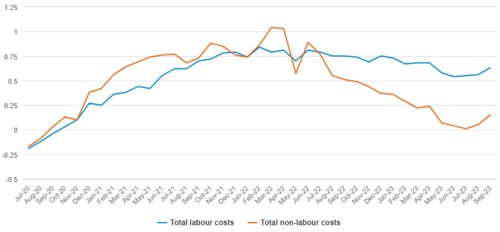

Zřejmé důsledky pro očekávání ohledně inflace má to, že náklady firem na pracovní sílu nadále rostou. Ukazatel nemzdových nákladů, který průzkum uvádí, mezitím po ročním poklesu v posledních dvou měsících opět roste.

Graf 2: Náklady na pracovní sílu opět rostou

Graf ukazuje podíl odpvědí, které uvádějí, že náklady rostou, a těch, které uvádějí, že náklady klesají; výrazný nárůst a výrazný pokles má vyšší váhu.

Otázka: "Jaká jsou vaše očekávání ohledně celkových nákladů práce v příštích 6 měsících ve srovnání se současnou úrovní?"; "Jaká jsou vaše očekávání ohledně celkových mimopracovních nákladů v příštích 6 měsících ve srovnání se současnou úrovní?". Zdroj Fidelity International, září 2023.

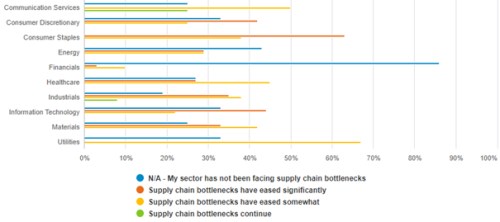

Růst nemzdových nákladů může odrážet přetrvávající přítomnost úzkých míst v dodavatelském řetězci v průmyslovém a komunikačním odvětví, jak zachytil náš srpnový průzkum.

Graf 3: Úzká místa se rozšířila, ale ne úplně

Otázka: "Do jaké míry jste v posledních šesti měsících zaznamenali zmírnění překážek v dodavatelském řetězci ve vaší společnosti?"

Graf ukazuje procento analytiků, kteří zvolili jednotlivé odpovědi. Zdroj: Průzkum analytiků společnosti Fidelity International, srpen 2023.

Tam, kde je inflace, dochází také k nominálnímu růstu tržeb, a tam, kde společnosti mohou zvýšit ceny o více, než je jejich rostoucí nákladový základ, existuje také prostor pro zvýšení marží. Analytici Fidelity uvádějí, že celkově k tomu u společností, které pokrývají, dochází.

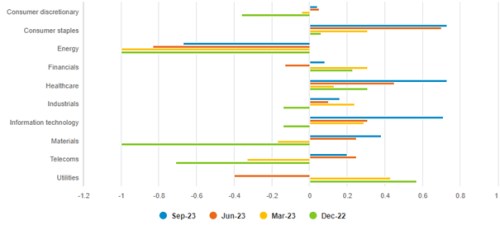

Graf 4: Mnohé společnosti zvyšují marže navzdory rostoucím nákladům

Otázka: "Jaká jsou vaše očekávání ohledně marží EBITDA v příštích 12 měsících ve srovnání se současnou úrovní?"

Graf ukazuje podíl odpovědí analytiků, kteří uvádějí, že očekávají zvýšení marží, minus těch, kteří uvádějí, že očekávají snížení marží. Výrazné zvýšení a výrazné snížení má vyšší váhu. Zdroj: Průzkum analytiků společnosti Fidelity International, září 2023.

Průzkum však také ukazuje, že společnosti v Evropě a ve Spojených státech stále očekávají pokračující nábor zaměstnanců. Pokud mzdové náklady rostou, je to částečně proto, že to firmy podporují tím, že hledají více zaměstnanců na stále napjatějších trzích práce. Ještě jsme ale nedosáhli bolestivého bodu, kdy se tyto náklady stanou příliš vysoké.

Mnoho společností, které analytici Fidelity International pokrývají, má množství volných peněžních prostředků. Díky inverzní výnosové křivce tato hotovost v mnoha případech vydělává více, než kolik stojí splácení úroků z dluhu vydaného před začátkem současného cyklu růstu. Náš průzkum naznačuje, že tyto dluhové náklady zůstanou po nějakou dobu zvládnutelné: třetina analytiků uvedla, že celkový nárůst úrokových nákladů v příštích třech letech bude nižší než 5 %, zatímco další třetina uvedla, že úrokové náklady vzrostou o 5 až 15 %.

Ačkoli je tedy opět ve hře velké zvyšování nákladů, existuje pro společnosti i několik světlých stránek. V případě úrokových nákladů zatím nedošlo k jejich výraznému a rychlému nárůstu, jak by mohlo naznačovat zvyšování základních úrokových sazeb. Náklady také nejsou to jediné, co se zvyšuje; zdá se, že výnosy a marže drží krok (nebo jsou vyšší). Přinejmenším prozatím tato dynamika pomáhá držet recesi na uzdě a naznačuje, že sazby nejsou tou jedinou věcí, která by mohla být nastavena tak, aby zůstala vyšší po delší dobu.