Zaznívá řada hlasů, podle kterých sazby v USA mohou příští rok klesnout, ale nijak výrazně. Proti tomu stojí tržní očekávání a pár rebelů, mezi které lze zařadit třeba . Na její predikce se podíváme dnes, k tomu několik poznámek o dlouhodobějším vývoji a monetárním režimu.

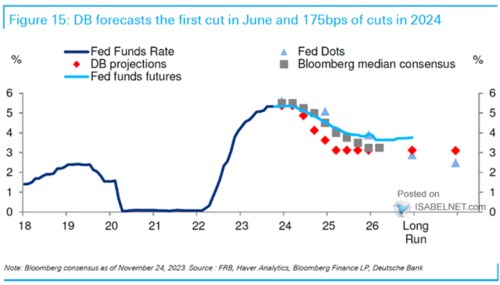

Ony predikce DB shrnuje následující graf, podle něj by sazby měly příští rok klesnout o 175 bazických bodů. Pokud by Fed snížil sazby čtyřikrát (a začal v červnu), šlo by výrazné skoky, žádné troškaření s 25 bazickými body. Šedé body pak ukazují, že pomyslný konsezus je ohledně poklesu sazeb „skeptičtější“. Ale tato situace spíše ukazuje, jak ošemetné je tu používat výrazy jako optimismus a pesimismus. Rychlý pokles sazeb totiž může být dán rychlou korekcí inflace, ale také útlumem ekonomické aktivity. Pesimismus u poklesu sazeb zase může znamenat optimismus u ekonomické aktivity.

Zdroj: X

Dnešní druhý graf ukazuje hodně dlouhodobý pohled na jádrovou PCE inflaci. Tedy ukazatel, kterému by měl Fed prý věnovat největší pozornost. A který ne náhodou celkem popisuje ukazuje prohození inflačních a následně monetárních režimů v USA. Někdy v druhé polovině devadesátých let totiž inflace systematicky klesla pod cíl ve výši 2 %. A postupně to vedlo k nastavení monetární politiky, které bylo dosti přívětivé minimálně pro řadu investičních aktiv (přesněji řečeno, do této přívětivosti se překlopil poměr sazby/růst):

Zdroj: X

Co na straně inflace přinesl rok 2020 a ty následující víme. Ale grafu je vidět, že jádrová inflace (poslední anualizované čtvrtletí) se nyní dostává k 2,3 %. V celkovém kontextu věcí je situace stále dost daleko od toho, aby se vrátila do popsaného předchozího režimu monetární vlídnosti. K tomu můžeme dát řadu argumentů pro a proti takovému návratu ve vzdálenější budoucnosti, včetně úvah o tom, co a nakolik je vlastně „normál“. Dnes se ale namísto této diskuse omezme na návrat k prvnímu grafu, který ukazuje i predikce do dlouhého období. Co říkají?

Deutsche předpovídá, že sazby centrální banky se budou dlouhodobě držet nad 3 %, dot plot od vedení Fedu naznačuje spíše pokles k 2 %. Obojí je samozřejmě vysoko nad černou nulou, která byla „normálem“ před rokem 2020. A predikce DB tak ve výsledku vyznívají docela konzervativně – sice rychlý pokles, ale dlouhodobě vyšší sazby.

Opět ale platí – sazby a růst jsou spojenými nádobami, takže z hlediska akcií (a nejen jich) nezáleží jen na konečné výši sazeb, ale jejich poměru k růstu. A u akcií navíc nejde o sazby krátkodobé, ale spíše o výnosy dlouhodobějších dluhopisů. Do přívětivosti se pak poměr dostává díky poklesu inflace k cíli, nebo mírně pod něj – v druhém grafu jasně patrný a nabídkovou stranou globální ekonomiky tažený režim po devadesátých letech.