Stratég banky Bhanu Baweja na Bloombergu vysvětloval, proč by příští rok měly mít evropské akcie jen omezený prostor pro růst i přesto, že ECB může podobně jako další centrální banky snižovat sazby. Tom Lee ze společnosti Fundstrat klade důraz na posun americké centrální banky k větší přívětivosti vůči akciovému trhu a optimistický je i ohledně vývoje ziskovosti obchodovaných firem.

Vlídnost centrální banky a rally na akciích: Tom Lee ze společnosti Fundstrat se domnívá, že posilování amerického akciového trhu je nyní oprávněné, jeden z jeho hlavních pilířů představuje „hrdliččí“ posun americké centrální banky. Investor na CNBC dodal, že Fed se přesunul od „války s inflací k managementu ekonomického cyklu“. Jinak řečeno, centrální banka podle experta přestala klást takovou váhu na snížení inflace a začala věnovat větší pozornost i ekonomické aktivitě a trhu práce.

Lee se domnívá, že řada investorů nyní „mění orientaci svých portfolií směrem k vlídnější centrální bance.“ Na CNBC k tomu ale dodali, že valuace leží stále hodně vysoko, a to může podle některých názorů tlumit chuť na kupování akcií. Lee má ovšem za to, že valuace by samy o sobě neměly být důvodem pro prodeje či nákupy akcií. Za rozhodující považuje vývoj ziskovosti obchodovaných společností. A zde se domnívá, že výhled je dobrý.

Investor konkrétně očekává, že v roce 2025 by zisky na akcii v indexu S&P 500 mohly dosáhnout 280 dolarů. Na CNBC na to namítli, že by šlo o velmi optimistický vývoj, ale Lee si to nemyslí. Na takové číslo se podle něj zisky dostanou při zhruba 10% ročním růstu, což podle jeho názoru není s ohledem na výši odkupů a růst nominálního produktu přehnané číslo. Celý trh se pak podle experta nachází v rané fázi cyklu a v ní je neobvyklé, aby akcie otočily výrazně dolů. K tomu dochází v pozdějších fázích, kdy „akcie klesají na dobrých zprávách“. A k tomu nyní nedochází.

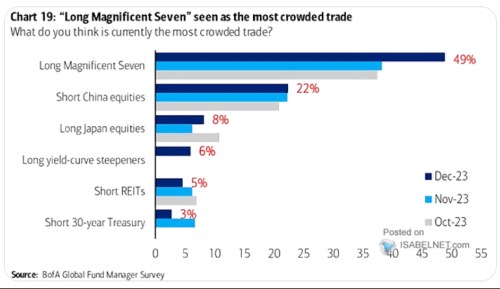

Nejpopulárnější obchody a sázky: BofA v následujícím grafu ukazuje výsledky svého posledního průzkumu mezi investory. Podle nich je momentálně „nejnatlačenějším“ obchodem sázka na sedmičku nejpopulárnějších akcií. Druhou nejrozšířenější sázkou jsou krátké pozice na čínském akciovém trhu, tedy sázky na jeho pokles. Třetí v řadě jsou pak dlouhé pozice na japonských akciích:

Zdroj: X

Evropským akciím vývoj v roce 2024 nahrávat nebude: Evropská ekonomika by letos měla růst asi o 0,5 % a příští rok by se neměl výrazně odlišovat. Pro Bloomberg to uvedl hlavní stratég banky Bhanu Baweja, podle kterého byl letos překvapivý vývoj v německém hospodářství. Jeho slabost se totiž dá chápat na straně externí poptávky, protože globálně byly slabší investiční výdaje a výrazně nezrychlilo ani čínské hospodářství, se kterým je německá ekonomika provázaná. Podle stratéga je ale překvapivé, že i domácí poptávka Německo brzdila, protože spotřebitel „má práci a úspory“.

Zatímco tempo reálného růstu by tedy v Evropě podle mělo být příští rok podobné tomu letošnímu, nominální produkt by kvůli klesající inflaci měl růst znatelně nižším tempem. Stratég rozdíl odhaduje konkrétně na 2 – 3 procentní body, a to by mělo mít znatelný dopad na vývoj ziskovosti evropských obchodovaných firem. Na rozdíl od USA se tedy v Evropě pravděpodobně nedostaví recese, ale na straně zisků platí opak a příčinou by měl být právě vývoj nominálního produktu.

Na straně zisků se tedy evropské akcie podle stratéga podpory nedočkají. K tomu dodal, že pomáhat nebude ani náklad kapitálu. Zde by přitom mohl panovat dojem, že očekávané snižování sazeb ze strany Evropské centrální banky bude mít opačný efekt a náklad kapitálu by měl naopak klesat. Baweja ale připomněl, že náklad kapitálu není tvořen jen bezrizikovými sazbami, ale i rizikovými prémiemi. Ty se přitom nyní nachází s ohledem na současnou fázi cyklu mimořádně nízko.

Na nízké prémie expert usuzuje například z volatility na trhu či z volatility rizikových prémií na trhu s korporátními dluhopisy. A to znamená, že v příštím roce by se prémie měly pravděpodobně zvedat a více než vyvážit efekt klesajících sazeb. Podle stratéga se to přitom netýká jen Evropy, ale některých dalších trhů a investoři by tedy měli být opatrní s tím, aby extrapolovali vývoj v roce letošním do toho příštího.

V Evropě pak podle experta bude rostoucí náklad kapitálu omezovat prostor pro růst valuací. Jejich negativní tlak by měl být znatelný zejména v první polovině roku a dojde k němu i přesto, že centrální banky budou snižovat sazby.

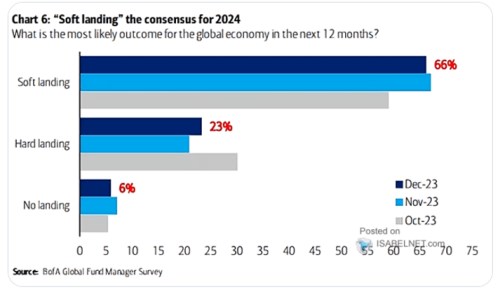

Uvedený průzkum od BofA se zaměřoval i na další vývoj v americké ekonomice. Podle následujícího grafu nyní většina investorů věří v její hladké přistání a situace je tu zhruba stejná jako před měsícem:

Zdroj: X