Místo sazeb by se na akciovém trhu mohlo mnohem více hovořit třeba o rizikových prémiích. Ty totiž na rozdíl od sazeb centrální banky ovlivňují akcie přímo. Jenže se o nich nemluví tak jednoduše, mimo jiné proto, že je nelze přímo pozorovat. A je nutno pracovat s pouhými odhady. S novými teď přišel a vypráví zajímavý příběh.

Rizikové prémie na akciích nelze na rozdíl od dluhopisů pozorovat přímo. Na trhu se přitom objevuje určitý nešvar, kdy je za rizikovou prémii předkládán rozdíl mezi tzv. ziskovým výnosem (obrácené PE) a bezrizikovými sazbami. Ten v sobě ale zahrnuje nejen prémie, ale i očekávaný dlouhodobý růst zisků a dividend. Má tedy svou vypovídací schopnost, ale o prémie nejde.

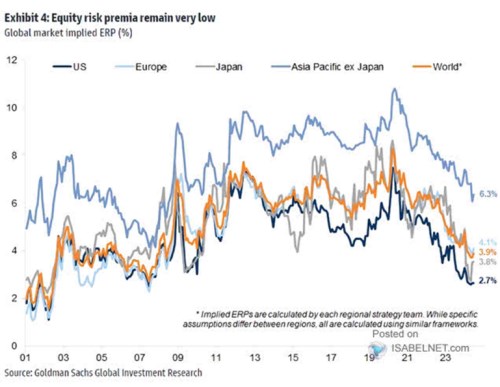

Jaká je přesná metodologie odhadu v GS nevím, ale onu přílišnou zkratku tu nevyužívají. Obrácené PE totiž nyní dosahuje asi 5 %, výnosy desetiletých vládních dluhopisů jsou u 4,3 %, rozdíl tedy dosahuje asi 0,7 %. GS ale podle následujícího grafu nyní pro americký trh odhaduje prémii na 2,7 %. Já za dlouhodobý standard na základě některých studií považuji 5,5 % a ve srovnání s tímto číslem je onen odhad od GS hodně nízko. Níže se podle grafu prémie za posledních 25 let pohybovala jen během internetové bubliny a ranné fáze jejího vyfukování:

Zdroj: X

Odhady GS by tedy potvrzovaly, že ceny akcií a valuace nyní v USA netáhnou nahoru jen vyšší odhady budoucího růstu zisků, ale i mimořádně nízké rizikové prémie. Růst přitom lze lehce vztáhnout k příběhům a vizím spojeným s novými technologiemi, u prémií to tak přímočaré není. Ale obecně platí, že vyšší (ale ne přepálený) růst sebou nese klidnější prostředí a vyšší náklonnost k riziku.

Všimnout si můžeme také toho, že prémie mají tendenci pohybovat se stejným směrem po celém světě. To by zase naznačovalo, že za nimi stojí přece jen něco jiného, než naděje vkládané do nových technologií. Dá se totiž předpokládat, že u společností obchodovaných na evropských, či asijských trzích je potenciál pro využití AI a spol. znatelně menší, než u amerických korporací. Evropské a asijské prémie ale klesají podobně, jako ty americké.

Oblíbeným vysvětlením nízkých rizikových prémií bývala „likvidita“, ale (jak tu občas připomínám) na její straně se situace v posledních letech dost změnila. Což podle mne přesvědčivě vyvrací řadu příliš zjednodušených tezí o likviditě a akciovém trhu. A každopádně jsou nyní sazby výrazně výš než před pár lety a rozvaha Fedu a dalších centrálních bank se zmenšuje. Prémie i přesto klesají. Tedy trochu „prémiová“ hádanka. Ale možná jen trochu:

Vzpomínám si na jednu studii, které pracovala s dobrovolníky a vytvořeným trhem, kde se obchodovala jedna velmi jednoduchá akcie. Jednoduchá v tom smyslu, že u ní byly známy pravděpodobnosti různých budoucích výplat dividend. Taková akcie má jasně danou hodnotu odvíjející se od oněch pravděpodobností a výší dividend v různých scénářích. Oni dobrovolníci ale během obchodování dokázali i na takovém aktivu vytvořit bublinu. Bez „likvidity“, různých příběhů, tezí a podobně. Čistě „z ničeho“.