Strategie absolutního výnosu společnosti Fidelity může investorům pomoci diverzifikovat portfolio a posílit výnosnost akcií tehdy, kdy panuje zvýšená makroekonomická a tržní volatilita.

Historická data naznačují, že investice do akcií se vyplatí v dlouhodobém horizontu. Například index MSCI All Country World za posledních 15 let (k 31. září 2024) vynášel přibližně 10,2 % anualizovaně. Pro srovnání, index Bloomberg Global Aggregate Return Index ve stejném období klesal 0,8 % anualizovaně. Akciové trhy ale mohou být volatilní a jejich výkonnost souvisí s širšími ekonomickými cykly.

Právě proto mohou neutrální strategie (EMN) poskytnout akciovým trhům stabilnější možnost diverzifikace a výnosů. Například strategie absolutního výnosu akcií společnosti Fidelity je navržena tak, aby zmírňovala široká rizika akciových trhů tím, že udržuje vyváženou expozici vůči rostoucím i klesajícím trhům, což vede až k nízké či nulové betě. Prostřednictvím výnosů specifických akcií, díky rozsáhlému fundamentálnímu, kvantitativnímu a udržitelnému výzkumu společnosti Fidelity, lze využít dlouhodobý růstový potenciál akcií a zároveň minimalizovat volatilitu a dosáhnout nekorelovaných výnosů.

Následujících pět grafů ilustruje, proč je pro současné tržní trendy vhodná strategie EMN a jak přístup společnosti Fidelity poskytuje efektivní řešení pro zvládání výzev v dlouhém období.

Makroekonomické nejistoty

Fidelity působí na trhu, který se potýká se značnými makroekonomickými výzvami. Ty jsou způsobeny vysokou inflací, nejistotou v politice centrálních bank v případě úrokových sazeb, zvýšeným geopolitickým napětím i rizikem zpomalení ekonomik. Toto prostředí se vyznačuje prudkými a nepředvídatelnými výkyvy na trhu, což je znázorněno níže na obrázku 1.

Obrázek 1: Tržní rotace, MSCI AC Value vs. Growth a MSCI AC Large Cap vs. Small Cap

Zdroj: LSEG Datastream, 30. září 2024

V tomto investičním prostoru je pro tradiční směrové akciové strategie obtížné dosahovat trvalých výnosů. Strategie absolutní návratnosti společnosti Fidelity se vyhýbá závislosti na beta a dalších rizicích, což ji chrání před nevyzpytatelnými změnami, které ukazuje výše uvedený graf. Slouží jako robustní diverzifikační nástroj pro investory, kteří se chtějí pohybovat v nejistém tržním prostředí, a poskytuje výnosy nezávislé na stoupání a klesání trhu.

Nesoulad korelace

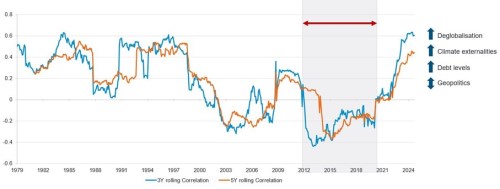

Investoři se tradičně uchylují ke státním dluhopisům, aby zmírnili volatilitu akcií, v rámci poměru 60/40 při alokaci prostředků mezi akcie a dluhopisy. Nyní v prostředí vysokých úrokových sazeb však negativní korelace mezi dluhopisy a akciemi zeslábla, což poukazuje na anomálii posledních několika desetiletí. Historická data od roku 1979 (znázorněná na obrázku 2) ukazují nestabilní povahu korelací mezi těmito třídami aktiv.

Nestabilní korelace je v důsledku různých makroekonomických a kulturních změn ještě výraznější. Schopnost státních dluhopisů fungovat jako polštář proti volatilitě akcií může v příštích letech slábnout. Kromě státních dluhopisů budou investoři potřebovat další zdroje výnosů, které mohou působit proti turbulencím na akciových trzích, přičemž strategie společnosti Fidelity nabízí přesvědčivý přístup tím, že poskytuje diverzifikační potenciál ve srovnání s tradičními třídami aktiv – dluhopisy a akciemi.

Obrázek 2: Korelace mezi akciemi a dluhopisy od roku 1979

Zdroj: LSEG Datastream, Fidelity International, září 2024. Data ukazují korelaci mezi akciemi a dluhopisy od února 1979 do září 2024. Dluhopisy reprezentuje index Bloomberg U.S. Aggregate USD. Akcie reprezentuje index S&P 500. Poznámka: Prostředí rostoucích sazeb je vystínováno šedě. Pouze pro ilustrační účely.

Orientace ve vyšších valuacích

Mnoho regionálních indexů se obchoduje na úrovni mediánu valuací nebo nad ním, přičemž některé z nich se blíží historickým maximům. Na trzích, jako jsou Spojené státy, je aktuální 12měsíční forwardový poměr P/E nad 21 ve srovnání s historickým mediánem přibližně 16 (viz obrázek 3). S rostoucími valuacemi je také vyšší riziko obrácení, například v případě negativních oznámení nebo změny nálady investorů.

Obrázek 3: Ocenění měřené 12měsíčním forwardovým poměrem P/E podle trhů

Zdroj: LSEG Datastream, 30. září 2024. Valuační data pro klíčové MSCI indexy napříč regiony (2004-2024).

Přístup absolutní návratnosti se zaměřuje na výběr akcií, a proto je méně závislým na celkovém směřování trhu. Krom toho snižuje expozici vůči širším tržním rizikům. Díky tomu je tato strategie atraktivní zejména v obdobích zvýšených valuací na trhu, kdy jsou rizika poklesu výraznější.

Riziko „miláčků davu“ na vzestupu

V rámci akciových trhů přispěl vzestup pasivního investování k vyšší koncentraci a způsobil davové nákupy akcií. Pokud se příliš mnoho investorů honí za stejnými příležitostmi, snižuje se potenciál k dosažení lepších výsledků.

Jinými slovy, investoři jsou vystaveni sice menšímu počtu faktorů ovlivňujících výkonnost, ale u malého počtu akcií, což investory činí zranitelnějšími, když tyto akcie nedosahují dostatečné výkonnosti. To dokládají i nedávné otřesy na trhu u akcií souvisejících s umělou inteligencí.

Vysokou koncentraci v současném tržním prostředí dokládá obrázek 4, který ukazuje, jak „velká sedma“ akcií dominuje indexu S&P 500 - což podtrhuje rostoucí riziko koncentrované tržní expozice. Pasivní investování do indexu S&P 500 znamená, že sedm akcií tvoří téměř třetinu držených podílů. Vzhledem k jejich dominanci může mít klopýtnutí ve výkonnosti velký dopad na portfolia, která jsou indexem omezena. My jsme byli svědky toho, že některé technologické tituly z řad „mega-caps“ nebyly schopny naplnit stupňující se očekávání.

Obrázek 4: Váha akcií „Magnificent 7“ v indexu S&P 500

Zdroj: LSEG Datastream, 30. září 2024. Poznámka: „Magnificent 7“ akcie zahrnují společnosti , , Alphabet, , , a Meta.

Cílem strategie absolutní návratnosti akcií společnosti Fidelity je nabídnout diverzifikovanou expozici tím, že se vyhne větší závislosti na mega caps, sníží expozici vůči společným vlivům a zachytí faktory ovlivňující výnos jednotlivých akcií. Tento přístup pomáhá zmírnit rizika „koncentrace davů“ a poskytuje jedinečný způsob, jak generovat výnosy právě na koncentrovaném trhu.

Zachycení faktorů ovlivňujících výnosnost jednotlivých akcií

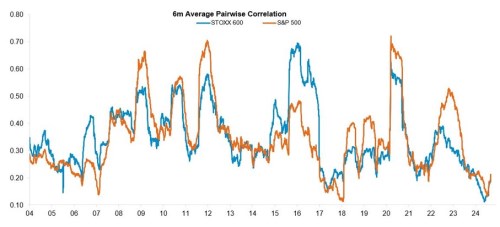

Párová korelace měří, jak se akcie pohybují ve vzájemném vztahu. Vyšší korelace znamená, že akcie jsou pravděpodobně ovlivňovány stejnými makroekonomickými faktory, a nižší korelace naznačuje opak. Jak ukazuje obrázek 5, párové korelace akcií na hlavních trzích, jako je STOXXX 600 a S&P 500, se stále pohybují blízko, což signalizuje, že širší tržní faktory hrají menší roli ve výkonnosti jednotlivých akcií.

Obrázek 5: Šestiměsíční průměrná párová korelace

Zdroj: Bloomberg, Global Investment Research, Data od 2.ledna 2004 do 6. září 2024.

Divergence přitom otevírá více příležitostí pro aktivní hráče na trhu s akciemi, protože akcie budou spíše reagovat na konkrétní fundamenty, než aby se pohybovaly v souladu s širším trhem. Přístup absolutní návratnosti společnosti Fidelity může využít malých souběžných pohybů mezi akciemi tím, že využije různých sekcí trhu.

V investičním prostředí, které se vyznačuje zvýšenou makroekonomickou nejistotou, vyššími valuacemi a měnícími se korelacemi mezi akciemi, mohou být strategie EMN možností, jak získat expozici u akcií, aniž by bylo nutné reagovat na prudkou volatilitu akciového trhu, jak jsme toho byli svědky v posledních měsících. Závěrem lze říct, že investiční přístup „v každém počasí“, jakým je například strategie Fidelity pro akcie s absolutní návratností, může investorům pomoci těžit z potenciálu výnosů akciového trhu v dlouhodobém horizontu s nižším rizikem, a to bez ohledu na krátkodobé pohyby nebo náladu na trhu. Diverzifikační potenciál této strategie a nízká korelace s ostatními třídami aktiv jsou navíc vhodné pro ty investory, kteří se snaží vylepšit svou efektivní hranici.