Pro takzvanou strategii 40/60 to zatím letos vypadá dobře. Modelové portfolio Vanguard je nadvážené ve prospěch dluhopisů s myšlenkou, že vyšší výnosy z dluhopisů mohou poskytnout určitou ochranu proti mírnému růstu cen. Výnosy, které se pohybují opačně než ceny dluhopisů, letos rostou. Například výnos desetiletých amerických státních dluhopisů minulý měsíc opět překročil 4,5 % a nyní se pohybuje kolem 4,46 %.

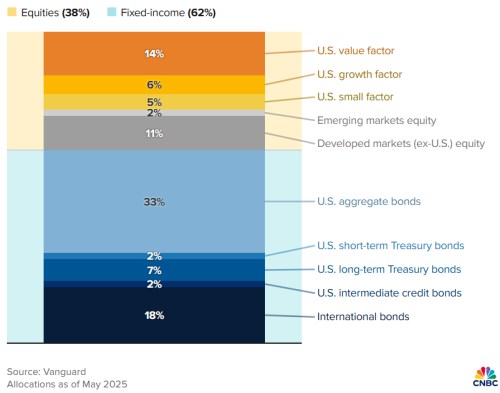

Strategie Vanguardu využívá metodu časově proměnlivá alokace aktiv, která vychází z desetiletých prognóz výnosů společnosti Vanguard. Přesné rozložení portfolia je 38 % akcie a 62 % dluhopisy. „Zatím se nám letošní nastavení portfolia vyplácí,“ uvedl hlavní investiční stratég Vanguardu Todd Schlanger.

Akcie v posledních letech výrazně vzrostly a podražily, zejména akcie velkých růstových společností, dodal. Vanguard odhaduje, že americký akciový trh se obchoduje 37 % nad horní hranicí svého pásma férové hodnoty, což jeho volatilitu zvyšuje. „Vysoké valuace vytvářejí zranitelnost, kvůli které jsou v době nejistoty náchylnější k poklesům,“ vysvětlil Schlanger.

Právě proto se akciová složka portfolia 40/60 vyhýbá velkým růstovým titulům a kloní se spíše k hodnotovým akciím a rozvinutým trhům mimo USA. Zatímco růstové akcie, zejména technologické, zažily silný rok 2024, začátek roku 2025 byl pro ně obtížný — a v dubnu utrpěly výrazné ztráty kvůli výprodejům vyvolaným cly. Evropské akcie navíc překonaly výkonnost amerických. V dubnu vykázal americký trh výnos -0,7 %, zatímco rozvinuté trhy mimo USA vzrostly o 4,7 %, uvedl Vanguard.

Dluhopisová složka má mírný příklon k dluhopisům s delší splatností, uvedl Schlanger. Tato aktiva „si vedla lépe v obdobích nejistoty a volatility,“ dodal.

V březnu firma vyměnila americké dluhopisy se střední splatností, které tvořily největší část její dluhopisové složky, za americké agregátní dluhopisy. Ty podle Schlangerova vyjádření přinášejí výhodu diverzifikace. Agregátní index má také o něco delší duraci než kreditní index, dodal. „Očekáváme, že v příštích letech začne postupný pokles úrokových sazeb, který ovlivní krátkodobé dluhopisy,“ poznamenal Schlanger.

Nižší volatilita

I když Vanguard očekává růst výnosů své strategie 40/60, hlavním lákadlem je podle Schlangerova vyjádření pokles volatility. Při hodnocení výkonnosti firma porovnávala strategii s benchmarkem 60/40, který tvoří 21 % mezinárodních a 39 % amerických akcií a 28 % amerických a 12 % mezinárodních dluhopisů.

„Ve srovnání se statickým benchmarkem se očekává nárůst výnosu jen o 10 bazických bodů, což není mnoho, ale zároveň očekáváme pokles volatility o více než 200 bazických bodů, což vede k výrazně lepšímu rizikově očištěnému výnosu,“ uvedl Schlanger. Očekávaný maximální pokles portfolia 40/60 je -4,2 %, zatímco u benchmarku činí -8,3 %, dodal.

Neodepisujte 60/40

Dluhopisově orientované portfolio není nutně lepší nebo horší než tradiční strategie 60/40, uvedl Schlanger. Tito investoři si mohou jednoduše chtít udržet statickou expozici vůči trhům. „Existuje mnoho výzkumů, které potvrzují, že je to skvělý způsob investování,“ řekl.

Strategie 40/60 je podle něj určena pro investory, kteří chtějí být aktivnější a více vnímat aktuální tržní podmínky — tedy přemýšlet, jak lépe nastavit své portfolio, aby mohli podstoupit rozumné riziko a využít příležitosti, které se nabízejí.

Zdroj: CNBC