Pokud jsou dluhopisové trhy k teoriím o fiskálních tenzích v USA docela vlažné, trh akciový je vyloženě ignoruje. Možná je tím ale vnitřně konzistentní. Tento jeho postoj je totiž zřejmě v souladu s celkovou vizí, se kterou se na něm operuje.

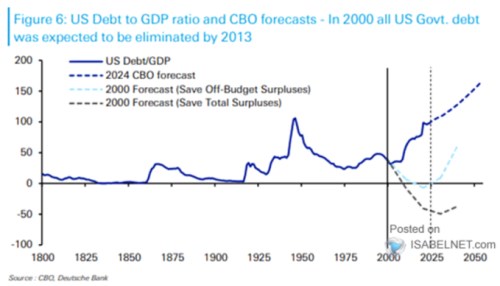

Deutsche Bank v následujícím grafu ukazuje dlouhodobý vývoj míry vládního zadlužení v USA. Tedy poměru vládních dluhů k produktu. Až do počátku minulého století měly dluhy tendenci vracet se k nule. Pak začal nástup na lokální vrchol, kterého bylo dosaženo na konci druhé světové války. Po ní míra zadlužení trendově klesala až do poloviny sedmdesátých let, obrat k dalšímu vrcholu kulminoval před rokem 2000 s dluhy držícími se pod 50 % HDP. A pak přišlo jedno zajímavé období:

Zdroj: X

DB vyznačuje v grafu to, jak se po roce 2000 vyvíjely predikce dalšího vývoje zadlužení. Tedy predikce opírající se a extrapolující předchozí docela prudký pokles ze zmíněného vrcholu a aktuální fiskálně/rozpočtovou situaci. Podle šedé křivky mělo dokonce dojít k tomu, že během pár let se míra zadlužení překlopí do záporných čísel – vláda by tudíž kumulovala aktiva a jejich hodnota měla nyní dosahovat asi 50 % produktu. Pro nějakou perspektivu – poměr kapitalizace amerických akciových trhů k HDP nyní dosahuje asi 200 %, takže vláda by držela aktiva odpovídající asi čtvrtině hodnoty těchto trhů.

Skutečný vývoj nedal za pravdu ani umírněnějšímu scénáři zobrazenému světle modrou křivkou. Míra vládního zadlužení se vydala zase prudce nahoru a extrapolace současného trendu míří vysoko nad předchozí historická maxima. Já docela souzním z názorem Steva Eismana, který v této souvislosti poukazuje na to, že varování před fiskální krizí v USA zaznívají již řadu desetiletí. A pokud by se podle nich někdo investičně choval, moc by neuspěl. Nicméně může být dobré vnímat i to, že vyjma onoho období kolem roku 1950 (kterému se současný kontext nepodobá) míra zadlužení nebyla nikdy tak vysoko, jako nyní.

Dostat se dnes chci k tomu, co k vládním dluhům a jejich udržitelnosti říká akciový trh. Nemám přitom na mysli různé spekulace, která mají často jepičí život. Myslím tím současné vysoké valuace. Respektive to, co říkají o vývoji fundamentu firem a tudíž možná i o vývoji v celé ekonomice. Jak jsem poukazoval před pár dny, rozdíl mezi PE a PEG trhu ukazuje, že zisky obchodovaných společností by měly podle očekávání během několika let růst o téměř 20 % ročně. Šlo by o hodně mimořádný vývoj třeba s ohledem na to, že už nyní jsou zisky znatelně nad dlouhodobým trendem. Ale dejme tomu. Co by to znamenalo z hlediska udržitelnosti vládních dluhů?

Snížení míry vládního zadlužení znamená pokles poměru dluhů k nominálnímu produktu. Může tedy proběhnout přes čitatel, či přes jmenovatel. V druhém případě pak přes inflaci, či reálný produkt. V souvislosti s uvedeným tedy můžeme vedle řady druhotných efektů přímo uvažovat o tom, jak by se popsaný prudký růst zisků snoubil s vývojem v celé ekonomice. Tj., co očekávaný vývoj zisků alespoň implicitně říká o vývoji produktu nominálního a reálného.

Historicky zisky rostou v průměru o 6 – 7 % ročně, což nebude daleko od nominálního růstu ekonomiky. Těžko ale samozřejmě čekat, že by i ekonomika nyní rostla o 20 % ročně. Na druhou stranu by ale podle mne bylo těžké tvrdit, že zisky půjdou popsanou cestou bez toho, aby si i ekonomika jako celek vedla mimořádně dobře. Tedy aby rostla rychle reálně bez výraznějších inflačních tlaků (které by dříve nebo později vyvolaly potřebu monetární brzdy). Krátce řečeno, akcie tedy implikují, že z dluhů bude v relativně jednoduché vyrůst a to tím příjemnějším způsobem – ne inflačně, ale reálně. Jedním z předpokladů by bylo to, že rychlejší růst ekonomiky nebude brán jako zelená k akceleraci jmenovatel uvedeného zlomku. Což je není navzdory jednoduché ekonomické teorii ojedinělý jev.