Po překonání cyklu zvyšování úrokových sazeb čelí investoři v oblasti pevného výnosu v roce 2025 zcela nové výzvě. Jaké jsou rady a postřehy Fidelity?

Hlavní doporučení pro rok 2025

- Defenzivní americký dolarový investiční stupeň: ochrana před riziky recese.

- Globální krátkodobý příjem: využití solidních celkových výnosů.

- Asijský vysoký výnos: zachycení atraktivního výnosu a zúžení spreadů.

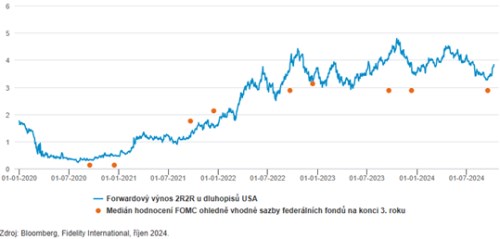

Klíčovým tématem na trzích s pevným výnosem v roce 2025 bude to, kde se úrokové sazby USA ustálí na konci tohoto sazbového cyklu.

Odhady investorů ohledně hodnoty, na níž se zastaví terminální sazba, dosud kolísaly. Například když Fed v?září snížil sazby o 50 bazických bodů na 5 %, což překvapilo mnohé, kteří očekávali pokles pouze o 25 bodů, přičemž tržní odhady terminální sazby paradoxně vzrostly. Logika byla taková, že Fed tím, že dříve učinil větší kroky k řešení rizik růstu, nebude muset v budoucnu snižovat sazby tak výrazně.

Jak ukazuje graf, trh se tím dostal do rozporu s více holubičím výhledem tvůrců měnové politiky Fedu pro sazby na příští dva roky.

Bodový graf Fedu ukazuje politický pesimismus

Jakékoli nové celní tarify pravděpodobně zvýší inflaci, což by mohlo vést k tomu, že se terminální sazba ustálí výše, než trh v době psaní tohoto textu předpokládá (kolem 3,5 %). Tento výhled podporuje také očekávaný nárůst fiskálního deficitu USA v příštím roce.

Ve hře jsou však i další faktory.

Riziko recese v USA je „podceněno“

Investoři hledající hodnotu na trzích s pevným výnosem by si měli uvědomit, že trh má potíže s?oceněním faktorů, jako jsou geopolitická rizika, která mohou zřetelně ohrozit ekonomický růst.

Nedávný cyklus zvyšování sazeb byl navíc pro emitenty dluhopisů nezvykle příznivý. Čisté úrokové náklady společností ve skutečnosti klesly u těch, které si u svého dluhu zajistily nižší sazby, když byly výnosy na víceletých minimech. Tyto společnosti navíc profitovaly z uložení hotovosti na krátkodobých depozitech nebo peněžních trzích, kde získávaly vysoké úrokové sazby. Když emitenti pocítili tlak, většinu selhání (54 % do konce září) tvořily restrukturalizace dluhu, což zmírnilo dopad na investory. Nicméně v určitém bodě budou emitenti, kteří si zajistili nižší sazby, nuceni refinancovat, což bude v průběhu roku 2025 čím dál více ovlivňovat rozhodování investorů i tvůrců politik.

V USA také právě proběhly volby, ve kterých 68 % voličů v?exit pollech uvedlo, že ekonomika je „nepříliš dobrá / špatná“. Bez ohledu na ekonomické ukazatele tak Američanům podle všeho nepřipadá, že na tom jsou ekonomicky dobře.

Pokud se růst USA během příštích 12 měsíců zhorší, Fed by mohl být nucen snížit sazby agresivněji, než se očekává, což by vedlo k nižší terminální úrokové sazbě. Vzhledem k současným těsným kreditním spreadům existuje logika pro přidání americké durace do portfolia, s důrazem na kvalitnější kredit.

Čína: čekání na další kroky

Velká pozornost se v roce 2025 soustředí na načasování a rozsah čínských stimulačních opatření a jejich potenciál podpořit růst na domácím trhu i v širším regionu, ale také možnost vyvolat inflační tlaky. Zatímco čekáme na další kroky Pekingu a případnou reakci na americká cla (pokud k nim dojde), stojí za to zvážit situaci, které budou čelit investoři do dluhopisů v?roce 2025. Zde je několik příkladů:

- Sektor nemovitostí v Číně nyní tvoří pouze přibližně 5 % indexu Asia Credit Non-Investment Grade, což je pokles z více než 30 % na vrcholu. Index je nyní silnější a vyváženější.

- Průměrný rating asijských dluhopisů s vysokým výnosem je nyní BB, přičemž se očekává, že rating se bude dále zlepšovat, zejména u tzv. hraničních asijských ekonomik a kategorie BB, kde se objevují „vycházející hvězdy“.

- Atraktivní jsou nyní spready asijských dluhopisů s vysokým výnosem – dosáhly úrovně přes 500 bazických bodů (nad 20letým průměrem), což ponechává prostor pro jejich zúžení. S průměrnou durací pouhé dva roky jsou tyto dluhopisy méně citlivé na pohyby úrokových sazeb

Tyto faktory vytvářejí pro asijské dluhopisy s vysokým výnosem příznivé prostředí, zejména pokud bude pokračovat uvolňování měnové politiky Fedu spolu s dalším stimulačním úsilím a monetární podporou ze strany Číny.

Dobře si vedou i asijské dluhopisy investičního stupně. Nabídka asijských dluhopisů investičního stupně denominovaných v amerických dolarech se výrazně zmenšila, protože emitenti se zdráhají půjčovat si v dolarech kvůli vysokým úrokovým sazbám ve srovnání s lokálními trhy, zatímco poptávka investorů zůstává vysoká. Očekávání silnějšího dolaru v roce 2025 pravděpodobně tento trend nezvrátí.

Výhled měnové politiky

Během příštích 12 měsíců bychom měli být svědky výrazného nárůstu fiskálních výdajů USA a Číny. Trhy sice tento výhled přivítaly s euforií, jde však o signál, že situace ohledně základního růstu není ideální – a navíc ji ohrožuje rostoucí geopolitické napětí. Z těchto důvodů bude Fed pravděpodobně nejaktivnější v přibližování sazeb k neutrální hodnotě. To bylo patrné, když po výrazném zářijovém snížení následovalo v listopadu další snížení o 25 bazických bodů, omezením však ještě může být oživení inflace. V USA existuje velká pravděpodobnost stagflace a v takovém případě by Fed mohl upřednostnit růst. Evropská centrální banka mezitím sleduje přetrvávající inflační tlaky v oblasti mezd a služeb, ovšem strukturální ekonomické slabiny v?eurozóně, zejména v Německu, naznačují, že se zde vyplatí větší expozice vůči delší duraci.

Další snižování sazeb ze strany Fedu by mohlo dát například centrálním bankám v Číně, Koreji a Indonésii větší prostor pro jejich vlastní snižování sazeb, což by podpořilo asijské dluhopisy. Naopak méně holubičí politika Fedu by mohla umožnit japonské centrální bance větší manévrovací prostor pro normalizaci její politiky po jejím prvním zvýšení sazeb po 17 letech v březnu 2024.

V praxi si však centrální banky budou muset postupovat vlastním tempem. Sledovat jejich rozdílné politiky bude v roce 2025 pro investory v?oblasti pevného příjmu jednou z klíčových výzev.