Před 35 lety americké obchodované firmy používaly většinu toho, co vydělaly, na investice na udržení a rozšíření svých produkčních kapacit. Dnes je to méně než polovina, většinu provozního toku hotovosti vyplácí akcionářům. Vyvarujme se ale příliš zjednodušených pohledů na tento posun. Souvisí přitom i se současnými „vysokými“ valuacemi akciového trhu.

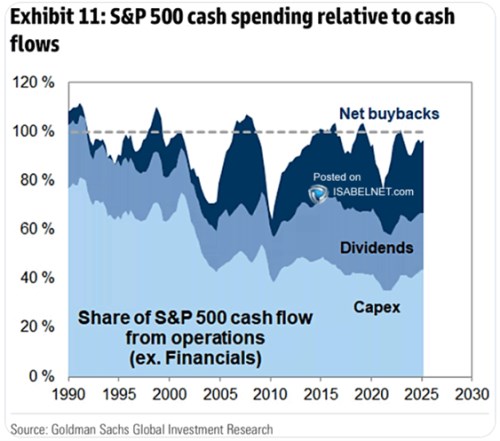

V následujícím grafu je vývoj odkupů, dividend a investic relativně k tomu, jaký je provozní tok hotovosti amerických obchodovaných společností. Na počátku devadesátých let minulého století dělaly firmy s generovanou hotovostí hodně jiné věci, než nyní. Tehdy 80 % z provozního cash flow investovaly, zbytek vyplatily na dividendách, odkupy byly v podstatě zanedbatelné. Nyní firmy investují méně než 50 % provozního CF, s dividendami to odčerpá asi 70 % cash flow, cca zbytek tvoří odkupy (zbývající položkou posunující součty pod, nebo nad 100 % je tu pohyb zadlužení).

V principu tedy firmy trendově méně a méně investují a více a více vracejí akcionářům na dividendách a odkupech (z toho, co vydělají na provozu). Odkupy se mohou stávat atraktivnější z řady důvodů, některé mohou dávat větší smysl, některé menší. Do první skupiny mohou patřit některé daňové úvahy, nebo snad i to, že investoři nemají rádi, pokud firmy prudce mění dividendy. A na druhý konec spektra, tedy k důvodům pochybným, bych řadil některé teze o tom, jak odkupy zvyšují hodnotu akcií. Tedy ty, podle kterých odkupy sníží počet akcií, tudíž i zisky na akcii. Což při daných valuacích (poměrech cen k ziskům) dává vyšší hodnotu akcií.

Tato „logika“ ale ignoruje to, že odkupy zvyšují míru zadlužení (či zvyšují rizikovost aktiv tím, že odčerpávají hotovost). A to snižuje „férové“ PE. Ve výsledku pak nižší PE více, či méně vyvažuje efekt vyšších zisků na akcii E. Konkrétní výsledek závisí na míře zadlužení.

Poukázat bych ale dnes chtěl zejména na onen klesající podíl investic na provozním CF. Mohli bychom to vnímat jako známku, že firmy nemají už tolik zajímavých investičních příležitostí (tak méně investují a více vyplácí akcionářům). Je ale dobré mít na paměti, že jednak hovoříme o poměru investic k provoznímu CF, které trendově roste.

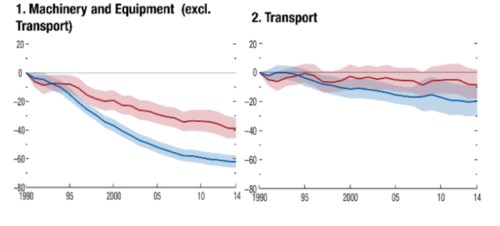

A také: Nižší objem výdajů na investice neznamená nutně nižší množství investic. Protože mohou klesat ceny investičního zboží, respektive hmotných a nehmotných aktiv. A v této souvislosti bych rád po delší době ukázal podle mne docela klíčový graf, který úzce souvisí i s úvahami o tom, zda jsou nyní akcie skutečně tak „drahé“. Jde o vývoj cen investičního zboží ve vyspělých (modrá) a rozvíjejících se zemí (červená křivka):

Ceny investic do strojů a zařízení a v dopravě tedy prochází prudce klesajícím trendem. K tomu svou roli může hrát i strukturální přesun směrem k investicím do nehmotných aktiv. Firmy tak mohou v celku relativně méně vydávat na investice relativně ke svému provoznímu toku hotovosti a mít postupně více a více na výplatu akcionářům. Ale to ani zdaleka nemusí znamenat, že investují méně co se týče reálného objemu. Reálné investice také podle MMF od počátku devadesátých let ve vyspělých zemích vzrostly v poměru k HDP na cca dvojnásobek. A jaká je souvislost s oněmi valuacemi?

Již nějakou dobu tu poukazuji na to, že poměry cen k ziskům (PE) jsou nyní ve srovnání s historií výrazně našponověnější, než poměry cen k tzv. volnému toku hotovosti FCF. Tedy k tomu, co firmy generují po současných investicích. Zisky přitom odráží jen investice minulé přes účetní odpisy. Poměry cen k provoznímu toku hotovosti jsou ale podobně našponované, jako PE. A rozdíl mezi oním volným tokem hotovosti a provozním je zejména v investicích. To vše dohromady naznačuje, že firmy relativně k tomu, co vydělají (zisky, či provozní tok hotovosti) investují méně. Tedy opět příběh vyprávěný výše.

Znamená to, že každý dolar zisků, či provozního cash flow je dnes „hodnotnější“, než před řadou let. Protože na něj připadá více toho, co firmy skutečně vydělávají pro akcionáře (FCF). Což znamená, že investoři nyní mohou být ochotni platit za současné zisky více proto, že v nich je „více“ volného toku hotovosti. Jinak řečeno, současné a historické PE není porovnatelné, protože to současné je měřeno na „výživnějších“ ziscích. Neříkám tím, že po očištění o tento efekt by se současná PE amerického trhu dostala až k nějakým historickým standardům. Asi ne. Ale o nějakém detailu tu zřejmě také nehovoříme.