Podle odhadů je americký akciový trh v očích investorů znatelně méně rizikový, než ten evropský. To by asi nebylo v rozporu s intuicí. Jenže podle GS je rizikovější než americký trh i ten v Japonsku. Dnes se podíváme na to, jak podle banky nyní vypadají rizikové prémie hlavních světových trhů. Spolu s pár souvisejícími poznámkami o celkovém optimismu a hodnotách akcií.

Krátký příklad pro demonstraci významu prémií: Vezměme si akcii, jejíž dividenda v současné výši 10 dolarů by rostla o 6 % ročně (historický průměr růstu zisků amerických obchodovaných firem). S bezrizikovými sazbami na 4,5 % a rizikovou prémií trhu na 5,5 % (dlouhodobý standard) by požadovaná návratnost dosahovala 10 %. Akcie, která by byla stejně riziková jako trh, by pak měla hodnotu 10 děleno 10 % mínus 6 %. Tedy 250 dolarů. Kdyby nyní riziková prémie trhu klesla na 2 % (a nic jiného se nezměnilo), hodnota akcie by prudce stoupla. Nyní by byla 10 děleno 6,5 % mínus 6 %, tedy 2000 dolarů. Jak reálný je ale pokles prémií na 2 %?

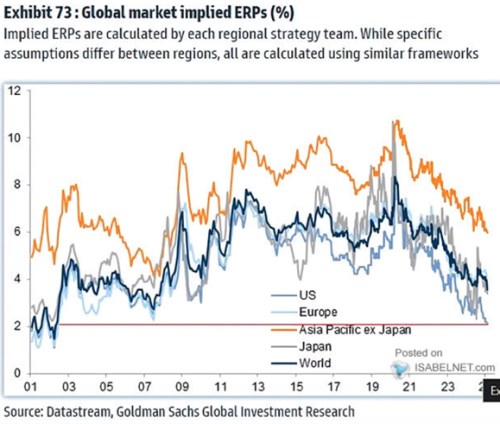

První z dnešních dvou grafů ukazuje odhady rizikových prémií na světových trzích od . V USA se nachází mimořádně nízko, nyní na oněch 2 %, zatímco po roce 2010 bylo standardem spíše 5 – 7 %. Svět a Evropa s Japonskem jsou ve srovnání s tímto obdobím také výrazně níž, ale na minima dosažená po roce 2000 si nesahají. Asie bez Japonska je zdaleka nejrizikovější, což není překvapivé. A i zde jsou prémie historicky poměrně nízko.

Zdroj: X

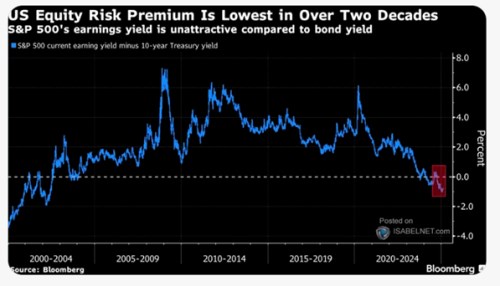

Dnešní druhý graf ve svém popisku tvrdí, že riziková prémie akciového trhu je nejníže za posledních dvacet let. To implikuje i graf první, ale ten druhý také tvrdí, že prémie je nyní pod nulou. Tj., fakticky by to znamenalo, že investoři si nenechávají rizikovou prémií zaplatit za investici do rizikovějších aktiv (místo bezrizikových dluhopisů). Ale platí za to, že mohou investovat do rizikových aktiv (namísto bezrizikových)*.

Zdroj: X

Pravidelnější čtenáři mých příspěvků vědí, že vysvětlení rozporu mezi oběma grafy je jednoduché – v druhém grafu, který pracuje s rozdílem obráceného PE a bezrizikových sazeb, není jen prémie. Tato kalkulace jí míchá s růstovými očekáváními a jde spíše o jakýsi ukazatel celkového optimismu na trzích (čím nižší hodnoty, tím vyšší optimismus). Dnes tu tento graf ukazuji zejména proto, aby šel přímo srovnat se skutečnými odhady rizikových prémií. A kalkulace prezentovaná na začátku indikuje i to, jak moc by s odhadem hodnot konkrétní akcie zahýbe každý jeden procentní bod rizikové prémie. Pokud by někdo odhadoval hodnotu akcie s čísly z druhého grafu, vycházely by mu nekonečné (doslova) hodnoty.

*Investoři by v uvedeném případě nebyly vůči riziku averzní, ale přikláněli by se k němu. V tom smyslu, že případné zisky a ztráty stejné velikosti by byly hodnoceny tak, že zisky jsou „hodnotnější“. Zatímco běžně se počítá s tím, že investoři mají vůči ztrátám větší averzi, než radost ze zisků (při jejich stejné velikosti).