Byron Deeter z Bessemer Venture Partners hovoří o velkých změnách na trhu s čipy pro AI a celkově v technologickém sektoru. Na CNBC se také diskutovalo o tom, že Warren Buffett ve svém posledním dopisu akcionářům vyjadřuje určité varování. zase ukazuje současné valuace sektorů na americkém akciovém trhu a poukazuje na jeho letošní zaostávání za řadou trhů v zahraničí.

Změny na trhu s čipy pro AI a výsledky společnosti NVIDIA: Byron Deeter z Bessemer Venture Partners v souvislosti s výsledky společnosti NVIDIA uvedl, že poskytovatelé velkých jazykových modelů vykazují stále vysokou poptávku po čipech vhodných pro umělou inteligenci. Omezení jsou stále na straně nabídky. Nicméně v budoucnu se dá čekat, že asi 85% podíl na trhu, který NVIDIA drží, půjde směrem dolů. Prostředí se totiž stane více konkurenční, nabídka poroste, a to bude prospívat jednak tzv. hyperscalerům, ale i konečným spotřebitelům.

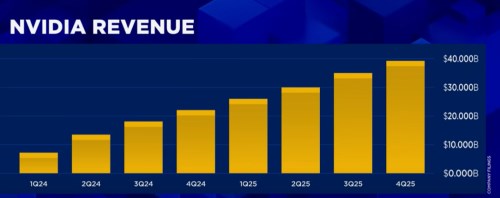

Samotná NVIDIA je podle experta výjimečnou společností a stále jede na plný výkon tak, aby uspokojila současné objednávky a poptávku po čipech. Graf ukazuje vývoj jejích čtvrtletních tržeb:

Zdroj: CNBC

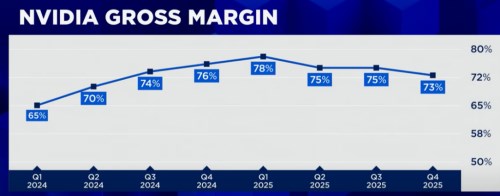

Druhý obrázek popisuje vývoj ziskových marží. K nim CNBC poznamenala, že poslední čísla mohou být na této úrovni investory vnímaná jako určité negativum.

Zdroj: CNBC

Deeter tedy míní, že doposud téměř monopolní pozice společnosti se bude v následujících čtvrtletích a letech měnit, což bude mimo jiné představovat investiční příležitosti v jiných společnostech. V tuto chvíli jsou ale „největší čisté sázky na AI stále na neveřejných trzích“. Některé z těchto společností přitom mohou již relativně brzy představovat velkou konkurenci pro starší technologické firmy.

Varující Warren Buffett: Peter Boockvar z Bleakley Financial a Cole Smead ze Smead Capital na CNBC diskutovali „varování, která investorům sdělil Warren Buffett ve svém posledním dopisu akcionářům Berkshire Hathaway“. První zmíněný míní, že vysoké valuace amerických akcií povedou investory k větší „představivosti“, a ti se budou více orientovat na zahraniční trhy včetně evropských. Motivací jim bude i to, že doposud výrazně posilující akcie velkých technologických firem už nepotáhnou trh v USA nahoru tak, jak tomu bylo po několik posledních let. Investor dokonce hovořil o tom, že na trzích přijdou určité „změny režimu“.

Cole Smead, který je stejně jako jeho kolega akcionářem , míní, že Buffett nehovoří o nulových příležitostech na akciovém trhu. Zároveň ale nevidí výrazné a velké investiční příležitosti. Spojené státy pak podle tohoto investora mohou být z ekonomického hlediska stále výjimečné. „Problém je, že investoři na tom v následujících deseti letech nevydělají.“

Na CNBC dodali, že Buffett možná nevidí příležitosti v USA, ale pokračuje ve svých investicích v Japonsku. Smead k tomu uvedl, že během posledních zhruba šesti let přibližně zdvojnásobila objem svých investic v Japonsku. Jejich návratnost dosahuje v průměru 12 – 14 %, což není moc ve srovnání s tím, jaké návratnosti Buffett dosahoval na některých jiných aktivech v minulosti. Smead ale míní, že pokud se vezme do úvahy nízká rizikovost japonských investic, dosažená návratnost je stále výborná.

Smead má tedy za to, že velké investiční společnosti typu či nyní investičních příležitostí moc nemají, ale u drobných investorů, kteří neoperují s miliardami dolarů, může stále platit opak. Boockvar k tomu dodal, že „celý svět je stále zainvestovaný v sedmičce velkých technologických firem“, on sám se proto snaží hledat příležitosti jinde. Obecně se mu líbí komodity a firmy s nimi propojené včetně těžařů zlata a výrobců zemědělských hnojiv a potravin. Příležitosti vidí v Asii i Evropě včetně Shell/BP. Celkově věří v přesun zájmu investorů směrem od Spojených států.

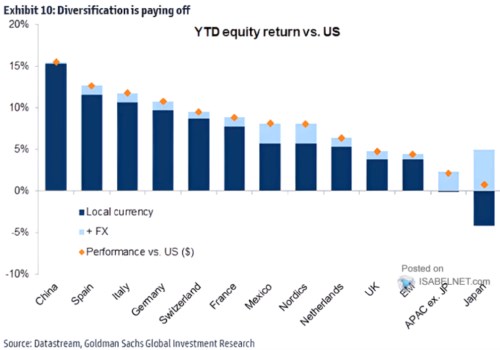

„Evropa konečně začíná chápat, že si svou ekonomickou sklerózu způsobuje sama,“ míní Boockvar. Může tak podle něj mimo jiné přijít uvolňování regulace a vyšší tempo ekonomického růstu na tomto kontinentu. Následující graf od ukazuje letošní vývoj na světových akciových trzích. Největší zisky v místní měně zaznamenal trh v Číně, nejhorší v Japonsku. Ale v dolarovém vyjádření si i ten stále vede mírně lépe než americké akcie:

Zdroj: X

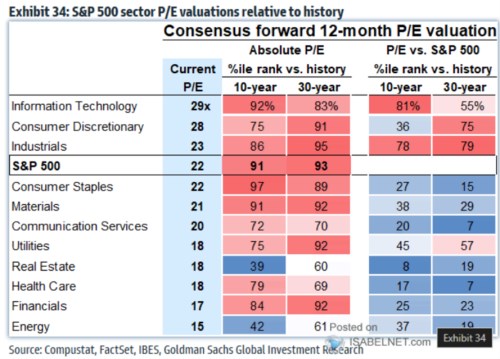

Valuace sektorů v USA: ukazuje přehled současných valuací jednotlivých sektorů na americkém akciovém trhu. Celý index se obchoduje s poměrem cen k ziskům očekávaným pro následujících 12 měsíců (PE) na 22. Za posledních deset let tak byl výše jen v 9 % případů. Relativně nízko zůstávají z tohoto pohledu jen valuace energetiky a realit. Poslední dva sloupce ukazují valuace jednotlivých sektorů relativně k PE celého trhu.

Zdroj: X