Dnes se podíváme na jednu úvahu od týkající se růstu ekonomiky a relativní návratnosti cyklických sektorů. K tomu pár dodatků k současnému vývoji kolem cen a valuací na americkém trhu.

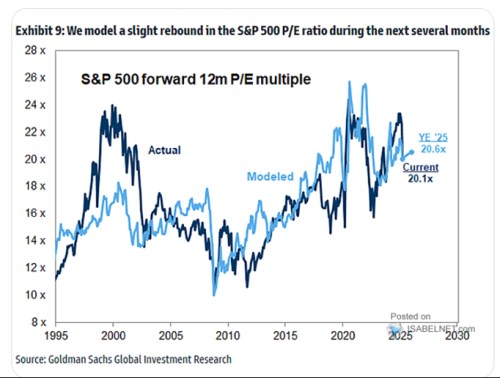

Goldman Sachs ukazuje dlouhodobý vývoj poměru cen amerických akcií k ziskům (očekávaným pro následujících 12 měsíců). K tomu přidává výstup svého modelu s tím, že ten pro letošní rok implikuje mírné zvednutí PE ze současných úrovní cca 20 k 20,6.

Zdroj: X

Goldman Sachs tedy nepredikuje další pokles valuací a už vůbec ne nějaký přesun do nové akciové rovnováhy. O tomto tématu jsem tu psal včera (a ve středu) i s tím, že o takové rovnováze by mělo smysl hovořit až v případě, kdy by PE kleslo minimálně k 18. Dnešní graf ukazuje proč - dá se to považovat za maximální valuace mimo období nafouknuté dot.com bubliny a pak specifické období po roce 2020.

Každopádně predikce valuací od GS samy o sobě další korekci na trzích neimplikují. Dalo by se samozřejmě uvažovat o tom, že při poklesu očekávaných zisků by akcie šly dolů i při stabilních valuacích. Moc si ale nedovedu představit, že by docházelo k nějakému většímu přehodnocení ziskovosti směrem dolů a valuace ze současných úrovní šly nahoru, či stagnovaly.

V souvislosti s parciálními rovnováhami akciových trhů lze poukázat i na to, že valuační prémie známé sedmičky velkých technologických akcií byla před rokem 2018 pod 20 %. Pak začala soustavně růst a na vrcholu v letech 2020 – 22 bylo PE této skupiny akcií o více než 100 % výš než PE celého trhu bez této skupiny. Nyní tato prémie klesla pod 40 % (PE se konkrétně snížilo z více než 30 na úrovně kolem 25). Na této úrovni se tak o určitém přesunu k možné nové rovnováze hovořit dá (a promítá se samozřejmě znatelnou měrou i do toho, jak se chová PE celého trhu.

Dnes bych chtěl ukázat ještě jeden obrázek od , který ukazuje vývoj cyklických sektorů relativně k defenzivním. K tomu GS ukazuje svůj odhad růstu ekonomiky pro následující rok a vývoj odhadu konsenzuálního:

Zdroj: X

Na grafu mě zaujalo asi zejména to, že GS, zdá se, dává do přímé souvislosti onen poměr návratnosti cyklických a defenzivních akcií a odhady růstu produktu. Komentář ke grafu totiž tvrdí, že akcie mohou počítat s o něco nižším růstem, než je odhad GS*. Podle pozice konce tmavě modré křivky by to bylo na 1,5 %, zatímco GS predikuje 1,7 %. Odhady přitom nyní celkově míří dolů, ale jak bylo uvedeno, v GS už nečekají další pokles valuačních násobků. Ze současných úrovní, které přitom odráží stále velice dobrý poměr očekávaného růstu zisků a požadované návratnosti (bezrizikových sazeb a rizikových prémií).

*To, že se spolu hýbou odhady růstu a relativní návratnosti cyklických a defenzivních sektorů, nijak překvapivé není. Opak ale může platit o tom, že by spolu uvedené dvě proměnné šly ruku v ruce přímo v měřítcích grafu.