Pohyb cen zlata se za poslední rok v podstatě kryje s pohybem cen stříbra, platiny i mědi: Zimní rally, jarní ochlazení, podzimní rally, zimní ochlazení; rozhodujícími faktory jsou přepínání mezi averzí a náklonností k riziku násobené pohybem kurzu dolaru.

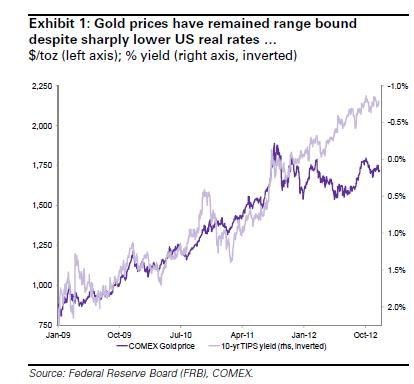

Z desítek grafů, které dávají cenu zlata do spojitosti s čímkoliv, se zamysleme nad tím, který ji porovnává s výnosy TIPS. Tyto výnosy indikují výši reálných sazeb a z grafu je vidět, jak jejich pokles dlouho úzce koreloval s růstem ceny zlata. Pro vysvětlení můžeme použít klasickou inflačnickou logiku: nižší sazby/více peněz = vyšší inflace/znehodnocení peněz = rostoucí cena/hodnota reálných aktiv a i aktiva „nejreálnějšího“, tedy zlata. Nebudu zde zdržovat opětovným poukazováním na to, že tato logika má své velké slabiny jak teoretické, tak faktické – empirické. Všimněme si hlavně toho, že někdy ke konci minulého roku se popsaná vazba mezi reálnými výnosy a cenou zlata trhá, výnosy dále klesají, zatímco zlato vlnovitě stagnuje (jde výše popsanou klasickou cestou rizikových aktiv).

vysvětluje popsaný pohyb ceny zlata relativně k reálným výnosům tím, že není QE jako QE. Cena zlata totiž podle banky reaguje pozitivně jen na QE, které zvětšuje rozvahu Fedu. Na QE, které jen mění jeho strukturu aktiv, zlato nereaguje. Logika by to byla podobná, jak u vztahu mezi nákupy aktiv Fedem a výnosy vládních dluhopisů. Ty by měla snižovat celková zásoba nakoupených vládních dluhopisů a ne to, zda zrovna Fed nákupy přerušil (tj. při tomto přerušení by nemělo dojít k automatickému růstu sazeb). Pokud ale aplikujeme zde občas probíranou logiku „Fed není strůjcem nízkých sazeb, ale je jimi vinen“, pohled na vliv zásoby vs. toku se nám otočí a celé se to trochu zamotá. Podobně jako většina úvah o ceně zlata.

Moje teorie, kterou si vysvětluji současné chování ceny zlata, je každopádně mnohem jednodušší, méně ekonomická a více behaviorální: V roce 2011, když probíhaly intenzivní diskuse o tom, zda rozjet další QE, došlo konečně k posunu od velmi zjednodušeného pohledu na uvolněnou monetární politiku. Investoři se konečně ve větším měřítku oprostili od výše popsaných „výmarských“ rovnic a začali věnovat pozornost i tématům jako je past likvidity, poptávka po penězích, rychlost obratu peněz, apod. Tento posun by měl být nevratný, i když kolektivní ztráta paměti se čas od času objevuje.

Rád bych zmínil, že uvedené není argumentem proti držení zlata. Sám ho něco mám, nevnímám ho ale ani tak jak investici, ale spíše jako pojištění. A co by ceně zlata dodalo nový strukturální impuls k růstu? Na těchto stránkách jsme si před časem mohli přečíst, že plánované japonské volby budou možná významnou křižovatkou pro centrální bankovnictví vyspělých ekonomik. Nová vláda totiž může znatelně „upevnit“ vztah mezi fiskální a monetární politikou, cílem by měla oficiálně být podpora růstu. Přesně posun tímto směrem by byl tím, co by dodalo novou šťávu výmarským rovnicím. A tentokrát už oprávněně.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.