Vykreslovat jakýkoliv sociálně-ekonomický problém v černobílých barvách je většinou nemístným zjednodušením. Platí to i v případě Wall Street. Ta určitě nebude „obydlena“ pouze bezcharakterními a hrabivými bankéři, žijícími způsobem „sex, drogy a peníze“. Ale na druhou stranu si svůj nemalý díl kritiky zaslouží. Na vrcholu US krize jsem zde psal, že velké banky budou rozděleny. Byla to ale spíše než predikce úvaha o tom, co by z dlouhodobějšího hlediska bylo lepší. Ukázalo se ale (opět), že bez dostatečné motivace půjdeme cestou nejmenšího odporu. Dnes je tak WS silnější než kdy jindy a mimo jiné může dál vesele vydírat třeba tím, že pokud o ní někdo byť jen špatným slovem zavadí, poškodí tím celou ekonomiku.

Ve světle uvedeného by bylo jednoduché vnímat články jako „Huszar: Řídil jsem QE. Kvůli frustraci z toho, jak funguje, jsem musel odejít“ jako potvrzení toho, že komplot bankéřů (všech, včetně těch centrálních) dosáhl gigantických rozměrů. Příběh, který vypráví pan Andrew Huszar, je skutečně dobré si přečíst. Ale ne kvůli tomu, abychom se utvrdili v negativním názoru na WS a Fed. Jde totiž o z velké části pomýlenou kritiku, která je si tak stejně prospěšná, jako to, když před problémem WS v druhém extrému zavíráme oči.

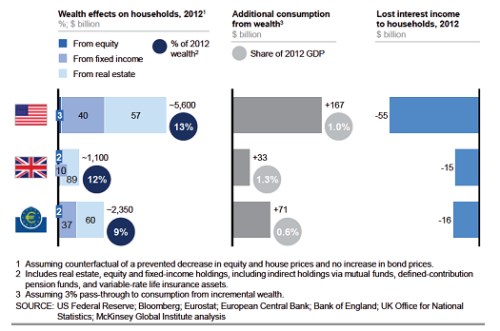

„Rozebrat“ Huszarova tvrzení lze řadou jednoduchých dat poměrně lehce a na svých blozích to už udělala řada ekonomů. Mě k tomu může posloužit čerstvá studie od McKinsey. V posledním sloupci obrázku jsou politikou Fedu ztracené úrokové příjmy domácností – tedy jejich ztráty z toho, že po krizi prudce klesly sazby (implicitně a dost zjednodušeně se předpokládá, že jen kvůli Fedu). K tomu ale musíme uvážit pozitivní efekt ve formě růstu bohatství domácností (první sloupec – vliv akciového trhu, trhu dluhopisového a s nemovitostmi) a dodatečné poptávky z tohoto bohatství (prostřední sloupec):

Jsou to jen odhady, ale i z hrubých čísel je jasné, že celkový vliv expanzivní politiky na domácnosti je, co se týče tvorby bohatství, respektive příjmů, pozitivní. A neplatí to o USA, ale i eurozóně a UK.

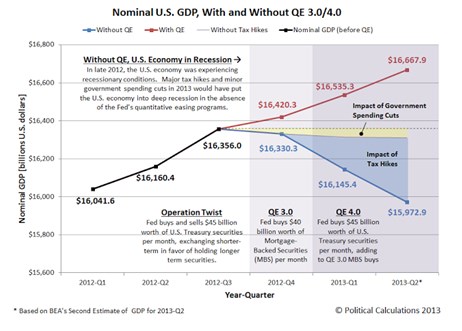

Posuňme se nyní na systematičtější rovinu. Klíčovým výrazem u každého porovnávání ekonomického vývoje, či přesněji řečeno vlivu ekonomické politiky, by měl být „alternativní scénář“. Dejme tomu, že se někdo poraní na noze, do rány se dostane hluboký zánět a nakonec nelze jinak, než nohu amputovat. Podaří se uříznout tu správnou, pacient se poté uzdraví a samozřejmě začne rozebírat úspěšnost provedené „politiky“. Může samozřejmě začít kritizovat to, že se dostal do nemocnice, kde mu uřízli nohu. Pokud ale má rozum, je si vědom realistického alternativního scénáře ve formě černé truhly. A podobně je to s monetární politikou a zejména v situaci, v jaké se nacházíme už několik let. Jak by ony scénáře vypadaly v případě americké ekonomiky ukazuje třeba následující odhad:

Jde o nominální US produkt, který by bez monetárního „zásahu“ začal ve čtvrtém čtvrtletí minulého roku znatelně klesat. Příčinou by bylo omezení vládních výdajů (pokles vyznačený žlutě) a zvýšení daní (pokles vyznačený modře). Produkt se ale z velké části díky QE vydal po červené, což se samozřejmě projevuje i na jednom z nejdůležitějších ukazatelů ekonomického příběhu – nezaměstnanosti.

I moje smýšlení o QE se časem vyvíjí, jde ale opačným směrem, než jaký většinou zaznamenávám. Zpočátku jsem byl poměrně skeptikem – reálně hrozilo, že komodity celou snahu „zakurvítkují“ a dojde k růstu inflace bez toho, aby významněji klesla nezaměstnanost. Obavy mohly budit i epizody, kdy se PE akcií u S&P 500 šplhalo na předkrizové úrovně bez ohledu na to, že jsme se nacházeli v dramaticky odlišných podmínkách. Ani dnes není QE obrázek černobílý, ale do tábora jeho vyhraněných kritiků už dávno nepatřím. Příčinou může mimo řady jiných argumentů být i prezentovaný graf. A abych předešel logické námitce – oddlužení v USA pokračuje (zatímco v Evropě pyšné na svou konzervativní monetární a fiskální politiku dluhy stále rostou).

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.