Při všech hovorech o tom, jak jsou dnes EM levné, nebude jistě na škodu aktuální konkrétní pohled na tuto levnost. Asi je to zbytečné, ale už na začátku přidejme varování. V jádru bychom měli rozlišovat levnost, kterou můžeme nazvat cyklickou, a levnost strukturální. Ta první (nebo z převážné části ta první) panovala třeba na americkém trhu v roce 2008. Pokud už se rozhodneme, že jde o levnost cyklickou, stačí už „jen“ trefit načasování. Dokonce můžeme říci, že pokud máme dost času na to akcie držet a nenechat se zlomit volatilitou, jednou se dočkáme i když nevstoupíme v tom nejlepším bodě.

Vše je ale jinak, pokud jde o levnost strukturální. Jinak řečeno, pokud se něco v ekonomice, firmách, postojích investorů dlouhodobě změnilo a nelze čekat, že se to s postupem cyklu zase vrátí do normálu. Problém s EM je nyní samozřejmě v tom, že roste pravděpodobnost toho, že se díváme ne levnost druhou a ne tu první (viz i minulý článek).

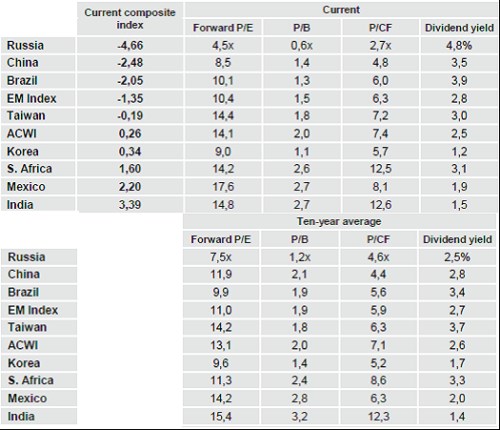

Nyní už pár konkrétních čísel. V první části tabulky jsou valuace z konce března, v druhé desetiletý průměr. Začněme Ruskem, které z celkem evidentních důvodů bylo nejlevnějším EM trhem během posledních deseti let a je jím z ještě evidentnějších důvodů i nyní. Dlouhodobější průměr PE je zde na 7,5, dnes dosahuje jen 4,5 – ruské akcie/index si tedy lze koupit za pouhý 4,5 násobek očekávaných letošních zisků. Tyto akcie se zároveň obchodují za 0,6 jejich účetní hodnoty, dividendový výnos zde dosahuje 4,8 % (tedy nejvíce z EM – opět cena za ruskou specifičnost). Jak jsem zde nedávno psal, podle mne ale ani takové valuace za investiční vstup do této země nestojí.

Zdroj: JPM

Na opačném valuačním konci stojí alespoň na první pohled hodně drahé Mexiko a nijak levná není ani Indie s Jižní Afrikou. Porovnávání valuací mezi jednotlivými zeměmi ale není bez problémů. Například do PE se promítá očekávaný růst, bezrizikové výnosy, rizikové prémie a v neposlední řadě výplatní poměr (tedy poměr dividend a zisků). Určitě tak nemůžeme automaticky tvrdit, že země s PE 15 je příliš drahá ve srovnání se zemí s PE 7 (či naopak). V první zemi mohou firmy vyplácet mnohem více dividend z jednotky zisku, mohou tam být nižší rizikové prémie, vyšší očekávaný růst. Samostatnou kapitolou pak je váha jednotlivých násobků – je lepší PE, PBV, nebo něco jiného? Ve zkratce můžeme dividendové výnosy považovat za násobek „vrabce v hrsti“, zatímco PE je více holubem na střeše. P/CF je problematické, protože nevíme, jak přesně to CF je počítáno.

Vedle geografického porovnávání je tak z výše uvedeného důvodu spíše namístě ono porovnání s desetiletými (či jinými) průměry. Z nich vidíme, že řada EM trhů (i EM jako celek) je dnes skutečně „levná“. Uvozovky je nutno použít z důvodů zmíněných na počátku. Vějičkou pro investory sledující historický vývoj valuace jsou pak grafy podobné tomu následujícímu. Na ose y je poměr tržní ceny a účetní hodnoty akcií a na ose x návratnost EM akcií dosažená během 12 měsíců po naměření tohoto poměru:

Zdroj: JPM

Vztah má daleko do dokonalosti, ale přesto tu vidíme tendenci k generování vyšší návratnosti po době nižší valuace a naopak. Tedy v podstatě banalita „nakupovat, když jsou trhy levné, prodávat, když jsou drahé“. Možná, že hlavním přínosem grafu je ale přece jen demonstrace toho, jak volný vztah valuace – návratnost je.