V předchozím dividendovém manuálu jsme se spolu podívali na to, jak se za posledních cca 15 znatelně změnilo chování jednotlivých segmentů trhu charakterizovaných rozdílným dividendovým výnosem. Dnes se budeme věnovat jednotlivým sektorům. První graf ukazuje jejich dividendové výnosy v posledním čtvrtletí – tmavší modré sloupce. Sloupce světlejší ukazují desetiletý průměr, zeleně je dividendový výnos celého trhu a žlutě jeho průměr za posledních deseti let. Ten se pohybuje mírně nad 2 %, současný výnos trhu je naopak mírně pod touto hranicí.

Dividendově nejvýživnějším sektorem jsou na americkém trhu jednoznačně telekomunikace, jejich současný dividendový výnos se blíží 5 %, což je cca o 0,5 procentního bodu nad standardem posledních deseti let. Za telekomunikacemi jsou veřejné služby, které se současným stavem i historickým průměrem snaží dosáhnout na 4 % výnos.

Za prvními dvěma dividendovými přeborníky přichází s odstupem hlavní peloton – zboží krátkodobé spotřeby nyní nabízí asi 2,7 % dividendový výnos, energetika je pod 2,5 %, průmyslové podniky se pohybují kolem 2 %. A s nimi začíná skupina sektorů, které nyní nabízí výnos menší než v minulosti – patří sem ještě materiály, zdravotní péče a finanční tituly. U nich dividendový výnos relativně k posledním deseti letům znatelně klesl (z cca 2,5 % na současných cca 1,5 %). Dividendově skoupé jsou tradičně informační technologie a zboží dlouhodobé spotřeby. U technologií ale vidíme, že se dividendově značně zlepšily – toto hodnocení je ale ošemetné, protože dividendové výnosy rostou buď kvůli menšímu očekávanému růstu, či vyššímu riziku.

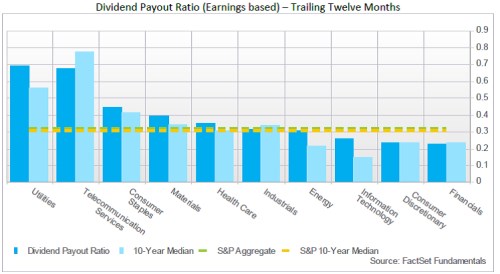

Výši dividendy můžeme vnímat jako výslednici výši zisků a výplatního poměru POR – firmám s vyššími zisky stačí na jinak stejný dividendový výnos vyplácet méně, než firmám se zisky nižšími. Druhý graf ukazuje výše POR (barevné kombinace stejné, jako v předchozím).

V současné době ze svých zisků vyplácí nejvíce veřejné služby: Z dolaru zisků vyplatí 80 centů na dividendách, standardem posledních deseti let přitom bylo jen cca 55 centů. Těsně za nimi jsou, co se týče POR, telekomunikační služby. Se znatelným odstupem je třetí sektor zboží krátkodobé spotřeby, který z dolaru zisků vyplácí už jen asi 45 centů. Následují materiály, zdravotní péče, průmysl a energetika, které nyní vyplácí znatelně více než v minulosti. Na konci žebříčku jsou IT, zboží dlouhodobé spotřeby a finanční tituly. Zde je standardem výplata méně než 25 centů z jednoho dolaru zisků.

Čtenáře při pohledu na graf možná napadne, že firmy vyplácí dost málo. Proč vlastně nedají vlastníkům 100 % svých zisků? Či jinak formulováno: Jaká firma by vyplácela 100 % svých zisků na dividendách? Byla by to firma, která by dosahovala zisku třeba ve výši 100 Kč, v nákladech by bylo 50 Kč odpisů, takže vyplatit by mohla dokonce 150 Kč (odpisy nejsou hotovostním výdajem). Na zajištění svého chodu ale musí něco investovat a ono je to přesně rovni odpisům. Tato firma také nemusí investovat do pracovního kapitálu (nezůstává jí hotovost v pohledávkách a zásobách), pracovní kapitál jí také hotovost negeneruje (nenechává se stále více financovat dodavateli). K tomu musíme předpokládat, že si nehraje s dluhem: Navýšení dluhu by mohlo znamenat (krátkodobou) výplatu dividend nad zisky a naopak. A v neposlední řadě musíme předpokládat, že management nehromadí hotovost v rozvaze s cílem něco koupit, proti něčemu se zajistit, či kvůli prosté a většinou problematické neochotě vyplácet hotovost ven z firmy.

Z druhého grafu je jasné, že popsanému stavu 100 % POR se vzdáleně blíží jen ony veřejné služby a telekomunikace. Je ale pozoruhodné, že firmy z celého trhu jsou dlouhodobě schopny/ochotny vyplácet pouze asi 30 % zisků (u řady z nich jsme se v této sérii na proporci mezi zisky a cash flow už podívali). Je to příběh jdoucí od účetních metod až po behaviorální finance. Na druhou stranu se ale nedomnívejme, že jde o nějaký skrytý problém – daný výplatní poměr POR je „zabudován“ v PE násobcích, za které se trh a jednotlivé akcie obchodují. Ze třech proměnných, které PE určují (POR, očekávaný růst a požadovaná návratnost), je POR dokonce ta nejméně problematická.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše,

mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako

investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho

názory se nemusí vždy shodovat s názorem společnosti.