Tak je to tady. Zatím tedy jen taková první vlaštovka. Jak ukazuje vývoj Bloomberg USD High Yield Corporate Bond Index, spekulativní dluhopisy v posledních dnech a týdnech prochází cenovým poklesem (růstem výnosů a rizikových spreadů). Tento vývoj je jistě předzvěstí praskání monetární politikou nafouknuté bubliny na většině ostatních trzích. Nebo ne?

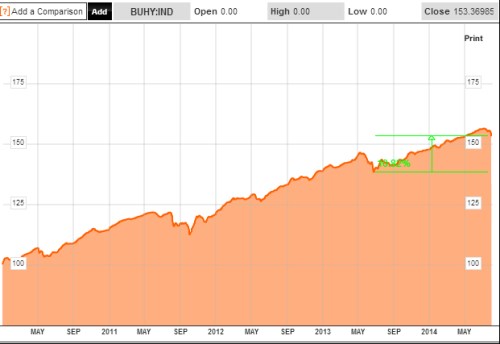

První graf ukazuje pětiletý vývoj zmíněného indexu. V posledních týdnech skutečně vidíme „propad“, který je v rámci několika měsíců dost znatelný. A navíc možná nabírá na intenzitě. Dlouhodobější perspektiva ale ukazuje, že ke korekcím došlo už v roce minulém i v roce 2011. Pokud bychom nyní například „vykorigovali“ až na dno korekce roku 2013, ceny by klesly o nějakých 11 %.

Zdroj: Bloomberg

O nějaké celkové panice se zatím nedá hovořit ani náhodou (a já jsem nekonvergoval k bublinářům, jak by se z úvodu mohlo zdát). Například komentář na FT (kde se naopak často řadí mezi jednoznačné bublináře) ale hovoří o tom, že investiční fondy mají své cíle ohledně návratnosti, k dosažení těchto cílů musí stále více kupovat rizikovější aktiva (protože ta méně riziková nesou výnosy, které dosažení cílů neumožní). Tito investoři jsou si vědomi rizika, ale spoléhají se na to, že z trhu dovedou odejít dříve, než ostatní. Což by znamenalo, že i malá korekce může spustit paniku, výprodeje, ještě větší korekci ...

Uvedené uvažování ve stylu FT by bylo výživným soustem pro obecné behaviorální úvahy. Mě a snad většinu čtenářů při všech hovorech o bublinách na junk dluhopisech (tj. dluhopisech „vetešnických“) ale zajímá hlavně fundament – fundamentální pravděpodobnost toho, že bublina skutečně tak jednoznačně vznikla. Konec konců u akcií se o ní také často hovoří jako o dané věci a realita je přitom mnohem barevnější a naštěstí ne tak bombastická (viz některé předchozí příspěvky).

Nejsem specialista na dluhopisy, ale snad nám pro základ našeho pohledu bude stačit prosté porovnání vývoje vetešnických spreadů a míry defaultů. Tyto spready – rozdíl mezi výnosem junk dluhopisů a dluhopisů (údajně) bezrizikových, by měly reagovat na riziko. Čím větší riziko, tím větší spready (nižší ceny junk bondů) a naopak. A očekávané riziko by zase mělo reagovat na to, jak se vyvíjí zdraví korporátního sektoru v tomto segmentu. Tedy i míra defaultů. Jinak řečeno, hodnotit pokles spreadů (růst cen) je relevantní ve vztahu ke zdraví firem (aproximovaného třeba defaulty). Jedno a druhé by mělo jít ruku v ruce.

Zdroj: JPMorgan

Defaulty – neschopnost splácet dluh, se přirozeně množí v prostředí ekonomického útlumu, či recese. Podle šedé křivky v grafu vidíme, že k jejich prudkému růstu došlo na konci osmdesátých a počátku devadesátých let (až na 15 %). Rizikové spready junk dluhopisů rostly nejdříve ruku v ruce s junk defaulty, zastavily se ale mírně nad 10 % a pokles mírně předbíhal pokles defaultů. Na konci devadesátch let přichází po období klidu opět růst defaultů a spreadů. Obě měřítka kulminují na úrovni kolem 10 %. Poslední krize už byla obrácená – k růstu spreadů došlo mnohem dříve než k růstu defaultů. A spready se vyšplhaly mnohem výše než defaulty (18 % vs. 12 %). Poté přichází další uklidnění – trendový pokles spreadů i defaultů.

My se zde bavíme hlavně o tom, zda jsou nyní spready příliš nízko relativně k tomu, kolik je defaultů. Pohled na předchozí fáze klidu ukazuje, že žádná pevná vazba neexistuje. Spready se ale v těchto dobách klidu obvykle drží o několik málo procentních bodů nad defaulty. Vývoj po roce 2010 můžeme vnímat tak, že spready poklesem (ceny růstem) jen neochotně (rizikově averzně) doháněly to, jak rychle klesly defaulty. Současný (ke konci června) rozdíl mezi oběma ukazateli pak s ohledem na historii nelze považovat za nijak zvlášť optimistický – bublinový. Samozřejmě, že můžeme tvrdit, že přichází další krize, defaulty se zvednou a tudíž by spready měly nyní růst už s předstihem. To je ale diskuse o černých opeřencích s dlouhým krkem a ne diskuse o tom, jestli se trh sám o sobě zabublil.

Defaulty nejsou jediným tahounem spreadů, celá diskuse by šla rozšířit na to, jak silné jsou rozvahy společností v segmentu „veteše“ a obecně, jaká je jejich schopnost generovat cash flow, atd. Pokud graf vezmeme jako sice zjednodušené, ale stále vypovídající měřítko, já zde předraženou veteš a bublinu nevidím. To samozřejmě neznamená, že si trh nemůže zakorigovat tak, jak to činí nyní, či ještě více. Už vůbec to neznamená, že by s ním nezahýbala nějaká ta černá labuť.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše,

mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako

investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho

názory se nemusí vždy shodovat s názorem společnosti.